O passarinho verde trouxe a boa-nova

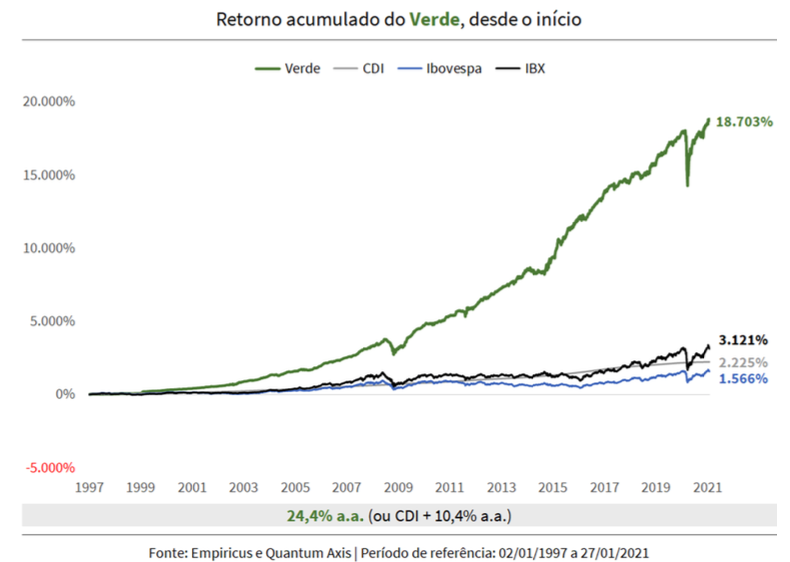

O Verde rende 18.703% desde sua criação, em janeiro de 1997, e em 24 anos de existência só́ teve um ano no negativo

O mês de fevereiro começa com uma excelente notícia para os investidores. Como você já deve ter ouvido, o fundo Verde, de Luis Stuhlberger, fará uma abertura-relâmpago nos próximos dias. Esse é o tipo de recomendação das mais óbvias para nós da série Os Melhores Fundos de Investimento. Mas aproveitaremos este espaço para mostrar um pouco como é nosso processo de avaliação de um fundo...

Stuhlberger é um gênio, trabalha com uma equipe qualificada e sabe ganhar dinheiro como ninguém. É um gestor que não só tem um histórico comprovado de geração de alfa em diferentes mercados, mas, além disso, entrega consistência, o que mostra que ele e sua equipe dominam com maestria a arte de se expor ao risco e de duvidar sempre de si.

O Verde rende 18.703% desde sua criação, em janeiro de 1997 – época em que o fundo ainda pertencia à Hedging-Griffo, gestora de recursos posteriormente comprada pelo banco Credit Suisse. E, nesses 24 anos de existência, só teve um ano no negativo, 2008, auge da crise financeira global iniciada nos Estados Unidos.

Dá uma olhada no gráfico abaixo:

Você pode estar pensando que não é justo compararmos um fundo multimercado com índices de Bolsa, como o Ibovespa ou o mais amplo IBX, pois um multimercado costuma ser, na média, três vezes menos arriscado.

Mas repare como, neste caso, a diferença é grande demais para ser ignorada: o retorno do Verde foi 8,4 vezes maior do que o CDI, 6 vezes maior do que o IBX e 11,9 vezes maior que o Ibovespa.

Leia Também

Quem paga seu frete grátis: a disputa pelo e-commerce brasileiro, e o que esperar dos mercados hoje

Os ventos de Jackson Hole: brisa de alívio ou tempestade nos mercados?

Nos últimos dez anos, período nem um pouco fácil para o mercado local, com aquela pitada de crise fiscal, eleições polarizadas, vazamento de delações e greve dos caminhoneiros, o resultado do Verde (244%) também bateu com folga o CDI (139%) e os índices de Bolsa (67% do Ibovespa e 121% do IBX).

Falando de estratégias, logo no início da pandemia, no ano passado, o fundo Verde destoou dos demais multimercados brasileiros ao assumir a dianteira e ir às compras na Bolsa tão logo os preços despencaram, no fim de fevereiro. Já no mês seguinte, o gestor foi a público admitir que subestimou a escalada do coronavírus no Ocidente e que errou ao comprar ativos cedo demais.

Citamos esse episódio para dar um exemplo da postura de Stuhlberger, que só reforça nossa admiração. Gestores são humanos, eles vão errar, isso é esperado. Os melhores são justamente aqueles que têm a humildade de assumir que erraram e, assim, promoverem mudanças para proteger o patrimônio dos cotistas.

Outra mudança importante na estratégia foi no fim de 2020, quando o Verde zerou uma posição antiga no mercado de juros, comprada em títulos de longo prazo atrelados à inflação (NTN-Bs). O principal motivo foi a deterioração do quadro fiscal. A leitura da casa é que as ações seriam apostas mais seguras do que os juros longos.

O gestor inicia 2021 otimista com o mundo e com o Brasil, sobretudo no que diz respeito à Bolsa. Para ele, mesmo combalida pelos desdobramentos da pandemia do coronavírus, a economia global deve se recuperar bem, amparada pelos estímulos sem precedentes nos Estados Unidos, Europa e China. Isso sem falar nos esforços fiscais e no juro baixo. Diante desse panorama, Stuhlberger disse recentemente em um evento do Credit Suisse uma frase rara de se ouvir: “Estou bem otimista”.

A gestora, que historicamente mantém pelo menos um terço de sua carteira em ações, tem, inclusive, preferido se expor ao mercado acionário doméstico. Segundo Stuhlberger, hoje a carteira tem 20% em ações no Brasil e 15% no mercado acionário internacional, principalmente nos EUA. Mas confessou que tem cogitado vender um pouco de S&P 500 e comprar mais Bolsa Brasil...

Mas, é claro, o caminho nunca será fácil. Em sua visão, o grande desafio do mercado hoje é calibrar o quanto dessa perspectiva de recuperação global já está embutida nos preços das ações. Também mantém no radar a situação fiscal brasileira e monitora com atenção os dados de inflação.

Não poderíamos encerrar essa avaliação sem mencionar o respeito que Stuhlberger tem entre seus pares. No evento do Credit Suisse, o painel foi dividido com o gestor Rogério Xavier, da SPX, que classifica seu colega como “o grande percussor da indústria de gestão no Brasil”. Xavier costuma dizer que, pela competência e generosidade com que divide suas posições, Stuhlberger merecia como homenagem uma estátua na Faria Lima.

Quer investir no Verde?

Se você tem interesse em investir no fundo Verde, de Stuhlberger, seguindo nossa recomendação, será preciso agir rápido! Dada a grande demanda e o capacity limitadíssimo, é bem provável que as plataformas de investimento devam começar já nesta semana o período de reserva para a alocação (que deve ocorrer de fato na última semana de fevereiro). A última janela de abertura do fundo, em 2018, durou apenas dois dias — e, em alguns lugares, poucas horas. O investimento mínimo é de R$ 50 mil.

De nossa parte, estamos acompanhando de perto o cronograma nas plataformas em que o Verde está disponível. Nossos assinantes da série Os Melhores Fundos de Investimento são prontamente atualizados por meio do nosso canal do Telegram, fique de olho!

Felipe Miranda: Um conto de duas cidades

Na pujança da indústria de inteligência artificial e de seu entorno, raramente encontraremos na História uma excepcionalidade tão grande

Investidores na encruzilhada: Ibovespa repercute balanço do Banco do Brasil antes de cúpula Trump-Putin

Além da temporada de balanços, o mercado monitora dados de emprego e reunião de diretores do BC com economistas

A Petrobras (PETR4) despencou — oportunidade ou armadilha?

A forte queda das ações tem menos relação com resultados e dividendos do segundo trimestre, e mais a ver com perspectivas de entrada em segmentos menos rentáveis no futuro, além de possíveis interferências políticas

Tamanho não é documento na bolsa: Ibovespa digere pacote enquanto aguarda balanço do Banco do Brasil

Além do balanço do Banco do Brasil, investidores também estão de olho no resultado do Nubank

Rodolfo Amstalden: Só um momento, por favor

Qualquer aposta que fizermos na direção de um trade eleitoral deverá ser permeada e contida pela indefinição em relação ao futuro

Cada um tem seu momento: Ibovespa tenta manter o bom momento em dia de pacote de Lula contra o tarifaço

Expectativa de corte de juros nos Estados Unidos mantém aberto o apetite por risco nos mercados financeiros internacionais

De olho nos preços: Ibovespa aguarda dados de inflação nos Brasil e nos EUA com impasse comercial como pano de fundo

Projeções indicam que IPCA de julho deve acelerar em relação a junho e perder força no acumulado em 12 meses

As projeções para a inflação caem há 11 semanas; o que ainda segura o Banco Central de cortar juros?

Dados de inflação no Brasil e nos EUA podem redefinir apostas em cortes de juros, caso o impacto tarifário seja limitado e os preços continuem cedendo

Felipe Miranda: Parada súbita ou razões para uma Selic bem mais baixa à frente

Uma Selic abaixo de 12% ainda seria bastante alta, mas já muito diferente dos níveis atuais. Estamos amortecidos, anestesiados pelas doses homeopáticas de sofrimento e pelo barulho da polarização política, intensificada com o tarifaço

Ninguém segura: Ibovespa tenta manter bom momento em semana de balanços e dados de inflação, mas tarifaço segue no radar

Enquanto Brasil trabalha em plano de contingência para o tarifaço, trégua entre EUA e China se aproxima do fim

O que Donald Trump e o tarifaço nos ensinam sobre negociação com pessoas difíceis?

Somos todos negociadores. Você negocia com seu filho, com seu chefe, com o vendedor ambulante. A diferença é que alguns negociam sem preparo, enquanto outros usam estratégias.

Efeito Trumpoleta: Ibovespa repercute balanços em dia de agenda fraca; resultado da Petrobras (PETR4) é destaque

Investidores reagem a balanços enquanto monitoram possível reunião entre Donald Trump e Vladimir Putin

Ainda dá tempo de investir na Eletrobras (ELET3)? A resposta é sim — mas não demore muito

Pelo histórico mais curto (como empresa privada) e um dividendo até pouco tempo escasso, a Eletrobras ainda negocia com um múltiplo de cinco vezes, mas o potencial de crescimento é significativo

De olho no fluxo: Ibovespa reage a balanços em dia de alívio momentâneo com a guerra comercial e expectativa com Petrobras

Ibovespa vem de três altas seguidas; decisão brasileira de não retaliar os EUA desfaz parte da tensão no mercado

Rodolfo Amstalden: Como lucrar com o pegapacapá entre Hume e Descartes?

A ocasião faz o ladrão, e também faz o filósofo. Há momentos convidativos para adotarmos uma ou outra visão de mundo e de mercado.

Complicar para depois descomplicar: Ibovespa repercute balanços e início do tarifaço enquanto monitora Brasília

Ibovespa vem de duas leves altas consecutivas; balança comercial de julho é destaque entre indicadores

Anjos e demônios na bolsa: Ibovespa reage a balanços, ata do Copom e possível impacto de prisão de Bolsonaro sobre tarifaço de Trump

Investidores estão em compasso de espera quanto à reação da Trump à prisão domiciliar de Bolsonaro

O Brasil entre o impulso de confrontar e a necessidade de negociar com Trump

Guerra comercial com os EUA se mistura com cenário pré-eleitoral no Brasil e não deixa espaço para o tédio até a disputa pelo Planalto no ano que vem

Felipe Miranda: Em busca do heroísmo genuíno

O “Império da Lei” e do respeito à regra, tão caro aos EUA e tão atrelado a eles desde Tocqueville e sua “Democracia na América”, vai dando lugar à necessidade de laços pessoais e lealdade individual, no que, inclusive, aproxima-os de uma caracterização tipicamente brasileira

No pain, no gain: Ibovespa e outras bolsas buscam recompensa depois do sacrifício do último pregão

Ibovespa tenta acompanhar bolsas internacionais às vésperas da entra em vigor do tarifaço de Trump contra o Brasil

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP