Os melhores fundos imobiliários para investir em março, segundo 7 corretoras

Fundos altamente diversificados se destacaram para março. Confira as carteiras recomendadas de FII das corretoras para este mês, que continua desafiador.

Em momentos de caos nos mercados, muitas vezes a melhor estratégia é não fazer nada. Depois de um mês de fevereiro difícil para os ativos de risco, a maioria das corretoras que fazem indicações de fundos imobiliários para os seus clientes resolveram manter inalteradas as suas carteiras recomendadas.

No mês passado, o Índice de Fundos Imobiliários (IFIX), caiu 3,69%, numa continuação do movimento de realização de lucros iniciado em janeiro, após um forte rali em dezembro.

A forte aversão a risco nos mercados internacionais por conta da disseminação do coronavírus pelo mundo tem levado os investidores a crerem, cada vez mais, numa desaceleração mais forte da economia mundial. E mesmo com a redução de juros que isso pode vir a ensejar, perspectiva de crescimento mais baixo é algo que tende a pesar contra o mercado imobiliário em geral.

A divulgação de dados econômicos fracos no Brasil, em fevereiro, também contribuíram para piorar o clima dos mercados por aqui.

Todas as carteiras recomendadas das corretoras que o Seu Dinheiro acompanha tiveram desempenho negativo em fevereiro, e também acumulam perdas no ano. Elas mantêm tom de cautela, dado que o mês de março deve continuar desafiador (como já vem se mostrando). Mesmo assim, a perspectiva de juros baixos por um período prolongado - e até de novos cortes - pode ser um fator de atratividade para os FII.

Além disso, frente à forte volatilidade do mercado de ações, os analistas lembram que os FII constituem ativos mais defensivos, no sentido de que as oscilações nos seus preços são bem menores que as das ações, fora a previsibilidade da geração de renda. Logo, eles podem servir de porto seguro para os investidores, notadamente aqueles que investem em recebíveis, papéis de renda fixa ligados ao mercado imobiliário.

Leia Também

Ataque hacker e criptomoedas: por que boa parte do dinheiro levado no “roubo do século” pode ter se perdido para sempre

Eve, subsidiária da Embraer (EMBR3), lança programa de BDRs na B3; saiba como vai funcionar

Não teve queridinho neste mês

O FII queridinho do mês passado, o CSHG Real Estate (HGRE11) continua entre os preferidos, mas não reina mais absoluto. Apenas duas corretoras o mantiveram no top 3 fornecido com exclusividade para o Seu Dinheiro: a Ativa e a Terra Investimentos, que não alteraram as suas listas de preferidos.

A Mirae, que havia colocado este fundo no top 3 de fevereiro, trocou-o pelo CSHG Logística (HGLG11), apesar de tê-lo mantido na carteira geral. Os outros FII que também levaram duas indicações cada foram o Hedge Top FOFII 3 (HFOF11) e o BTG Pactual Fundo de Fundos (BCFF11), que já figuravam entre os mais indicados do mês passado, além do estreante Vinci Offices (VINO11).

As corretoras Ativa, Guide e Terra, além do Banco Inter, mantiveram seus top 3 inalterados. A Mirae manteve apenas o fundo BTG Pactual Fundo de Fundos (BCFF11), trocando as outras duas indicações. A Necton também fez duas mudanças no seu top 3, mantendo apenas o Hedge Top FOFII 3 (HFOF11).

Neste mês, a corretora do Santander passa a integrar nosso time de instituições financeiras com indicações mensais de FII. Já o Banco Inter ainda não divulgou a carteira completa para o mês de março, tendo divulgado apenas os três fundos preferidos.

Diversificação foi a tônica do mês

Os fundos mais indicados do mês (cada um com duas recomendações) foram fundos bastante diversificados de lajes corporativos e fundos de fundos - naturalmente diversificados.

Entre as demais indicações, figuram também fundos de shopping centers com grande diversificação de imóveis e inquilinos e fundos de recebíveis imobiliários, os chamados fundos de papel.

A intensa diversificação, com foco maior em geração de renda do que em valorização das cotas, se mostra como uma estratégia defensiva neste momento negativo de mercado. Veja a seguir os campeões de indicações do mês:

Vinci Offices (VINO11)

Novidade entre os mais indicados do mês, o Vinci Offices (VINO11) aparece no top 3 da Guide e da corretora do Santander. No mês passado, o fundo teve alta de 0,56%.

O fundo da Vinci investe em lajes corporativas, com foco em geração de renda com aluguel e ganho de capital com a compra e venda dos imóveis. O objetivo é adquirir imóveis prontos, majoritariamente alugados e de padrão classe A.

Atualmente, a carteira do VINO11 é composta por participação em seis imóveis localizados nos estados de São Paulo e Rio de Janeiro, alugados para empresas como a própria Vinci Partners, a empresa escritórios compartilhados WeWork, Lojas Renner, entre outras.

Para o analista de fundos imobiliários da Guide, Daniel Chinzarian, o fundo está bem posicionado nos ativos sob gestão. “A estratégia do fundo é ter o controle dos ativos, em grandes centros, com projetos diferenciados, locatários de primeira, com projetos sustentáveis e com foco em renda e valorização”, escreveu o analista.

Já o Santander lembra que, em fevereiro, o fundo anunciou a aquisição de 70% do edifício-sede da C&A em Alphaville (Barueri-SP), locado para a varejista via contrato típico vigente até junho de 2027. A geração de renda esperada pelo imóvel (cap rate) é de 9,7% no primeiro ano. Ainda há cerca de R$ 20 milhões provenientes da última emissão de cotas para realizar uma nova aquisição.

CSHG Real Estate (HGRE11)

O fundo mais indicado do mês passado, o CSHG Real Estate (HGRE11), viu recuo de 7,50% no período, mas continuou no top 3 das corretoras Ativa e Terra Investimentos. Porém, ele continua na carteira geral da Mirae, embora não figure mais no top 3.

O CSHG Real Estate é um fundo de lajes corporativas focado na compra de imóveis para venda ou geração de renda com aluguéis. Tem mais de 20 imóveis na carteira, alugados para mais de 60 locatários, a maioria localizada na cidade de São Paulo. Há também imóveis nas cidades do Rio de Janeiro, Barueri (SP), Atibaia (SP) e Porto Alegre.

Hedge Top FOFII 3 (HFOF11)

O Hedge Top FOFII 3 (HFOF11) apareceu nos top 3 de Necton e Ativa. Em fevereiro, o fundo teve queda de 1,80%.

Trata-se de um fundo de fundos imobiliários, que investe tanto em FII listados em bolsa quanto fundos de oferta restrita, que não estão disponíveis para o investidor pessoa física. O HFOF11 investe 35% do patrimônio em fundos de lajes corporativas; 19% em fundos de recebíveis (títulos de renda fixa ligados ao mercado imobiliário, como CRI e LCI) e 17% em fundos de shopping centers.

As principais posições individuais do Hedge Top FOFII 3 são Hedge Logística (HLOG11), com 10,0% da carteira; TB Office (TBOF11), com 10,0% da carteira; Green Towers (GTWR11), com 9,6% da carteira; e BB Progressivo II (BBPO11), com 6,8% da carteira.

Segundo o relatório da Necton, assinado pelo analista-chefe Glauco Legat, o HFOF11 está bem posicionado para capturar a melhora dos fundos de lajes corporativas e shoppings e deve manter boa distribuição de dividendos por conta de ganhos de capital das posições do fundo.

BTG Pactual Fundo de Fundos (BCFF11)

Outro fundo de fundos, o BCFF11 aparece nos top 3 de Mirae e Terra Investimentos. Apesar de não estar entre os destaques, também figura na carteira da Guide. No mês passado, o FII teve queda de 1,90%.

Os FII com maior participação na carteira são o BTG Pactual Shoppings (BPML11), com 9,3% de participação na carteira; BTG Pactual Crédito Imobiliário (BTCR11), com 8,3% da carteira; e BTG Pactual Fundo de CRI (FEXC11), com 7,7% de participação na carteira.

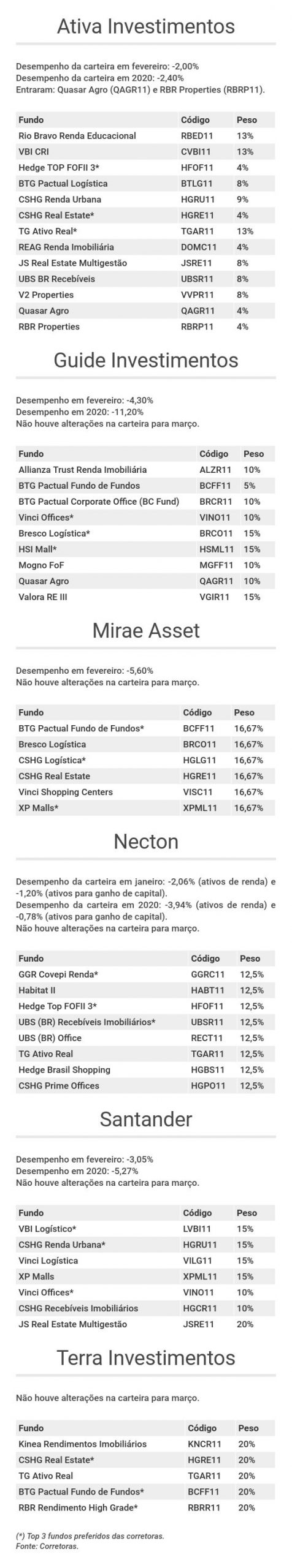

Carteiras recomendadas completas das corretoras

Smart Fit (SMFT3) falha na série: B3 questiona queda brusca das ações; papéis se recuperam com alta de 1,73%

Na quarta-feira (2), os ativos chegaram a cair 7% e a operadora da bolsa brasileira quis entender os gatilhos para a queda; descubra também o que aconteceu

Ibovespa vale a pena, mas vá com calma: por que o UBS recomenda aumento de posição gradual em ações brasileiras

Banco suíço acredita que a bolsa brasileira tem espaço para mais valorização, mas cita um risco como limitante para alta e adota cautela

Da B3 para as telinhas: Globo fecha o capital da Eletromidia (ELMD3) e companhia deixa a bolsa brasileira

Para investidores que ainda possuem ações da companhia, ainda é possível se desfazer delas antes que seja tarde; saiba como

Os gringos investiram pesado no Brasil no primeiro semestre e B3 tem a maior entrada de capital estrangeiro desde 2022

Entre janeiro e junho deste ano, os gringos aportaram cerca de R$ 26,5 bilhões na nossa bolsa — o que impulsionou o Ibovespa no período

As nove ações para comprar em busca de dividendos no segundo semestre — e o novo normal da Petrobras (PETR4). Veja onde investir

Bruno Henriques, analista sênior do BTG Pactual, e Ruy Hungria, analista da Empiricus Research, contam quais são os papéis mais indicados para buscar dividendos no evento Onde Investir no Segundo Semestre, do Seu Dinheiro

Ibovespa faz história e chega aos 141 mil pontos pela primeira vez na esteira dos recordes em Nova York; dólar cai a R$ 5,4050

O Ibovespa acabou terminando o dia aos 140.927,86 pontos depois de renovar recorde durante a sessão

Banco do Brasil (BBAS3): enquanto apostas contra as ações crescem no mercado, agência de risco dá novo voto de confiança para o banco

A aposta da S&P Global Ratings é que, dadas as atividades comerciais diversificadas, o BB conseguirá manter o ritmo de lucratividade e a estabilidade do balanço patrimonial

Na contramão do Ibovespa, Petrobras (PETR4), Prio (PRIO3) e Brava (BRAV3) garantem ganhos no dia; saiba o que ajudou

A commodity está em alta desde o início da semana, impulsionado por tensões no Oriente Médio — mas não é só isso que ajuda no avanço das petroleiras

S&P 500 e Nasdaq renovam máximas históricas, mas um dado impede a bolsa de Nova York de disparar; Ibovespa e dólar caem

No mercado de câmbio, o dólar à vista continuou operando em queda e renovando mínimas depois de se manter no zero a zero na manhã desta quarta-feira (2)

Onde investir: as 4 ações favoritas para enfrentar turbulências e lucrar com a bolsa no 2º semestre — e outras 3 teses fora do radar do mercado

Com volatilidade e emoção previstas para a segunda metade do ano, os especialistas Gustavo Heilberg, da HIX Capital, Larissa Quaresma, da Empiricus Research, e Lucas Stella, da Santander Asset Management, revelam as apostas em ações na bolsa brasileira

Bresco Logística (BRCO11) diz adeus a mais um inquilino, cotas reagem em queda, mas nem tudo está perdido

O contrato entre o FII e a WestRock tinha sete anos de vigência, que venceria apenas em setembro de 2029

Gestora lança na B3 ETF que replica o Bloomberg US Billionaires e acompanha o desempenho das 50 principais empresas listadas nos EUA

Fundo de índice gerido pela Buena Vista Capital tem aplicação inicial de R$ 30 e taxa de administração de 0,55% ao ano

Ibovespa em 150 mil: os gatilhos para o principal índice da bolsa brasileira chegar a essa marca, segundo a XP

A corretora começa o segundo semestre com novos nomes em carteira; confira quem entrou e as maiores exposições

Ibovespa fecha primeiro semestre de 2025 com extremos: ações de educação e consumo sobem, saúde e energia caem

Entre os destaques positivos estão a Cogna (COGN3), o Assaí (ASAI3) e a Yduqs (YDUQ3); Já na outra ponta estão RaiaDrogasil (RADL3), PetroRecôncavo (BRAV3) e São Martinho (SMTO3)

XP Log (XPLG11) vai às compras e adiciona oito ativos logísticos na carteira por até R$ 1,54 bilhão; FIIs envolvidos disparam na B3

Após a operação, o XPLG11 passará a ter R$ 8 bilhões em ativos logísticos e industriais no Brasil

É hoje! Onde Investir no Segundo Semestre traz a visão de grandes nomes do mercado para a bolsa, dólar, dividendos e bitcoin; veja como participar

Organizado pelo Seu Dinheiro, o evento totalmente online e gratuito, traz grandes nomes do mercado para falar de ações, criptomoedas, FIIs, renda fixa, investimentos no exterior e outros temas que mexem com o seu bolso

“Não é liderança só pela liderança”: Rodrigo Abbud, sócio do Patria Investimentos, conta como a gestora atingiu R$ 28 bilhões em FIIs — e o que está no radar a partir de agora

Com uma estratégia de expansão traçada ainda em 2021, a gestora voltou a chamar a atenção do mercado ao adicionar a Genial Investimentos e a Vectis Gestão no portfólio

Nada de ouro ou renda fixa: Ibovespa foi o melhor investimento do primeiro semestre; confira os outros que completam o pódio

Os primeiros seis meses do ano foram marcados pelo retorno dos estrangeiros à bolsa brasileira — movimento que levou o Ibovespa a se valorizar 15,44% no período

Bolsas nas máximas e dólar na mínima: Ibovespa consegue romper os 139 mil pontos e S&P 500 renova recorde

A esperança de que novos acordos comerciais com os EUA sejam fechados nos próximos dias ajudou a impulsionar os ganhos na última sessão do mês de junho e do semestre

É possível investir nas ações do Banco do Brasil (BBAS3) sem correr tanto risco de perdas estrondosas, diz CIO da Empiricus

Apesar das recomendações de cautela, muitos investidores se veem tentados a investir nas ações BBAS3 — e o especialista explica uma forma de capturar o potencial de alta das ações com menos riscos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP