O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Estudo da gestora RBR mostra que fundos são mais eficientes para investimento imobiliário do que empresas que administram imóveis, mas o melhor veículo pode variar caso a caso.

Com as perspectivas de retomada da economia brasileira, um dos setores que devem se beneficiar é o imobiliário. E atualmente, o investidor pessoa física pode expor parte da sua carteira a este mercado sem que seja necessário comprar imóveis diretamente.

Uma dessas formas é por meio da compra de ações de companhias de administração imobiliária. A outra é por meio de um veículo muito popular entre as pessoas físicas, os fundos de investimento imobiliário (FII), notadamente os chamados fundos de tijolo, aqueles que investem diretamente em imóveis, quase sempre para aluguel.

Mas qual das duas formas é a melhor? A gestora RBR, especializada em FII e fundos de desenvolvimento imobiliário, fez um estudo comparando apenas as estruturas de cada veículo, e concluiu que a estrutura dos FII permite ao investidor ter uma rentabilidade superior quando comparada ao investimento em ações, tudo o mais constante.

“O FII tem mais capacidade de entregar resultado pro investidor”, diz Daniel Malheiros, sócio da RBR. Os principais motivos dessa vantagem são a menor carga tributária e a estrutura operacional mais leve. “Tal diferença deságua em uma maior distribuição – e usualmente mensal – de resultados para os cotistas”, diz o estudo.

A gestora ressalva, no entanto, que não se trata de uma regra que possa ser aplicada individualmente a cada FII ou companhia. Apenas a estrutura do FII permite uma maior eficiência no investimento imobiliário, de forma a extrair o máximo de rentabilidade para o investidor. Mas é claro que cada caso é um caso e deve ser analisado separadamente.

“Não há melhor ou pior opção. O mercado de capitais hoje apresenta interessantes alternativas de investimento no setor imobiliário, para diferentes perfis de investidor”, termina o texto.

Leia Também

Em entrevista, Malheiros me disse, inclusive, que os dois veículos de investimento não são excludentes e podem coabitar a carteira do investidor, dado que as companhias têm maior possibilidade de tomar dívida para alavancar seu negócio. Mas que, de uma forma geral, o investimento em FII é mais conservador e voltado para o investidor que deseja um ativo gerador de renda.

Importante frisar, no entanto, que o estudo da RBR não leva em consideração ações de incorporadoras, mas sim de empresas que exploram imóveis já prontos, como shopping centers, por exemplo. “Incorporadoras são tributadas de forma diferente, e também não temos muitos fundos de desenvolvimento imobiliário abertos em bolsa para fazer uma comparação adequada”, explica Malheiros.

O estudo da RBR explora quatro pontos e elenca as vantagens e desvantagens dos dois veículos em cada um deles: estrutura de capital (distribuição de dividendos e alavancagem financeira), estrutura operacional, liquidez e tributação.

Por regulação, os fundos imobiliários são obrigados a distribuir pelo menos 95% do lucro apurado em regime de caixa semestralmente aos seus cotistas. Mas, geralmente, os FII voltados para as pessoas físicas fazem distribuição mensal.

Com isso, a previsibilidade de fluxo de caixa ao investidor é bastante alta, o que se traduz em menor volatilidade das cotas dos fundos na bolsa - lembre-se de que os FII normalmente negociam suas cotas em bolsa como se fossem ações.

As companhias abertas em bolsa, por sua vez, têm uma política de distribuição de dividendos mais flexível. Em geral, elas são obrigadas a distribuir apenas 25% do seu lucro líquido a cada ano, mas existem companhias em que este percentual é ainda menor. De toda forma, dificilmente uma companhia distribui 100% dos lucros aos acionistas.

Apesar de não haver a geração de renda previsível para os acionistas, como ocorre no caso dos FII, essa distribuição de dividendos mais flexível tem a vantagem de permitir à empresa acumular caixa e reinvestir seus lucros no próprio negócio.

A alavancagem financeira diz respeito à capacidade de o fundo ou empresa tomar dívida, isto é, recorrer a recursos de terceiros para alavancar os negócios, em vez de precisar recorrer ao capital dos próprios cotistas ou acionistas.

Nesse quesito, a regulamentação impõe restrições aos FII na contratação de empréstimo. Fundos imobiliários só podem parcelar suas aquisições no mercado imobiliário ou realizar a securitização de recebíveis. Também não podem dar seus ativos em garantia de dívidas.

Por um lado, essas restrições evitam que o fundo exponha seus cotistas a riscos maiores que seu capital investido.

Por outro, reduz a margem de manobra do FII quando chega a hora de investir, por exemplo, em melhorias dos imóveis da carteira, como reformas e expansões. Para tal, normalmente o fundo precisa fazer uma nova emissão de cotas, recorrendo, novamente, ao capital dos próprios cotistas ou de novos investidores.

As empresas com ações negociadas em bolsa, por sua vez, têm mais liberdade para tomar dívida, seja para financiar novos projetos, seja para capital de giro, podendo expor uma parcela substancial do seu patrimônio total.

Isso tem a vantagem de permitir, às companhias, a busca de um crescimento acelerado sem a necessidade de injeção de novos recursos por parte dos sócios.

A desvantagem é que nem sempre um maior crescimento se traduz em adição de valor. Uma decisão errada financiada com base em endividamento pode trazer perdas significativas ao valor do negócio.

No que diz respeito à estrutura operacional, os FII são mais enxutos que as companhias.

As empresas possuem estruturas que não necessariamente representam um diferencial positivo ao investidor, como as áreas de marketing, comercial, planejamento, arquitetura, engenharia, recursos humanos, financeira, entre outras.

Segundo o estudo, essas estruturas consomem, em média, cerca de 22,5% da receita bruta das companhias abertas atualmente listadas em bolsa.

Já nos FII, gestores, administradores fiduciários e consultores são todos terceirizados. E, diferentemente do que acontece nas companhias, o investidor sabe de antemão de quanto é essa despesa, aproximadamente.

Em geral, ela corresponde a um percentual fixo do Patrimônio Líquido (PL) do fundo ou de seu valor de mercado, além de eventual taxa de performance que, no entanto, só é cobrada caso haja resultado a ser entregue aos cotistas.

“As gestoras de recursos são ‘asset light’, possuem estrutura enxuta e pesam menos no resultado do FII. Na média, as despesas com gestão representam cerca de 15% da receita bruta”, diz o texto do estudo.

Historicamente, ações têm mais liquidez na bolsa do que as cotas de fundos imobiliários. Segundo o estudo, isso se dá especialmente pelo maior valor de mercado das companhias em relação aos FII, e também pela presença de investidores institucionais e estrangeiros no mercado de ações.

Enquanto o valor de mercado das companhias abertas em alguns casos ultrapassa os R$ 10 bilhões, o maior FII de tijolo destinado às pessoas físicas negociado em bolsa hoje tem valor de mercado em torno de R$ 4 bilhões.

A RBR, no entanto, ressalva que “essa dinâmica está mudando, a liquidez nos fundos imobiliários, que já foi um empecilho no passado, é crescente”.

Segundo o estudo, alguns FII têm volume de negociação superior a R$ 10 milhões por dia, acima do montante negociado das ações de empresas de properties de menor porte. A RBR lembra ainda que o IFIX, Índice dos Fundos Imobiliários, movimentava apenas cerca de R$ 60 milhões por dia há um ano, e hoje negocia diariamente cerca de R$ 200 milhões.

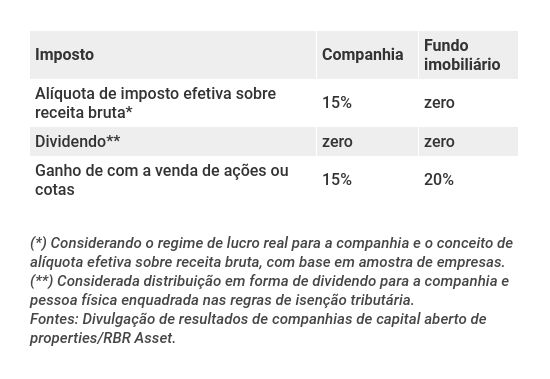

Este é um dos pontos em que há mais diferença entre investir em FII ou em ações. De acordo com o estudo da RBR, a alíquota efetiva média de imposto das companhias, seja por questões de planejamento tributário e/ou deduções de impostos, representa 15% da receita bruta - já incorporando o IR de 34% sobre o lucro bruto e o PIS/COFINS de 9,25% sobre a receita bruta.

Já no caso dos fundos imobiliários, o imposto sobre o resultado é zero - os aluguéis distribuídos mensalmente são isentos de imposto de renda para o investidor pessoa física. Porém, em caso de venda das cotas, o eventual ganho com a sua valorização é tributado em 20%, enquanto no caso das vendas de ações o imposto é de 15%.

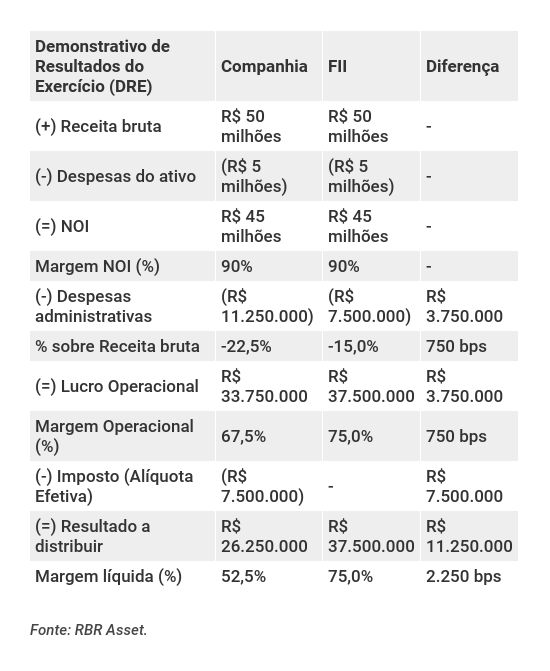

Com base na análise dos quatro pontos anteriores, a RBR montou um quadro e, com base em uma projeção de fluxo de caixa, comparou o resultado de um fundo imobiliário de tijolo de gestão ativa ao de uma companhia de properties.

Foram adotadas as seguintes premissas em comum para o FII e a companhia:

Já as despesas administrativas diferiram de um veículo para outro e foram calculadas com base em médias do mercado:

A projeção acima mostra que a margem líquida do fundo imobiliário é de 75%, enquanto que a da companhia é de 52,5%, especialmente por conta da menor carga tributária dos fundos e da sua estrutura operacional mais leve. Com isso, o fundo tem um maior potencial de distribuição de ganhos aos seus investidores.

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior