O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Existe um horizonte relativamente estável em que poderá haver continuidade dessa alta, mas para onde irão os recursos em um segundo momento?

Por muitos anos, a Bolsa americana foi considerada como a grande ganhadora de longo prazo. Seria algo como o mainstream do investimento no mundo – em outras palavras, o feijão com arroz da gestão de recursos.

Compactuo com a ideia de que provavelmente continuará sendo assim até que a China faça frente às Bolsas dos EUA – a partir daí, a Bolsa americana não deixará de ser o titã que é hoje, mas enfrentará uma competição mais notável.

Nesse sentido, tem chamado a atenção, agora no final do ano, o valuation esticado da tradicional vencedora dos investidores. Devido ao repique acentuado desde a mínima do ano e as sucessivas revisões para a economia real, acabamos nos deparando com múltiplos consideravelmente pouco atrativos.

Muito derivado, claro, da performance das empresas de tecnologia — que tem norteado a Bolsa desde 2008 e liderado a recuperação de 2020 no pós-Covid, principalmente por fazer parte do combo de empresas chamado de “stay at home” (em português, fique em casa). Isto é, companhias que se beneficiam do momento atual por serem a única saída para o lockdown.

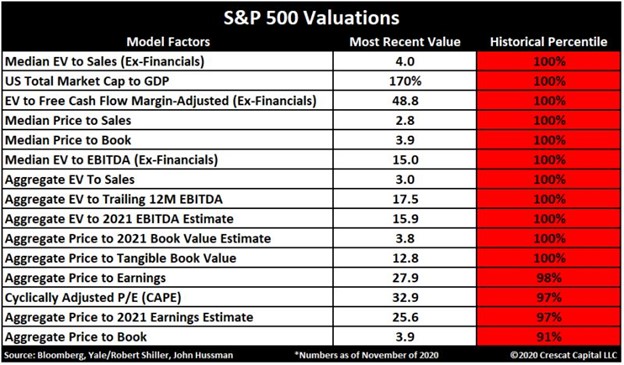

Abaixo, um compilado com 15 fatores de avaliação (valuation) para as ações dos EUA (S&P 500).

Como podemos verificar, 11 deles estão indiscutivelmente em níveis recordes — ou seja, no 100° percentil. Outros quatro também estão perto de recordes históricos, acima do 90° percentual.

Leia Também

Empiricamente, os múltiplos do mercado de ações são os mais extremos em relação às taxas de juros nos últimos 25 anos. Curiosamente, o que permite isso é justamente o fato de as taxas de juros estarem em suas mínimas — a única forma de preservar continuidade das altas subsequentes é a manutenção de juros baixo.

Logo, uma vez que se sabe que os juros permanecerão baixos por mais tempo, dado que a inflação repousará de maneira baixa estruturalmente (motivos derivados da demografia, tecnologia e globalização), podemos concluir que existe um horizonte relativamente estável, de algo como dois anos, em que poderá haver continuidade da alta das Bolsas dos EUA mesmo a múltiplos esticados.

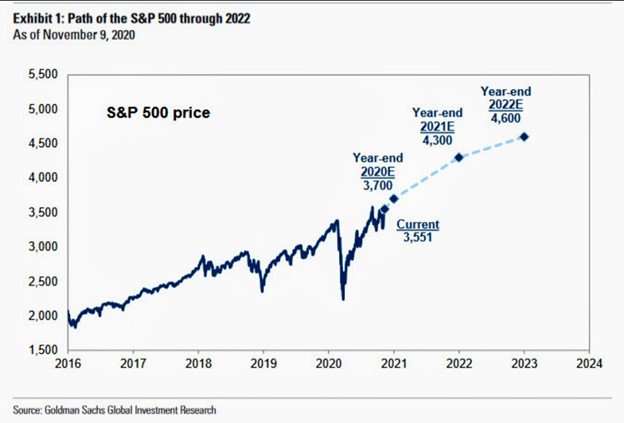

Não à toa o Goldman Sachs entregou projeções bem otimistas para 2021 e 2022.

Com base na estimativa de consenso, isso implicará nos seguintes múltiplos de preço sobre lucros projetados: 25,5 para 2021 e 23,75 para 2022. As previsões podem parecer otimistas, mas se as taxas permanecerem tão baixas até 2022, não há razão para não acontecer.

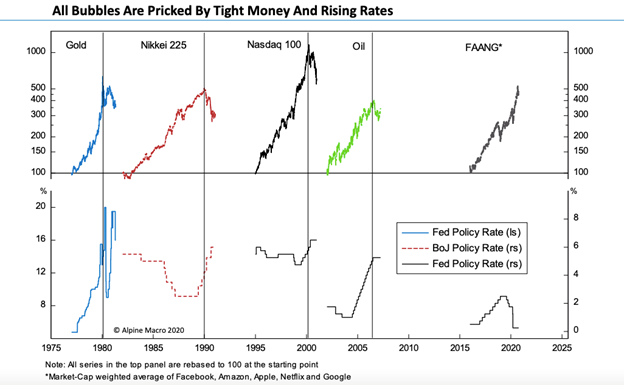

Por sinal, não é possível que haja eventual “estouro de bolha”, como especulam alguns analistas mais sensacionalistas. Quando observamos a história, não houve “estouro de bolha” sem que tenha havido um repique da taxa de juros também.

Além disso, mesmo quando houver a elevação da taxa de juros, o mercado estressa inicialmente, mas leva mais algumas elevações para que a hipotética “bolha” estoure.

Não estou dizendo que existe bolha aqui, mas apenas chamando a atenção para o fato de que, havendo uma, estaremos mais tranquilos devido à manutenção dos juros em patamares baixos.

Evidentemente, os investidores, mesmo sabendo disso, não comprarão o sonho para sempre e tenderão a buscar por alternativas para que não concentrem patrimônio nas mesmas teses de sempre. Sendo assim, resta a pergunta…

Existem dois casos específicos que acredito que merecem o devido destaque, sendo que nenhum deles joga fora a continuidade do investimento em tecnologia americana, o grande cavalo dessa crise.

A primeira delas se trata das teses de valor, que ficaram bem para trás relativamente às teses de crescimento (principalmente por conta das companhias de tecnologia).

Não acredito que caiba uma substituição completa às empresas de crescimento (growth), mas ao menos a criação de uma posição em valor (value) parece fazer sentido.

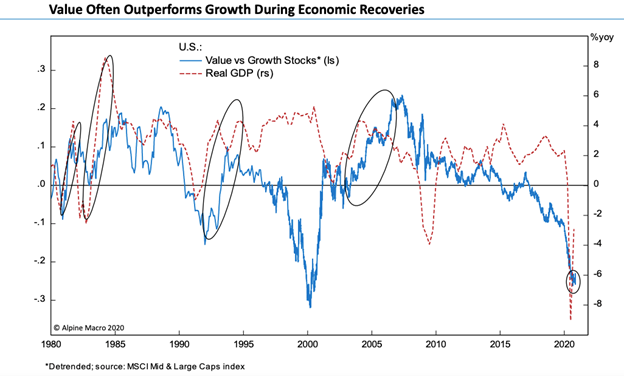

Abaixo, um gráfico de sensibilidade de recuperação econômica para com o desempenho relativo entre empresas de valor (value) e de crescimento (growth).

Em retomadas de crescimento, cabe o investimento em teses de valor, que costumam, em recuperações, "outperformar" teses de crescimento. Com isso, fica bastante claro que existe a necessidade de se investir, ao menos um pouco relativamente a crescimento, em companhias descontadas.

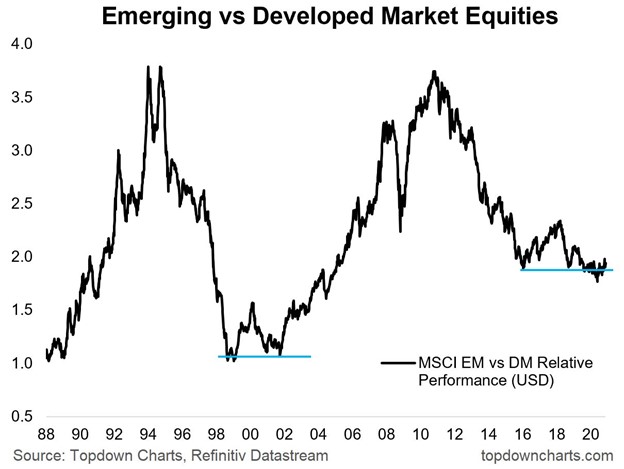

Em segundo lugar, e talvez mais importante, temos o bom momento para países emergentes. Tem sido um longo mercado de baixa para ações de mercados emergentes, mas todos os descontos chegam ao fim mais cedo ou mais tarde – especialmente no que diz respeito aos ciclos.

Note o gap abaixo:

Cada vez mais as pessoas estão se perguntando se estamos em um ponto de inflexão ou perto dessa tendência. Eu diria que estamos mais perto do que nunca.

Já tem um tempo que ando prestando atenção especial aos valuations, às condições monetárias e aos aspectos técnicos dos países emergentes.

De uma perspectiva estratégica (pensando nas suposições do mercado de capitais), as chances são claramente a favor dos mercados emergentes, mas do ponto de vista tático provavelmente ainda precisamos de um pouco mais de evidência.

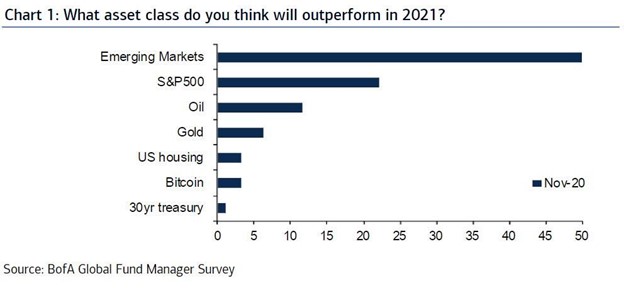

A presidência de Biden fortalece a percepção pró-emergentes.

A presença de um multilateralista no comando dos EUA é positivo para o comércio mundial e, consequentemente, para países emergentes.

Não é para menos, a classe está entre as favoritas dos investidores institucionais americanos.

O Brasil se destaca nesse meio por seu posicionamento estratégico para as economias mundiais e também por seu enorme desconto em dólares. Acredito que, ao longo de 2021, haverá um forte retorno dos investidores estrangeiros para o Brasil, principalmente se acertarmos nossa trajetória fiscal.

Inclusive, uma boa oportunidade pode ter se formado na nossa renda fixa soberana. Por conta do risco fiscal, a curva de juros deu uma boa empinada, proporcionando bons ganhos reais nas Bs longas.

Segundo Felipe Miranda, estrategista-chefe da Empiricus Research, três são os pontos favoráveis ao juro real longo atualmente:

Posições estruturais de carrego no juro longo podem fazer sentido. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Se você deseja estruturar seus investimentos para lucrar com esse fluxo dos estrangeiros rumo aos emergentes, sugiro que leia o Palavra do Estrategista e recebe as sugestões de ações consideradas Oportunidades de uma Vida.

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje