O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Ficar parado esperando as coisas se acalmarem? Aproveitar a queda de preços para encher o carrinho com bons ativos? Aumentar as posições em bolsa? Apenas recompô-las depois das perdas? Ou, ao contrário, reduzir o risco e aumentar as proteções? Tentamos responder a essas perguntas

O caos nos mercados desencadeado pelo avanço do coronavírus no mundo tem deixado os investidores, mesmo profissionais, perplexos. Para as pessoas físicas, as últimas semanas provavelmente foram de grande ansiedade, não apenas pelo isolamento forçado que temos visto em várias cidades do país, como também pela dor no bolso.

A escalada dos acontecimentos foi muito rápida. Até pouco antes do Carnaval, as perspectivas eram de um mundo em desaceleração, mas sem recessão à vista; no Brasil, a expectativa era de retomada do crescimento e um cenário muito construtivo para a bolsa de valores.

Mas com o avanço veloz do coronavírus na Europa, o tempo virou completamente, e agora já nos deparamos com a possibilidade de uma recessão global e mesmo uma crise de crédito com a quebradeira de empresas que pode se seguir da paralisação da economia no intuito de reduzir a velocidade de contaminação.

Durante todo o mês de março, a volatilidade em nos mercados tem sido intensa. Não só a bolsa tem visto enormes saltos para cima e para baixo (mais para baixo do que para cima), como também as taxas de juros e os preços dos títulos públicos.

O dólar vem numa trajetória firme de alta, e até o bitcoin - geralmente descorrelacionado de outros mercados - e o ouro - normalmente usado como reserva de valor - levaram uns tombos.

Vimos ainda seis paralisações das negociações em bolsa, decorrentes de circuit breakers, mecanismo acionado quando o Ibovespa cai demais. Lá fora, não tem sido diferente. O movimento de aversão a risco e alta volatilidade é geral.

Leia Também

Diante disso tudo, o que fazer em relação aos investimentos? Ficar parado esperando as coisas se acalmarem? Aproveitar a queda de preços para encher o carrinho com bons ativos? Aumentar as posições em bolsa? Apenas recompô-las depois das perdas? Ou, ao contrário, reduzir o risco e aumentar as proteções?

Eu conversei com algumas pessoas especializadas em gestão de carteiras para tentar dar uma resposta a essas perguntas. A verdade é que não é fácil cravar uma resposta única e certeira neste momento. Ainda não sabemos quanto tempo essa crise deve durar nem a extensão das suas consequências para a economia.

Só sabemos que os preços perderam totalmente a referência e que houve uma destruição de valor dos ativos provavelmente desproporcional. Mas ainda fica aquela questão: por mais que já esteja barato agora, pode cair mais? Embora não seja possível responder a essa pergunta, já deu para chegar a algumas conclusões, vamos lá.

Embora a crise desencadeada pelo coronavírus possa se estender, e os preços ainda possam cair mais, a verdade é que uma hora ela vai passar.

Em algum momento a doença será controlada, avançará mais lentamente e as coisas voltarão à normalidade. E, quando isso acontecer, a recuperação econômica será bem rápida.

Quem vender agora, não só vai realizar uma perda grande, como também não vai estar posicionado quando a recuperação ocorrer. E provavelmente vai acabar perdendo uma boa pernada de alta.

“Se o investidor não for precisar daqueles recursos investidos em renda variável dentro de um prazo de seis meses a um ano, o ideal é que não venda”, orienta Gisele Colombo, planejadora financeira certificada (CFP®) da Planejar.

Ela lembra, inclusive, que se o investidor sentir que vai precisar dos recursos alocados em renda variável num prazo tão curto, isso significa que a sua carteira já não estava bem balanceada para o seu perfil.

“É um indicativo de que o investidor errou ao montar a carteira, pois não considerou a reserva de emergência. Mas para quem está corretamente dimensionado, o melhor é respirar fundo e aguardar”, diz.

Se você é de fato um investidor de longo prazo com perfil moderado ou arrojado, não deveria estar perdendo o sono, já que para os objetivos de curto prazo você já deve estar coberto. Se não for o caso, significa que você deveria repensar as suas alocações, com ou sem crise. Talvez você não seja tão arrojado quanto imaginava.

O atual momento de mercado deixou bem clara a importância de se ter uma carteira diversificada, independentemente do seu perfil de risco - se conservador, moderado ou arrojado. E também, é claro, uma reserva de emergência.

Quem tinha renda fixa conservadora como colchão financeiro, exposição a dólar como proteção e fundos de investimento com baixa correlação com os demais mercados - ou mesmo de gestores mais pessimistas, que acabaram lucrando com as quedas nos preços - viu sua carteira desvalorizar bem menos que o Ibovespa no último mês.

Esses ativos deram uma segurada nas perdas, e é para isso mesmo que eles servem. Nem mesmo os investidores mais arrojados devem abdicar de uma reserva de emergência ou alguma forma de proteção.

Veja, o Ibovespa já despencou mais de 40% no ano, sendo quase 35% só em março. O dólar, por sua vez, vê uma alta de quase 30% no ano, sendo 14% no mês.

Dennis Kac, CIO e sócio da gestora de fortunas Brainvest, explica que as carteiras dos clientes da casa consideram três tipos de estratégias de fundos multimercados e dois tipos de estratégias de fundos de ações, justamente para balancear o risco.

Na classe dos multimercados, a gestora inclui nas carteiras fundos macro (que surfam as tendências macroeconômicas), long & short (que fazem operações compradas e vendidas para lucrar com as distorções de preços) e quantitativos (que utilizam algoritmos para fazer operações rápidas em diversos mercados).

Esses dois últimos tipos têm bem menos correlação com os grandes movimentos de mercado do que os fundos macro, e durante o recente período de baixa, acabaram apresentando ganhos ou mesmo perdas mais modestas.

Já na classe de ações, as carteiras da Brainvest contam com fundos long only, que só operam comprados, e fundos long biased, que operam comprados e vendidos, podendo ganhar na alta ou na baixa.

“Enquanto a bolsa caía 30%, os gestores de fundos long biased perdiam, em média, de 8% a 10%. Nos momentos de pânico, esses gestores conseguem se proteger superbem, e ainda compram ativos a preços muito interessantes”, exemplifica Kac.

Em relação às alocações das carteiras - quanto do seu patrimônio colocar em cada tipo de ativo, a depender do seu perfil - os alocadores estão se dividindo entre não fazer nada, e com isso reduzir a exposição ao risco, ou então simplesmente recompor as posições aos poucos, sem alterar a proporção de cada classe nas carteiras sugeridas.

Com a queda de preços generalizada e alta no câmbio, o percentual de cada classe de ativo nas carteiras se modificou bastante em relação ao que seria a alocação ideal para cada perfil.

Por exemplo, é bem possível que, se você tem ações ou fundos de ações na carteira, a participação dessa classe de ativos tenha se reduzido bastante em relação às outras. Já a parcela dedicada a fundos cambiais com exposição ao dólar provavelmente está acima do percentual original.

Além disso, fica o questionamento: as ações e fundos imobiliários não acabaram ficando baratos? O retorno de dividendos de empresas e FII não deve estar atrativo, agora que os preços caíram?

A opinião geral é de que sim, embora ainda não saibamos 1) quanto os lucros das empresas podem diminuir com a crise; 2) quanto os fundos imobiliários podem sofrer com vacância e inadimplência em decorrência da crise e 3) se as cotações vão cair ainda mais.

Segundo Dennis Kac, a recomendação da Brainvest tem sido de recompor as posições, mas sem alterar os percentuais de cada classe de ativos na carteira. Ou seja, não é nem para aumentar, nem para reduzir as parcelas de risco e de proteções.

Assim, para quem viu sua parcela de renda variável diminuir, seria hora de comprar para voltar ao percentual original. Já para quem ganhou com o dólar, por exemplo, seria o caso de se desfazer da quantia que excede a participação ideal, realizando lucros.

Essa é a mesma orientação da gestora de fortunas Azimut. “Nos preços atuais da bolsa, já vale começar a recompor a posição original. Quando o mercado encontrar uma normalização, não tiver mais oscilações tão fortes e circuit breaker todo dia, já dá para recompor. Se a sua visão já era construtiva para ações brasileiras antes, agora elas estão baratas”, diz Alexandre Hishi, responsável pela gestão de investimentos da Azimut Brasil.

Ele lembra apenas que o investidor precisará ter paciência, pois agora o mercado trabalha com um cenário de recessão e, quando os ativos voltarem a valorizar, a recuperação vai se dar primeiro nos países desenvolvidos, para só depois ocorrer nos emergentes.

No caso do dólar, a orientação de Hishi também é de realizar uma parte dos ganhos para voltar à alocação original.

“O dólar a R$ 5 já começa a não ser tão eficiente como forma de proteção. Ele foi desde o começo da crise, mas agora já chegou a um patamar em que o BC começou a intervir muito no mercado de câmbio, então já não sobe em proporção similar às eventuais quedas da bolsa”, diz.

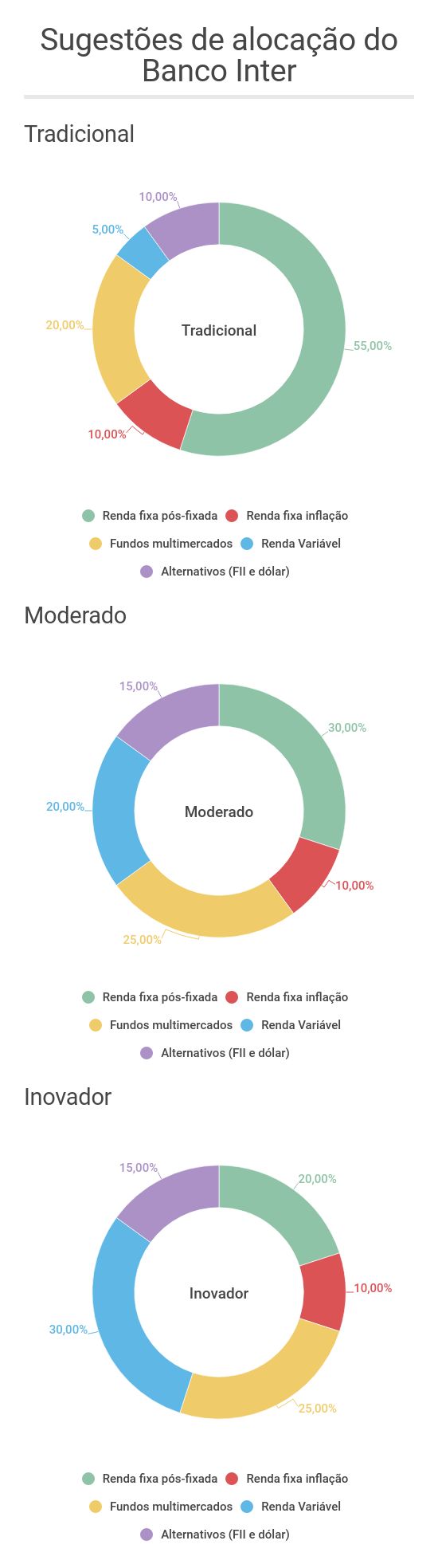

Dentre as casas mais focadas no pequeno investidor, o Banco Inter também não mexeu nas alocações, o que deixa implícito que é hora de recompor posições.

“Não estamos recomendando nenhuma alteração neste momento. O foco ainda é manter a estratégia de alocação, pois não somente acreditamos que uma carteira diversificada é a melhor proteção, como entendemos que é muito difícil acertar o timing de fazer alocações táticas nesse momento de alta volatilidade”, diz a economista-chefe do Inter, Rafaela Vitória.

Essa também foi a orientação do BTG Pactual Digital para os clientes. “O cenário construtivo para o investimento em ações não deixou de existir. Para quem tem visão de longo prazo, ficou mais atrativo ainda. Abriu-se uma grande oportunidade para se tornar sócio de boas empresas a preços baixos”, diz Jerson Zanlorenzi, chefe da mesa de ações da instituição.

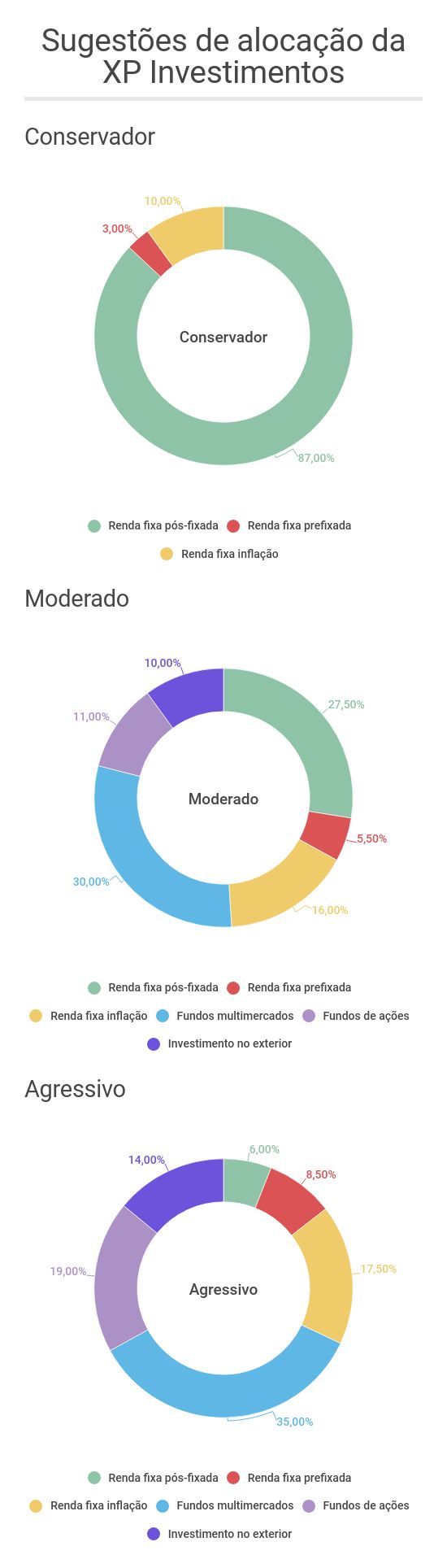

Já a XP Investimentos optou por reduzir a alocação em renda variável nas carteiras moderadas e arrojadas, mas apenas na proporção das quedas vistas recentemente. Então, na prática, não é para se desfazer dos ativos de risco, mas também não é para recompor as proporções originais, apenas manter como está.

Em relatório, a XP orienta, no entanto, que clientes que estão começando agora ou abaixo do percentual alvo ajustado devem alocar em renda variável aos poucos, investindo em ações e fundos de ações ao longo de seis meses.

Seja como for, para quem optar por recompor a carteira, o ideal é fazer isso aos poucos, dado que novas quedas são possíveis.

Mas se teve uma coisa em que os especialistas ouvidos foram unânimes é que se abriu uma oportunidade de compra de títulos públicos prefixados e atrelados à inflação de médio prazo. Eu falei com mais detalhe sobre isso nesta outra matéria (link).

Com a aversão a risco e a alta do dólar, os juros futuros dispararam, mesmo em um ambiente de queda de juros no Brasil e no resto do mundo. Assim, as taxas pagas por esses títulos também subiram, mas eles têm potencial de se valorizar quando elas voltarem a cair, dado que temos um cenário de recessão à frente e juros baixos no mundo.

“Juros subindo, neste momento, não faz sentido algum”, diz Dennis Kac, da Brainvest.

“Muitos fundos estão encerrando posições [na renda fixa], seja por disciplina de risco ou para atender a pedidos de resgate, se desfazendo dos ativos a qualquer preço. Essa alta nos juros também está acontecendo nos Estados Unidos [onde a taxa básica de juros foi zerada no último domingo]. São movimentos técnicos”, diz Alexandre Hishi, da Azimut.

Para quem quiser levar os títulos ao vencimento, esta também é uma oportunidade de obter taxas de juros mais altas no médio e longo prazo, superiores às projetadas para a renda fixa atrelada à Selic ou ao CDI.

Hishi inclusive destaca que esse tipo de investimento pode ser, hoje, uma alternativa interessante para o investidor conservador que quer começar a migrar para ativos com um pouco mais de risco e potencial de ganho, mas ainda não está preparado para encarar a volatilidade da bolsa.

Em relatório, o Banco Inter e a XP também destacam o surgimento da oportunidade.

“Os títulos de 10 anos subiram de 6% para 8%, indicando contínuas altas da Selic a partir de 2021. Não vemos fundamento para esse cenário, exceto uma mudança mais drástica da política fiscal que levasse a um descontrole inflacionário, o que não é nosso cenário base hoje”, diz o relatório do Inter.

“Os prêmios de crédito da renda fixa continuam elevados e mantemos nossa recomendação de alocar em ativos com risco de crédito, em especial na classe Pós-fixada e na Inflação. Os ativos Prefixados devem conseguir se aproveitar de cortes de juros que venham a ser feitos pelo Banco Central”, diz relatório da XP.

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado