Plano de previdência antigo pode ter tesouro escondido – e portabilidade pode não ser uma boa

Planos de previdência privada com tábuas de mortalidade antigas podem garantir boa rentabilidade para quem decidir convertê-los em renda; fazer portabilidade para planos mais baratos e rentáveis pode, no fim das contas, não ser vantajoso

Essa vai para o pessoal que contratou um plano de previdência privada antes de 2010. Você sabe o que é uma tábua de mortalidade, também chamada de tábua biométrica ou atuarial?

Esse termo técnico pode, à primeira vista, não parecer muito relevante para os participantes de planos de previdência, que já têm que se preocupar com uma porção de outros números no planejamento da sua aposentadoria.

Mas para participantes de planos antigos, vale a pena dispensar alguma atenção à tábua de mortalidade da sua previdência privada, pois ela pode conter uma espécie de tesouro escondido.

Tábua de mortalidade: o que é

A tábua de mortalidade é um instrumento das ciências atuariais para estimar a expectativa de sobrevida das pessoas que chegam à idade da aposentadoria – 60 ou 65 anos, em geral.

Em outras palavras, ela permite projetar quantos anos a mais uma pessoa que acabou de chegar à terceira idade pode viver dali para frente.

Essas tábuas atuariais são usadas pelos planos de previdência privada para calcular as modalidades de renda que o participante pode contratar na aposentadoria, se assim desejar.

Leia Também

Mega-Sena: Ninguém acerta as seis dezenas e prêmio vai a R$ 20 milhões

Conforme eu já expliquei neste outro texto, após alguns anos acumulando recursos no plano, você pode optar por permanecer na fase de acumulação e viver do dinheiro que conseguiu juntar, fazendo resgates periódicos; ou usar seu saldo para comprar uma modalidade de renda mensal, reversível ou não aos seus beneficiários, deixando o saldo acumulado para a seguradora.

Pois bem, a tábua atuarial é usada para o cálculo do benefício neste segundo caso, o da renda. Conheça as diferentes modalidades de renda dos planos de previdência privada.

Assim, a tábua de mortalidade não interfere na fase de acumulação. Os fatores que interferem nesta fase são os custos do plano, a rentabilidade, o valor investido periodicamente e o prazo do investimento.

As principais tábuas atuariais

Até 2010, os planos de previdência brasileiros utilizavam tábuas atuariais americanas para o cálculo das rendas a serem pagas aos seus participantes.

As mais comuns eram aquelas cujas expectativas de sobrevida para idosos eram referentes aos anos de 1949 (AT-1949), 1983 (AT-1983) e 2000 (AT-2000).

Cada tábua de mortalidade atualizava a expectativa de vida da tábua anterior com as condições do ano em que era calculada.

Quanto mais antiga a tábua de um plano, mais vantajosa ela é para o participante, pois menor a expectativa de sobrevida embutida. E quanto menor a expectativa de sobrevida, maior a renda mensal obtida para quem opta por uma modalidade de renda.

No caso da renda vitalícia, quem vive mais tempo do que a expectativa de sobrevida da tábua sai na vantagem, porque a seguradora continua obrigada a pagar até a morte do participante o mesmo valor de renda que havia sido calculado para um prazo menor.

Além disso, as tábuas atuariais antigas normalmente previam que o valor da renda seria corrigido pela inflação (IGP-M) mais uma taxa de juros real, isto é, uma taxa prefixada acima da inflação, que podia variar de 1% a 6% ao ano.

Versão brasileira

Só que em 2010, o Brasil instituiu a sua própria tábua de mortalidade, a BR-EMS, que tinha algumas diferenças em relação às tábuas americanas.

Em primeiro lugar, seus cálculos foram baseados em dados brasileiros. A expectativa de sobrevida foi, é claro, atualizada para os anos 2000, mas considerou a realidade brasileira, que é em média pior que a realidade americana para a sobrevivência na terceira idade.

Então, ao menos nesse aspecto, a tábua de mortalidade brasileira se mostra mais vantajosa que as americanas, do ponto de vista dos participantes dos planos.

Se atualizada, a tábua atuarial americana provavelmente teria uma expectativa de sobrevida maior que a brasileira para a mesma época.

Afinal, mesmo considerando a realidade dos brasileiros de maior renda, que são os que costumam contratar previdência complementar, as condições de vida por aqui não são tão boas quanto as dos Estados Unidos.

Porém, a tabela BR-EMS prevê uma atualização automática da expectativa de sobrevida a cada cinco anos. A primeira revisão se deu em 2015 e a segunda ocorrerá em 2020.

Isso representa uma vantagem para as seguradoras e para a solvência do mercado de seguros como um todo.

Ao estimar os pagamentos de benefícios sempre com os dados mais atualizados e fiéis à realidade brasileira, as seguradoras têm maior previsibilidade e menor risco, o que acaba sendo bom também para os clientes, que contam com mais segurança.

Desvantagens da tábua BR-EMS

Contudo, do ponto de vista da remuneração do participante, as condições ficaram menos vantajosas. Os novos planos que utilizam a tábua de mortalidade brasileira estarão com a expectativa de sobrevida sempre atualizada.

Assim, não é mais possível tirar vantagem da contratação de uma tábua de mortalidade muito desatualizada, como é o caso de quem fez um plano de previdência em 1999 com a tábua AT-1983, digamos.

Além disso, diferentemente do que ocorre nos planos antigos, que preservavam a tábua de mortalidade contratada, os planos que adotam a tábua BR-EMS estão sujeitos às atualizações quinquenais, sendo válida a tábua da época em que o participante se aposenta e converte seu saldo para renda, e não mais a da época da contratação do plano.

Finalmente, os planos que adotam a tábua BR-EMS costumam corrigir os valores dos benefícios somente com base em um índice de inflação. Não há mais aquele rendimento real que costumava ocorrer nos planos antigos.

Tábuas antigas podem ser mais vantajosas

Para quem pretende contratar uma modalidade de renda, a expectativa de sobrevida mais baixa e o juro real na correção do benefício fazem com que os planos de previdência anteriores a 2010 tenham condições mais vantajosas do que os que utilizam a tábua BR-EMS.

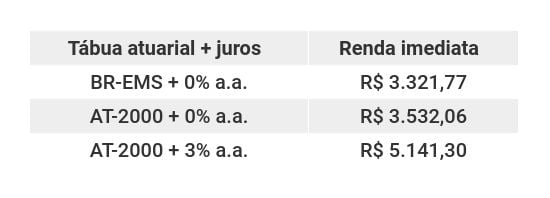

A simulação a seguir, feita por uma planejadora financeira, considerou a renda inicial de um mesmo participante (homem de 60 anos), com um mesmo saldo acumulado (R$ 1 milhão) em três tábuas biométricas diferentes: a BR-EMS, sem juro real na correção; a AT-2000 sem juro real na correção; e a AT-2000 com um juro de 3% ao ano acima da inflação na correção.

Assim, você pode ver, isoladamente, os efeitos da longevidade prevista em cada tabela e da presença ou não dos juros reais:

No site da Superintendência de Seguros Privados (Susep) também é possível ver comparações desse tipo. Na página Performance de Fundos, item "Ver Anuidades", é possível ver quanto você precisa ter de saldo no plano, para cada tábua de mortalidade existente, para obter R$ 1.000 de renda vitalícia mensal.

Por exemplo, na tabela AT-49 masculina com juro prefixado de 6% ao ano, R$ 110 mil bastam para obter tal renda. Sem esse juro, seria preciso acumular quase R$ 180 mil, com a mesma tabela, para obter a mesma renda.

Já na tabela BR-EMS masculina sem juro atuarial, o saldo necessário para uma renda de R$ 1.000 é da ordem de R$ 250 mil, mais do que o dobro do primeiro caso.

Na portabilidade, você perde a tábua antiga

Quem contratou um plano de previdência lá atrás garantiu as condições da tábua antiga até a aposentadoria, pois a seguradora não pode migrar os clientes de tábua.

Ou seja, o participante pode continuar contribuindo para o plano com a tábua antiga, e ela continua válida. O máximo que a seguradora pode fazer é parar de oferecer o plano com a tábua antiga para novos clientes.

Caso faça portabilidade, porém, o participante perde a tábua atuarial contratada e migra para um plano com a tábua atual.

Mesmo que o plano antigo tenha uma rentabilidade menor por conta de custos altos, as taxas mais baixas do novo plano e o consequente ganho de rendimento podem não compensar o impacto da adoção de uma nova tabela na hora de converter o saldo em renda.

Assim, para quem pretende contratar renda, pode fazer sentido permanecer num plano antigo para preservar a tábua de mortalidade contratada. Até porque pode ser que o plano antigo preveja uma correção por um juro real elevado.

Mas é claro que, para quem tem a intenção de viver dos resgates, de usar o plano para fazer planejamento sucessório ou de converter apenas uma parte do seu saldo em renda, a portabilidade para um plano mais barato e rentável certamente vale a pena, uma vez que a tábua de mortalidade não fará diferença.

Nesses casos, o mais interessante é acumular o máximo de recursos possível, uma vez que o objetivo é usufruir das reservas.

Saiba como fazer portabilidade de plano de previdência privada.

Faça simulações

Se você estiver perto da aposentadoria, vale a pena fazer algumas simulações. Primeiro, simule quanto mais você consegue acumular no seu plano atual e, com o saldo obtido ao fim do período de acumulação, quanto você conseguiria na modalidade de renda desejada.

Simule também quanto seria possível resgatar periodicamente para viver durante o prazo projetado, ou mesmo sem consumir o principal, se possível.

Depois, faça as mesmas simulações em um plano mais barato e mais rentável, ainda que com uma tábua de mortalidade menos vantajosa e verifique se a portabilidade é interessante.

No site da Susep é possível fazer algumas simulações em “Assuntos”>"Cidadão">“Cálculo PGBL e VGBL”. Opte pela busca avançada.

Outra possibilidade, para quem ainda tem pelo menos uns dez anos de acumulação pela frente, é manter um plano antigo para converter em renda e iniciar um plano novo com custos e rentabilidade mais atrativos, com foco nos resgates e no planejamento sucessório. Afinal, você pode ter quantos planos de previdência quiser.

Caso você já contribua para um PGBL até o limite de 12% da sua renda bruta tributável anual, parcela que pode ser abatida na declaração de imposto de renda, basta que o novo plano seja um VGBL, já que as contribuições feitas a ele vão ultrapassar o teto dedutível.

É vantajoso contratar renda?

Eu já falei neste outro texto sobre quais fatores considerar para escolher entre viver de resgates ou converter o saldo do plano em renda.

Pouca gente contrata renda. Um fator que pesa contra essa opção é o fato de que você deixa o saldo acumulado no plano para a seguradora, e esta passa a ter uma obrigação de te pagar todos os meses.

Muita gente prefere fazer a gestão do próprio dinheiro por meio de resgates programados pois teme, por exemplo, que a seguradora possa quebrar e não ser mais capaz de arcar com os benefícios.

Além disso, em algumas modalidades de renda, como a renda vitalícia, não há reversão para os beneficiários. Isto é, quando o participante morre, seus dependentes não levam nada.

Isso pode ser tremendamente desvantajoso se o participante morrer cedo. Ele deixou todos os seus recursos para a seguradora, quase não aproveitou o benefício e seus dependentes não levarão nada.

Mas se ele viver por muito tempo, a renda vitalícia se revela um ótimo seguro, pois caso ele tivesse optado pelos resgates, seu patrimônio poderia ser insuficiente para mantê-lo até o fim da vida. De qualquer maneira seus dependentes ficariam sem nada e ainda teriam que ajudá-lo financeiramente.

É claro que é possível contratar renda vitalícia reversível para os beneficiários após a morte do titular, mas essa vantagem reduz o valor da renda, pois representa um risco ainda maior para a seguradora – de o participante viver muito e seus beneficiários também.

Outro fator a se considerar na hora da escolha é o quão saudável o participante estará para fazer a gestão dos nossos recursos.

Nesse sentido, vale a pena, em algum momento da vida, converter pelo menos parte do saldo do plano em renda vitalícia, garantido um valor mensal mínimo para as contas fixas, pensando na idade mais avançada. E com os restante dos recursos, ir fazendo resgates esporádicos.

Relator de PL sobre fim da escala 6×1 apresenta novo texto, com jornada de no máximo 40 horas semanais

Prates também colocou um dispositivo que dá a possibilidade de regime de trabalho na escala 4×3, com limite máximo de 10 horas diárias

Metrô de SP testa operação 24 horas, mas só aos finais de semana e não em todas as linhas; veja os detalhes

Metrô de SP amplia operação aos fins de semana e avalia se medida tem viabilidade técnica e financeira

Salário mínimo de 2026 será menor do que o projetado; veja valor estimado

Revisão das projeções de inflação reduz o salário mínimo em R$ 3 a estimativa do piso nacional para 2026, que agora deve ficar em R$ 1.627

A nova elite mundial: em 2025, 196 bilionários surgiram sem herdar nada de ninguém — e há uma brasileira entre eles

Relatório da UBS revela que 196 bilionários construíram fortuna sem herança em 2025, incluindo uma brasileira que virou a bilionária self-made mais jovem do mundo

Banco Central desiste de criar regras para o Pix Parcelado; entenda como isso afeta quem usa a ferramenta

O Pix parcelado permite que o consumidor parcele um pagamento instantâneo, recebendo o valor integral no ato, enquanto o cliente arca com juros

FII com dividendos de 9%, gigante de shoppings e uma big tech: onde investir em dezembro para fechar o ano com o portfólio turbinado

Para te ajudar a reforçar a carteira, os analistas da Empiricus Research destrincham os melhores investimentos para este mês; confira

Quina faz um novo milionário; Lotofácil e Dia de Sorte também têm ganhadores

Enquanto a Quina, a Lotofácil e a Dia de Sorte fizeram a festa dos apostadores, a Mega-Sena e a Timemania acumularam nos sorteios da noite de quinta-feira (4).

Mercado aposta em corte da Selic em janeiro, mas sinais do Copom indicam outra direção, diz Marilia Fontes, da Nord

Para a sócia da Nord, o BC deve manter a postura cautelosa e dar sinais mais claros antes de fazer qualquer ajuste

Fundos de pensão que investiram em títulos do Banco Master entram na mira da Justiça em meio a irregularidades nos investimentos

Investigações apontam para aplicações financeiras fora dos protocolos adequados nos casos dos fundos Amazonprev, Rioprevidência e Maceió Previdência

Time sensação do Campeonato Brasileiro, Mirassol arrecada o equivalente a um terço do orçamento municipal

Sensação do Brasileirão, o Mirassol arrecadou cerca de um terço do orçamento municipal e levou a pequena cidade paulista ao cenário internacional com a vaga na Libertadores

Joesley Batista viajou para a Venezuela para pedir renúncia de Maduro: qual o interesse da JBS e da J&F no país?

Joesley Batista tem relações com o presidente Donald Trump e pediu pelo fim das tarifas sobre a carne. A JBS também tem negócios nos Estados Unidos

Lotomania e Super Sete aproveitam bola dividida na Lotofácil e pagam os maiores prêmios da noite nas loterias da Caixa

Lotofácil manteve a fama de loteria “menos difícil” da Caixa, mas cedeu os holofotes a outras modalidades sorteadas na noite de quarta-feira (3).

Alerta Selic: o que pode impedir o BC de cortar os juros, segundo Mansueto Almeida, economista-chefe do BTG Pactual

A projeção do banco é que a Selic encerre 2025 em 15% e que os cortes comecem de forma gradual em janeiro, alcançando 12% ao final de 2026

Ibovespa a 300 mil pontos? ASA vê a bolsa brasileira nas alturas, mas há uma âncora à vista

Em um cenário dúbio para 2026, os executivos da instituição financeira avaliam o melhor investimento para surfar um possível rali e ainda conseguir se proteger em um ambiente negativo

Segundo carro elétrico mais vendido do Brasil atinge marca histórica de vendas no mundo

Hatch elétrico chinês atinge marca histórica em apenas quatro anos e reforça a estratégia global da BYD no mercado de veículos eletrificados

Retrospectiva Spotify 2025: Bad Bunny lidera o mundo e dupla sertaneja domina o Brasil (de novo); veja como acessar o seu Wrapped

Plataforma divulga artistas, álbuns e músicas mais ouvidos do ano e libera função Wrapped para todos os usuários

De bailarina a bilionária mais jovem do mundo: a trajetória da brasileira que construiu uma fortuna aos 29 anos sem ser herdeira

A ascensão de Luana Lopes Lara à frente da Kalshi mostra como a ex-bailarina transformou formação técnica e visão de mercado em uma fortuna bilionária

Daniel Vorcaro — da ostentação imobiliária à prisão: o caso da mansão de R$ 460 milhões em Miami

A mansão de R$ 460 milhões comprada por Daniel Vorcaro em Miami virou símbolo da ascensão e queda do dono do Banco Master, hoje investigado por fraudes

Lotofácil 3552 faz os primeiros milionários de dezembro nas loterias da Caixa; Mega-Sena e Timemania encalham

A Lotofácil não foi a única loteria a ter ganhadores na faixa principal na noite de terça-feira (2). A Dia de Sorte saiu para um bolão na região Sul do Brasil.

Banco Master: Ministério Público quer Daniel Vorcaro de volta à prisão e TRF-1 marca julgamento do empresário

Uma decisão de sábado soltou Vorcaro e outros quatro presos na investigação do Banco Master