O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Se governo afastar risco de insolvência, dólar certamente ficaria abaixo de R$ 4,0 e país seria outro. Resolver situação de Estados e municípios é essencial

Considerado um dos pais do mercado de câmbio no Brasil, o sócio e diretor da Tendências Consultoria, Nathan Blanche, faz uma interessante leitura sobre a relação entre o preço do dólar e a política fiscal. A conclusão é que o dinheiro que aceita juro negativo ao redor do mundo não vem render no Brasil por falta de confiança.

A confiança a que Blanche se refere é dar a certeza aos investidores de que o país vai afastar de vez o risco de insolvência, que não vamos ter de voltar a imprimir dinheiro para arcar com os déficits fiscais.

“O risco da insolvência tem que ser afastado e para isso tem que fazer a PEC paralela. Elimine o risco de solvência fiscal e esse país vai ser outro”, diz Blanche.

Para Blanche, a equipe econômica tem de ter como prioridade essa inclusão de Estados e municípios na reforma da Previdência. Depois, caminhar com a chamada PEC emergencial, que dá instrumentos para lidar com entes federados em estado falimentar, e garantir o cumprimento do teto de gastos e da chamada regra de ouro das finanças públicas.

A analogia feita pelo especialista é que o país estava em um quadro de desastre, com grave sangramento (gasto público). Antes de se levar o paciente ao hospital (demais reformas), é necessário estancar esse sangramento.

A reforma da Previdência estanca metade dessa hemorragia, mas está falando a PEC paralela, já que Estados e municípios têm rombo maior que o da União.

Leia Também

“Sem a PEC paralela você não chega ao hospital. Isso quer dizer que a relação dívida sobre PIB vai continuar subindo, chegando a 90% em dois ou três anos. Se Estados e municípios quebrarem, a federação quebra, o país quebra junto”, explica.

Segundo Blanche, se o governo mostrar responsabilidade tomando conta do dinheiro público – que segundo ele, até então, era uma anarquia – a taxa de câmbio “é bem abaixo de R$ 4,0”.

Blanche nos lembra que temos uma sobra de US$ 17 trilhões no mundo que estão aplicados a juro negativo por falta de confiança.

“Temos tudo para receber parte desse dinheiro se fizermos mais um pouco de reforma fiscal. E temos, também, uma grande vantagem comparativa que é o agronegócio.”, avalia.

Blanche cita dois fatores conjunturais bem conhecidos dos nossos leitores que ajudam a explicar esse comportamento recente do dólar. A troca de endividamento externo por interno e o fim das operações de "carry trade", arbitragem de taxa de juro, que deixaram de ser rentáveis com Selic caindo de 14% para 5% ao ano.

Esses dois movimentos ajudam a explicar o buraco de mais US$ 21 bilhões no fluxo cambial no acumulado do ano até o começo de novembro. Como já mostramos, caminhamos para ter a maior saída de dólares já registrada desde 1985, início da série histórica disponibilizada pelo Banco Central.

Mas para o especialista, a questão estrutural da falta de confiança e imprevisibilidade na condução de politica econômica do Brasil é uma das principais explicações para o fluxo cambial negativo e para a “boca de jacaré” que vemos entre o risco-país, medido pelo CDS, que está em patamares não vistos desde 2013, e a taxa de câmbio, que acena máximas históricas nominais.

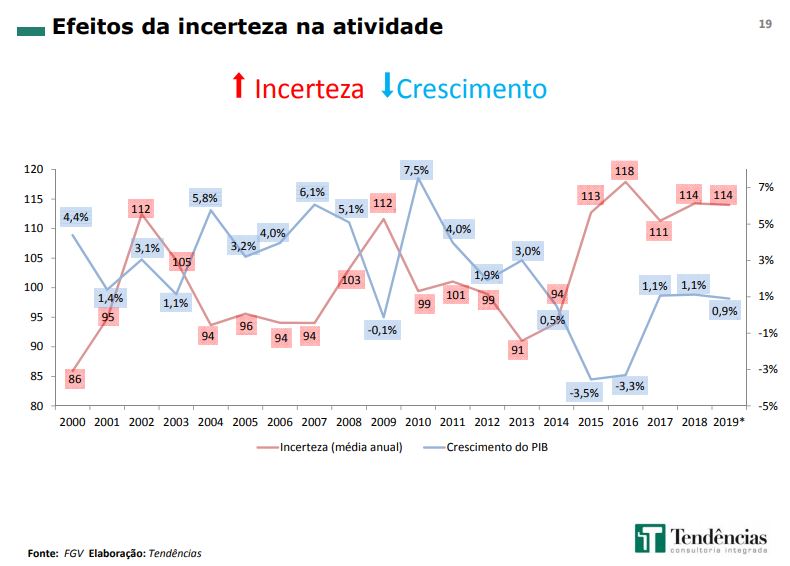

Segundo Blanche, apesar da melhora substancial do prêmio de risco-país, que em um ano teve uma redução de 300 pontos para 120 pontos, o investimento externo não decola e o mesmo ocorre em relação ao investidor interno. Algo que pode ser constatado no gráfico abaixo.

“A taxa de câmbio de equilíbrio não tem nada a ver com o CDS, com prêmio de risco. Mas sim com a insegurança e falta de confiança dos agentes internos e externos. Se não terminar o ajuste fiscal, haverá insolvência e estamos perdidos”, explica.

Blanche nos diz que se dependêssemos apenas das contas externas ainda seriamos um país com grau de investimento.

Como exemplo, ele cita a relação reservas internacionais sobre a dívida externa total, que passa dos 120%. Tal percentual é mais que o dobro do apresentado por outras economias emergentes com classificação "triplo A”, de 52,8%.

Em compensação, nosso endividamento é muito superior a qualquer país de risco semelhante. Temos uma dívida/PIB de 78,8%, com projeção de passar dos 80% em breve. A média dos demais emergentes é 39,1%. De fato, dados do Instituto Internacional de Finanças (IIF), mostraram que só perdemos para Egito e Líbano no quesito endividamento público.

“Essa é a razão. Olha que diferença! A qualificação do CDS é um prêmio sobre o Tesouro americano. E esse prêmio não reflete a situação”, avalia.

Blanche também elogiou a forma de atuação do BC no mercado de câmbio. Desde o fim de agosto, o BC vem trocando o hedge, a proteção cambial, dada via swaps (que equivalem à venda de dólar futuro), por dólares das reservas internacionais. A mudança de atuação conversa com o que falamos acima, sobre a demanda por troca de dívidas externas por locais e a forte redução das operações de arbitragem.

“Foi uma intervenção inteligente, vender à vista e recomprar os swaps. Ele atuou na ponta onde havia falha de oferta, mas não apreciou artificialmente o câmbio. Não distorceu o mercado. Ele evitou uma falha de mercado que poderia resultar em uma explosão na taxa.”

Lotofácil foi a única loteria a ter ganhadores na rodada de quinta-feira (5). Além da Mega-Sena, a Quina, a Dia de Sorte e a Timemania também acumularam. Consequentemente, os prêmios em jogo aumentaram.

Segundo o Fundo Garantidor de Crédito, 94% do montante total a ser pago já foi distribuído, e 675 mil credores já receberam seus valores

Corretora de investimentos espera um corte de 0,5 ponto percentual mesmo após o acirramento dos conflitos no Oriente Médio, que podem impactar o petróleo em ano de eleição no Brasil

Após investir R$ 15 mil em busca de água, família encontra petróleo e se vê no meio de uma burocracia que não resolve a questão do óleo e nem da água

Mercado Livre, Shopee e Casas Bahia ocupam o pódio de inquilinos dos galpões logísticos no Brasil; quais são as perspectivas para o segmento?

Aplicativo detecta e alerta para a presença de óculos inteligentes da Meta, do Elon Musk, e da Snap através de sinais Bluetooth

Aplicativo utiliza inteligência artificial para contar calorias; em 2025, a receita anual da empresa foi de US$ 40 milhões

A Lotofácil acaba de pagar o prêmio principal pela primeira vez em março. Todas as demais loterias sorteadas na quarta-feira (4) acumularam.

Municípios utilizam leis locais para celebrar datas culturais nesta quinta-feira (5); o próximo descanso geral será apenas em abril

Frederico Sampaio, CIO da Franklin Templeton, participou do podcast Touros e Ursos, do Seu Dinheiro, e fala sobre três cenários possíveis para a guerra no Oriente Médio e os efeitos para o mercado brasileiro

Os servidores Paulo Sérgio Neves de Souza e Belline Santana foram afastados do Banco Central e são investigados por consultorias dadas a Vorcaro

Enquanto Spotify e Apple Music disputam assinantes no streaming, o vinil surpreende e cresce na contramão da era digital

Proposta tem condições para venda de medicamentos em mercados e aguarda a sanção presidencial

Com guerras, dúvidas sobre o dólar e rearranjos de fluxo global, metais preciosos voltam ao radar dos investidores e podem seguir relevantes para o portfólio em 2026, segundo o BTG

Cidade vizinha de Fortaleza combina renda alta, grandes indústrias — e agora abriga os cinco novos milionários do país.

Apoiado por uma da família rica de sua cidade, Grêmio Novorizontino vive ascensão meteórica nos campos de futebol e tenta espantar estigma de morrer na praia

Anvisa disse que empresa de palmitos funcionava sem licença sanitária e que melatonina era fabricada com ingrediente não avaliado

Atriz mais rica do mundo construiu seu império visando o longo prazo; hoje sua fortuna é estimada em mais de US$ 3 bilhões

Banqueiro é alvo de nova fase da Operação Compliance Zero, que investiga suposto esquema bilionário de fraudes financeiras envolvendo a venda de títulos de crédito falsos

Um bolão com cinco participantes foi a única aposta vencedora do concurso 2979 da Mega-Sena. Todas as demais loterias sorteadas na terça-feira (3) acumularam.