Morgan Stanley acha que alta da bolsa americana acabou, mas Goldman Sachs avalia que sobe mais

Em briga de touros e ursos, vemos distintas leituras sobre lucratividade das empresas e como o esperado corte de juro pelo Fed vai bater no mercado de ações

Duas avaliações sobre a bolsa americana feitas por dois gigantes de Wall Street saíram entre segunda e terça-feira e cada uma aponta para um lado.

Na turma dos touros (animal que representa o mercado de alta nos EUA) está o Goldman Sachs, que elevou a estimativa para o índice S&P 500 de 3 mil pontos, para 3.100 pontos no fim do ano e para 3.400 em 2020.

Representando o urso, ou mercado de baixa, está o Morgan Stanley, que reafirmou seu range de negociação para o S&P, feito há 18 meses, entre 2.400 e 3.000, dizendo que o índice não deve ultrapassar esse teto e que a reversão para o piso tem chance de ser mais acentuada.

Para acertamos o passo, o S&P 500 está sendo negociado na linha dos 3.014 pontos no pregão desta terça-feira.

Quem está certo? Não sei e só o tempo dirá. Mas quem quiser se aventurar, por conta e risco, na alta ou na baixa do S&P 500 tem à disposição o fundo de índice (ETF) IVVB11 listado aqui na B3.

O fator Fed atiça o touro

As ações do Federal Reserve (Fed), banco central americano, têm peso central nas análises dos bancos. Amanhã, sai a decisão de juros de Jerome Powell e companhia.

Leia Também

Para o Goldman Sachs, a previsão de redução de juros impactará de forma positiva a forma de avaliar o preço dos ativos. Quanto menor o juro, menor a taxa de desconto para calcular o valor presente de ativos futuros.

Por isso, o banco acredita que os “valuations” das ações poderão ficar acima da média, mesmo estimando redução nos lucros. A relação preço-lucro, uma das diversas formas de avaliar um ativo, teve ficar em 17,6 vezes, contra previsão de 16 vezes feita anteriormente. Em tese, quanto maior o P/E “mais caro” estaria um ativo.

O GS também avalia que o Fed pode se mostrar mais “dove”, ou de postura mais acomodativa na política monetária, do que o mercado espera. Além disso, há previsão de uma nova aceleração da atividade, também com impacto no sentimento dos investidores.

A crença nessa continuidade da expansão econômica é o que leva o banco a estimar o S&P 500 em 3.400 pontos no fim de 2020. Preocupações com o cenário eleitoral americano, diz a instituição, devem ser superadas pelo crescimento da atividade.

Queda de lucros alimenta o urso

Para o Morgan Stanley, a atuação do Fed não será capaz de reacender o crescimento da forma como o mercado espera e como os preços atuais mostram.

O time de analistas reafirma sua cautela com relação ao crescimento, que vai desapontar, tanto em termos econômicos, quanto no aspecto de resultado das empresas listadas.

Em relatório, o MS lembra que os resultados por ação do primeiro trimestre apresentaram uma queda de 0,3% no comparativo anual. Fazendo uma avaliação conjugada dos resultados já divulgados do segundo trimestre, com as estimativas disponíveis, o banco avalia que o consolidado do período apresentará uma retração de 2,6% nos lucros no comparativo anual.

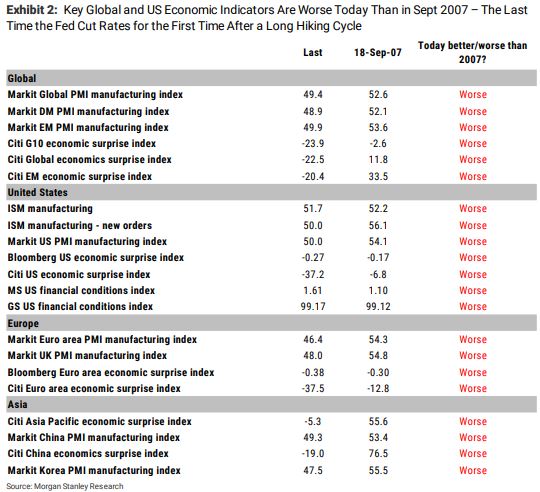

O fator “mais desencorajador”, segundo o Morgan Stanley é o fato de que uma esperada retomada no segundo semestre se mostra pouco provável. Os principais indicadores globais de atividade estão em situação pior, hoje, que em setembro de 2007, quando o Fed embarcou no seu último ciclo de corte de juros.

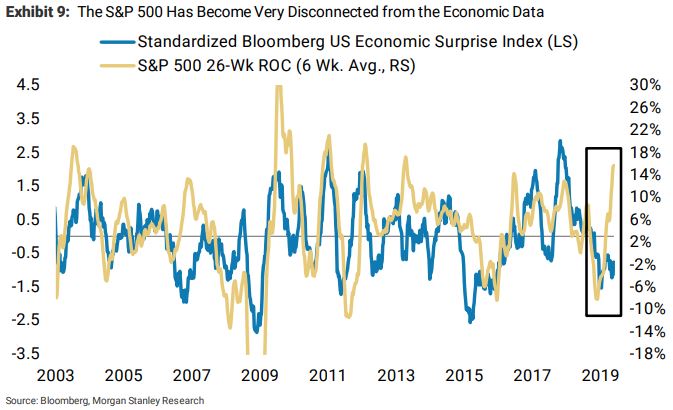

Em resumo, diz o banco, os fundamentos estão decepcionando, neste ano e, em muitos casos, sinalizando piora. E o gráfico abaixo mostra que o preço das ações está mais desconectado dos dados econômicos que o normal.

Para o banco, esse descolamento é resultado, justamente, da ação agressiva dos BCs e da expectativa de novas atuações. O Fed deve cortar meio ponto amanhã e o Banco Central Europeu (BCE) também deve voltar a reduzir juros e comprar ativos (Quantitative Easing). A grande questão é quanto disso já não está no preço dos ativos e para o banco muito disso já foi incorporado.

Existe vida após o massacre dos IPOs na bolsa? Confira as ações das novatas da B3 que podem ressurgir das cinzas

Enquanto boa parte das ações das novatas amarga perdas pesadas, gestores e analistas avaliam que é possível separar o joio do trigo e encontrar ativos de qualidade por um preço baixo; confira as principais apostas

B3 lança programa de formação em tecnologia para mulheres; veja como se inscrever

A instituição financeira oferece 50 vagas, com possibilidade de contratação no final dos cursos; as inscrições vão até 2 de agosto

Bradesco abre inscrições para o programa de estágio; confira outras vagas com bolsas-auxílio de até R$ 7 mil

Além do banco, Getnet e B3 também abriram inscrições para os programas de estágio; a maioria dos processos seletivos aceitam inscrições até o final de julho

Itaú BBA rebaixa recomendação para B3 (B3SA3) e escolhe a ação de banco favorita para comprar

A dona da bolsa brasileira deve encarar um período de baixa lucratividade, por isso teve a indicação reduzida para neutra e preço-alvo fixado em R$ 13

Oportunidade de lucros de aproximadamente 5% em swing trade com a B3 (B3SA3); confira a recomendação

Identifiquei uma oportunidade de swing trade – compra dos papéis da B3 (B3SA3). Veja a análise

New York, New York! Inter (BIDI11) se despede da B3 hoje rumo à Nasdaq; confira como estão as units no último dia de negociação

A conversão para a bolsa norte-americana deve acontecer na segunda-feira (20), para que as ações sejam listadas e comecem a ser negociadas nos EUA a partir do dia 23 de junho

A B3 (B3SA3) vai ganhar uma rival? CVM abre brecha para competição entre as bolsas; entenda

Após longa discussão, CVM atualizou regulação sobre o funcionamento das bolsas e abre brecha para concorrência com a B3

XP (XPBR31), PagSeguro (PAGS34), Stone (STOC31) ou B3 (B3SA3)? Saiba qual a ação preferida do UBS no setor — e por quê

Todas elas sentem os efeitos das altas taxas de juros no Brasil — o que deve aumentar a inércia entre os investidores tradicionais de varejo —, mas uma se sobressai entre as demais

Estágio: C6 Bank, Basf e XP encerram inscrições nesta semana; confira vagas com bolsas-auxílio de até R$ 2 mil

As empresas oferecem também benefícios como vale-refeição e assistência médica; algumas vagas estão com inscrições abertas até junho

Vivo, Via e B3 abrem mais de 400 vagas para mulheres e PCDs; veja como se inscrever

No formato híbrido, presencial e home office, as vagas da Via, Vivo e B3 são voltadas para as áreas operacionais e corporativas

B3 (B3SA3) volta a corrigir erro nos dados e revela que 2021 terminou com fluxo estrangeiro negativo após R$ 77,9 bilhões em dinheiro gringo “sumirem” da conta

Vale lembrar que a entrada de capital estrangeiro ajuda na performance do mercado acionário e de câmbio. Por isso, a nova cifra não pinta um quadro positivo para o país

Getnet (GETT11) surpreende com intenção de cancelar registro na B3 e na Nasdaq sete meses após a estreia; veja quanto a empresa pagará por ação

A empresa não revelou os motivos por trás da retirada, mas uma breve análise do contexto macroeconômico e setorial pode fornecer várias pistas

Além da bolsa: B3 lança fundo de R$ 600 milhões para investir em startups

O fundo independente da B3, L4 Ventures Builder, vai investir em startups dos setores de energia, carbono e solução para fintechs

Lucro líquido da B3 (B3SA3) recua para R$ 1,2 bilhão no primeiro trimestre; confira os destaques financeiros da operadora da bolsa brasileira

O lucro societário, que é usado como referência para o pagamento de dividendos, apresentou queda maior e somou R$ 1,1 bilhão

Problemas para declarar o Imposto de Renda? Conheça 3 aplicativos que podem te ajudar

Conheça três ferramentas que agilizam o processo de declaração ou ajudam os investidores a calcular e recolher o IR

Ação da WEG (WEGE3) segue atrativa na bolsa e tem potencial de alta de quase 40%, diz XP

Queda do dólar pode afetar a WEG, mas expansão da energia solar no Brasil e mercado internacional se mostram favoráveis à empresa, segundo os analistas

Kora Saúde (KRSA3) anuncia programa de recompra de ações depois de queda de mais de 50% desde o IPO

Ideia do conselho de administração da empresa de hospitais que estreou na B3 em agosto é recomprar até 10% das ações em circulação até 11 de outubro de 2023

Fluxo secou? B3 corrige erro nos dados e R$ 27 bilhões em dinheiro estrangeiro “somem” da bolsa em 2022

A operadora da bolsa no país anunciou hoje que fará uma “revisão metodológica” dos dados sobre renda variável dos últimos três anos

Bolsa brasileira muda de horário na próxima segunda-feira com início do horário de verão dos EUA; confira

Mudança vai acontecer no dia 14 de março e serve para ajustar o horário do mercado local ao dos EUA

A Oi pediu e a B3 atendeu: OIBR3 vai poder continuar operando como ‘penny stock’ por mais algum tempo, mas não para sempre

Oi conseguiu junto à B3 um pouco mais de tempo para reverter a situação de penny stock sem ter que promover um agrupamento de ações

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP