O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Assim como um carro precisa de alinhamento, sua carteira também precisa de ajustes para seguir firme na estrada dos investimentos

Você já tentou dirigir um carro que está com o alinhamento fora do prumo? No começo, talvez nem perceba. Ele ainda anda, responde aos comandos e parece sob controle. Com o tempo, o volante puxa levemente para o lado, os pneus se desgastam de forma desigual, e o consumo de combustível aumenta. Só quando o carro começa a vibrar ou escapar nas curvas é que o motorista se dá conta de que o desajuste silencioso cobrou seu preço.

Um carro desalinhado continua rodando, mas nunca da forma mais eficiente. A direção exige pequenos ajustes constantes para melhor desempenho e controle de risco.

No mercado financeiro, acontece algo parecido com um portfólio que nunca é revisado: ele até segue em frente, mas pode perder estabilidade e poder de recuperação pelo caminho.

O tema rebalanceamento de carteira é frequentemente abordado em nossos contatos com investidores, sejam institucionais ou pessoas físicas.

Em resumo, trata-se do processo de realinhar as proporções de ativos em uma carteira para manter o perfil de risco-retorno desejado. Com o tempo, os preços dos ativos se movem em direções diferentes e alteram o mix original.

Quando abordamos as estratégias de alocação mais utilizadas pela pessoa física, duas são consideradas as mais conhecidas:

Leia Também

Ambas compartilham o caráter passivo, mas diferem em sua resposta às oscilações de mercado e em seus efeitos sobre risco e retorno ao longo do tempo.

Desde a formulação da Hipótese dos Mercados Eficientes (Fama, 1970) e a consolidação da gestão passiva, o Buy and Hold se tornou o paradigma dominante para o investidor de longo prazo. Por outro lado, estudos subsequentes, como Perold e Sharpe (1988), mostraram que estratégias dinâmicas — como o Constant Mix — podem capturar ganhos adicionais ao “vender alto e comprar baixo” em mercados voláteis.

O chamado bônus de rebalanceamento (rebalancing bonus) representa o ganho incremental de retorno ajustado ao risco obtido ao realocar periodicamente os pesos entre ativos com comportamentos não perfeitamente correlacionados.

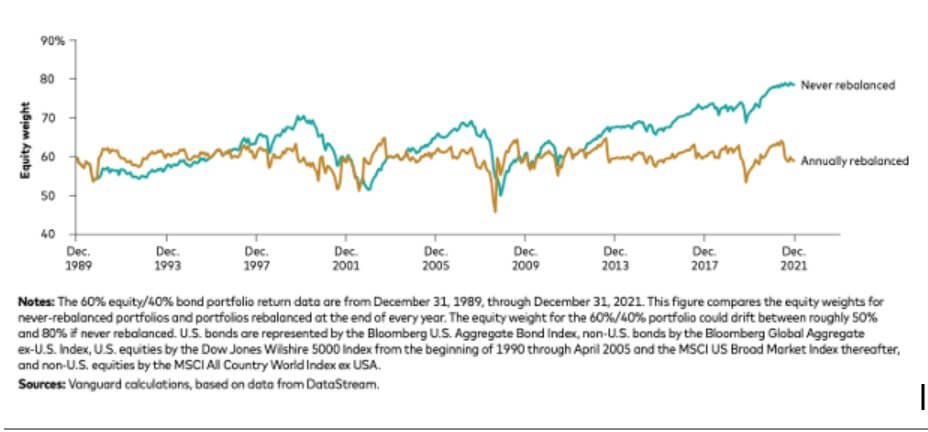

Segundo relatórios institucionais — como o publicado pela Vanguard (2025) —, esse prêmio varia entre 0,2% e 1,5% ao ano, podendo ser parcialmente neutralizado por custos operacionais e tributários. Ainda assim, a prática é considerada essencial para o controle de risco e para a manutenção da eficiência de portfólio no longo prazo.

Ao final das contas, a literatura clássica aponta para a seguinte conclusão: o Buy and Hold se beneficia de mercados com tendência persistente (exemplo: bull market) e o Constant Mix supera em mercados laterais e voláteis, onde a reversão à média é frequente. E aqui cabe a pergunta: em qual desses cenários o investidor acredita que o mercado brasileiro se encaixa?

Quando trazemos abordagem para o ambiente, encontramos resultados próximos aos internacionais. Simulações de diferentes estratégias de alocação entre Ibovespa e CDI mostram que o bônus de rebalanceamento se manifesta em diversas janelas temporais, com maior intensidade nos horizontes mais longos.

| Composição | Desde o início (1996) | 20 anos | 10 anos | 5 anos | 3 anos | 12 meses |

|---|---|---|---|---|---|---|

| Ibov 25 x CDI 75 | 0,7% | 0,6% | 0,5% | 0,3% | 0,2% | 0,2% |

| Ibov 40 x CDI 60 | 0,9% | 0,7% | 0,6% | 0,4% | 0,2% | 0,3% |

| Ibov 50 x CDI 50 | 1,0% | 0,8% | 0,6% | 0,4% | 0,3% | 0,3% |

| Ibov 60 x CDI 40 | 0,9% | 0,7% | 0,6% | 0,4% | 0,2% | 0,3% |

| Ibov 75 x CDI 25 | 0,7% | 0,6% | 0,5% | 0,3% | 0,2% | 0,2% |

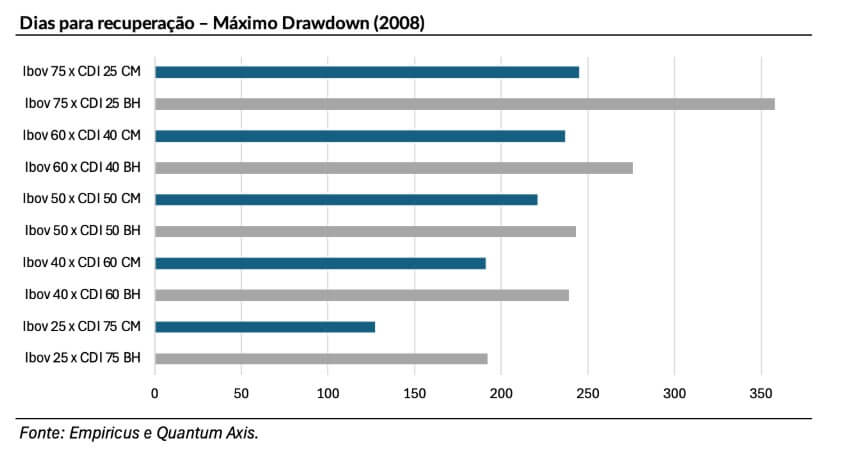

É verdade que parte desse ganho teórico pode ser consumida por custos operacionais, não incluídos na análise. No entanto, há um aspecto relevante a se destacar: em cenários de fortes quedas, as carteiras balanceadas tendem a apresentar recuperação mais rápida do que aquelas que permanecem estáticas. Este é um efeito prático de “comprar na baixa”.

Sabemos que o Brasil é um mercado de alta volatilidade, com riscos e oportunidades surgindo de todos os lados. Nesse contexto, ajustar a alocação nos momentos certos pode ser decisivo para os retornos de curto e médio prazo. Em outras palavras, ainda que o rebalancing bonus tenha impacto limitado sobre o retorno absoluto, ele possui relevância estrutural na gestão de risco e na captura de ciclos.

Confirmada a relevância do rebalanceamento no contexto brasileiro, surge uma dúvida prática: com que frequência ajustar a carteira?

Aqui, a literatura apresenta resultados divergentes — e, na prática, pouca atenção tem sido dedicada a esse aspecto.

Para o investidor pessoa física, há particularidades importantes a considerar, como acesso, disponibilidade de tempo e custos operacionais. É inviável imaginar que o investidor comum faça rebalanceamentos diários ou semanais — não apenas pelo esforço envolvido, mas também pelo impacto das taxas, impostos e eventuais spreads de negociação.

Por outro lado, carteiras com perfil de risco mais arrojado tendem a sofrer desvios de peso mais frequentes, exigindo um acompanhamento mais próximo para evitar concentrações indesejadas.

De forma geral, a maioria dos estudos aponta que o rebalanceamento mensal ou trimestral oferece um bom equilíbrio entre eficiência e praticidade, especialmente quando acompanhado de um monitoramento contínuo que permita ajustes extraordinários sempre que grandes desvios ocorrerem.

Quando o assunto é rebalanceamento de carteira no universo dos fundos imobiliários, o desafio permanece.

A indústria ainda é relativamente jovem, e a ausência de séries históricas longas e índices consistentes limita a profundidade das análises quantitativas. Os dados disponíveis ainda não permitem uma conclusão definitiva, embora nossos estudos preliminares apontem resultados semelhantes aos observados em portfólios compostos por ações e renda fixa.

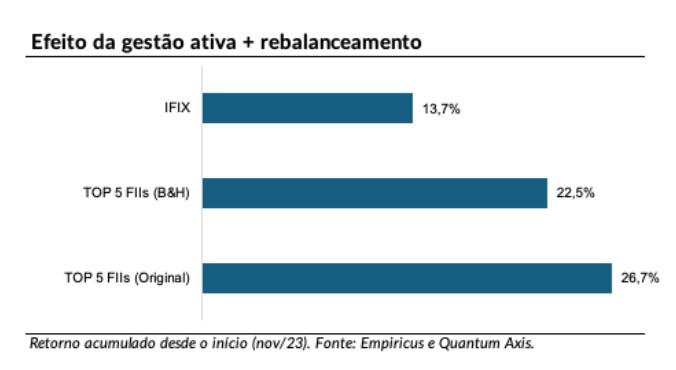

Para ilustrar de forma prática o efeito do rebalanceamento de carteira, aliado à atuação da gestão ativa, podemos olhar para a Carteira Empiricus TOP5 FIIs como um breve exemplo.

A estratégia seleciona cinco fundos imobiliários com base nas recomendações da casa e adota uma postura tática, com trocas pontuais em busca de oportunidades. O rebalanceamento ocorre mensalmente, de forma disciplinada.

Ao simular um exercício de Buy & Hold com a carteira originalmente criada em novembro de 2023, observamos um resultado cerca de 4 pontos percentuais inferior ao portfólio gerido ativamente até o fechamento de setembro. Esse diferencial reforça o papel do rebalanceamento de carteira como instrumento de eficiência e agilidade, especialmente em segmentos mais sensíveis às mudanças de ciclo, como o mercado de FIIs.

Obviamente, a performance passada não é garantia de maior retorno no futuro. De qualquer modo, nota-se uma boa margem de resultado na comparação acima.

De modo geral, o rebalanceamento funciona como o alinhamento de um carro em estrada irregular: os solavancos são inevitáveis, mas os ajustes periódicos mantêm o veículo na direção certa.

Nos portfólios, trata-se de um mecanismo automático de disciplina, prevenindo a concentração excessiva em ativos mais voláteis e aproveitando eventuais oportunidades de mercado, especialmente se combinado com gestão ativa.

Um abraço,

Caio

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores