O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Essa companhia distribuiu R$ 4,8 bilhões em dividendos e, como o grosso do investimento em fibra parece ter ficado para trás, a expectativa é de que esses proventos aumentem ainda mais

Todas as manhãs, vivo a mesma rotina: entro no escritório, ainda praticamente vazio, vou até a copa, pego um copo de água e uma xícara de café, sento à minha mesa, e aguardo pacientemente meu computador carregar. Depois de tomar tranquilamente a minha xícara de café, começo a labuta.

A vantagem de chegar cedo é que, quando ligo o computador, o Teams ainda está calmo, e meu email ainda não está lotado de mensagens para responder, o que me dá um pouco de paz para ler alguns relatórios e as notícias do dia antes de a bolsa abrir. Bem, esse é o dia perfeito, quem dera fosse sempre assim…

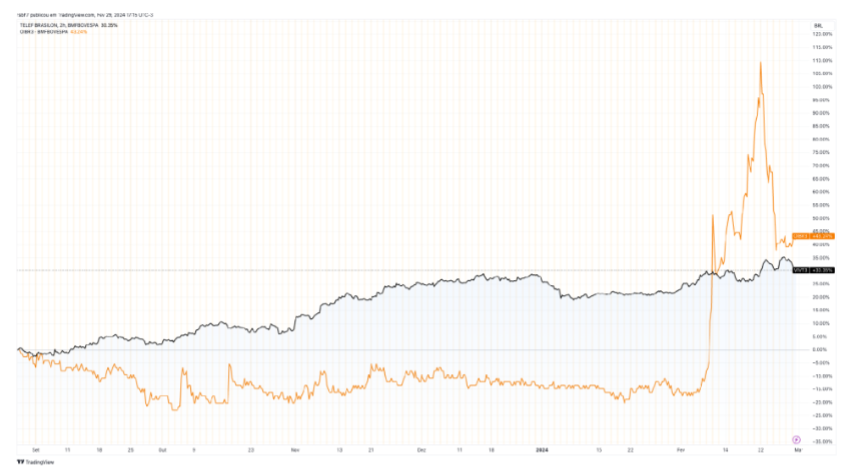

Eu não sei se você viu, mas as ações da Oi (OIBR3) chegaram a subir 50% na semana passada, o que alguns dizem estar ligado à compra em massa de ações por um fundo que teria como um de seus principais investidores o empresário Nelson Tanure.

Só na quarta-feira passada (21) a alta foi de 11%. E toda vez que algo extraordinário acontece, como um ganho muito forte, um tombo, uma notícia impactante ou algo do tipo, muita gente vem me perguntar o que está acontecendo com aquela ação.

Na manhã seguinte àquela alta da Oi, meu e-mail estava lotado de mensagens. Antes mesmo de terminar minha xícara de café, já estava respondendo dezenas de pessoas sobre o que estava acontecendo com Oi, se era para comprar, se era para vender, se ia continuar subindo, se iria cair, se eu poderia escrever um relatório sobre, etc.

Mas quem disse que o assunto terminou ali? Queria eu poder voltar a tomar minha xícara de café tranquilamente nos dias seguintes, mas três pregões depois daquela alta, OIBR3 desabou 16%(!).

Leia Também

E aí você já sabe né, nada de paz durante o cafezinho…

Não me leve a mal, vivo de analisar ações e eu adoro fazer isso. O que me incomoda é o fato de boa parte das pessoas só se interessar por histórias problemáticas, que costumam trazer muita dor de cabeça e nenhum retorno.

O sobe e desce das ações da Oi é ótimo para entretenimento, gerar visualizações no Youtube, atrair leitores para os jornais, e sua história tem tudo o que é preciso para virar uma série de sucesso na Netflix.

Mas não é isso que você deveria buscar ao investir. Como disse Warren Buffett certa vez, "investir deveria ser parecido com assistir a tinta secar ou a grama crescer. Se você quer emoção, pegue seu dinheiro e vá para Las Vegas".

Um exemplo de investimento que se parece com assistir a grama crescer é a Vivo (VIVT3). Trata-se de uma empresa bastante conservadora e um negócio extremamente estável – tão estável que chega a ser chato.

E nem por isso tem sido um investimento ruim, muito pelo contrário: na comparação com a Oi, até teríamos ficado um pouco atrás nos últimos 6 meses.

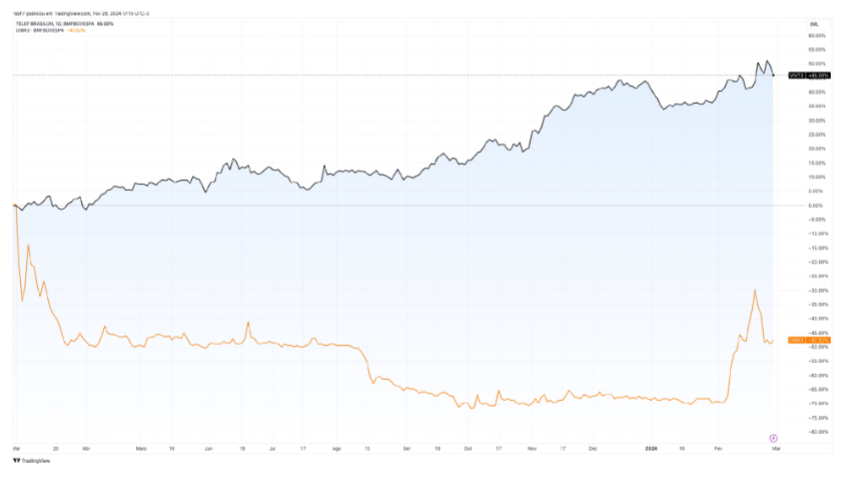

Mas teríamos ganhado muito mais dinheiro com ela nos últimos 12 meses.

Nos últimos cinco anos, então, chega a ser covardia…

Mas mais importante do que o retorno maior, é a tranquilidade com que ele foi conquistado. Enquanto os acionistas da Oi estão acostumados a perder noites e mais noites de sono, ninguém nunca me mandou mensagem às 23h30 perguntando "o que aconteceu com a Vivo?". Nunca cheguei no escritório pela manhã com minha caixa de e-mail lotada com perguntas sobre ela.

Se dependesse apenas da Vivo, minhas manhãs seriam sempre tranquilas. Mas vocês insistem em procurar pêlo em ovo…

Além de ter apresentado ótima evolução operacional nos últimos trimestres – o que ajudou nessa valorização das ações –, a Vivo ainda é uma ótima pagadora de dividendos, mais uma vantagem trazida pela estabilidade de seus resultados.

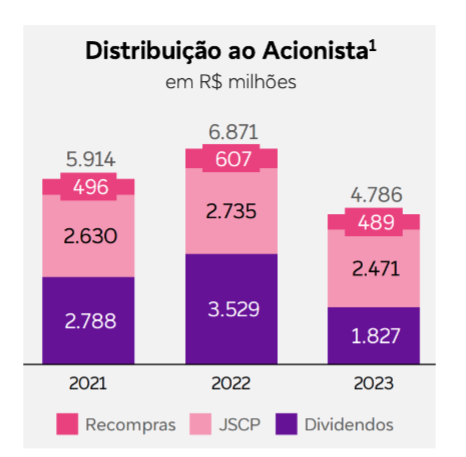

No último ano, a companhia distribuiu R$ 4,8 bilhões em dividendos e, como o grosso do investimento em fibra parece ter ficado para trás, a expectativa é de que esses dividendos aumentem ainda mais.

Aliás, a própria gestão se comprometeu a distribuir, no mínimo, 100% do lucro líquido na forma de proventos nos próximos anos. E como a expectativa é de um lucro de quase R$ 6 bilhões em 2024, devemos ter um crescimento interessante de dividendos pela frente.

Por esses motivos, a Vivo é uma das nossas ações preferidas na série Vacas Leiteiras, que conta com outras ótimas empresas boas não só para quem quer receber dividendos, mas também para quem não abre mão de tomar um café tranquilamente pela manhã.

Se quiser conferir a lista completa, deixo aqui o convite.

Um grande abraço e até a semana que vem.

Ruy

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora