Figurões de Wall Street: Bill Ackman, Jeffrey Gundlach e Mohamed El-Erian fazem alerta sobre a próxima crise

Depois que o PacWest Bancorp informou que estava avaliando opções estratégicas para evitar o colapso, economistas e investidores voltaram a enviar avisos sobre o setor bancário norte-americano

Silicon Valley Bank (SVB), Signature Bank, Silvergate, First Republic Bank — é cada vez maior o número de bancos regionais que estão entrando em colapso nos EUA e alimentando uma crise que se avizinha. Mais recentemente, o PacWest Bancorp apareceu como a bola da vez para aumentar essa lista.

A série recente de falências levou os principais economistas e investidores a alertar mais uma vez que a turbulência bancária está longe de terminar.

Figurões como Bill Ackman, Jeffrey Gundlach e Mohamed El-Erian expressaram preocupações renovadas sobre a estabilidade dos bancos de médio porte dos EUA, depois que o PacWest Bancorp informou que estava avaliando opções estratégicas após abandonar um esforço para levantar capital.

- Ainda tem dúvidas sobre como fazer a declaração do Imposto de Renda 2023? O Seu Dinheiro preparou um guia completo e exclusivo com o passo a passo para que você “se livre” logo dessa obrigação – e sem passar estresse. [BAIXE GRATUITAMENTE AQUI]

A crise dos bancos norte-americanos

O setor bancário dos EUA tem enfrentado incertezas crescentes desde o colapso do SVB e do Signature Bank em março, com a recente falência do First Republic Bank e sua subsequente aquisição pelo JPMorgan alimentando as preocupações sobre a estabilidade do setor.

O cenário devolveu os investidores a 2008, quando os bancos regionais também começaram a entrar em colapso na chamada crise do subprime que se espalhou por todo o setor financeiro, com a quebra do Lehmann Brothers em setembro daquele ano como o maior símbolo desse período.

Na quarta-feira (03), o presidente do Federal Reserve (Fed) afastou temores sobre a fragilidade dos bancos norte-americano, afirmando que o sistema financeiro dos EUA segue sólido.

Leia Também

Nem a Rússia escapou: Trump ameaça Putin com tarifas e a motivação não é o comércio

Gasto de US$ 2,5 bilhões tira Trump do sério e coloca Powell na berlinda (de novo)

- VEJA TAMBÉM: Adeus, Serasa: “se eu deixar de pagar minhas dívidas por 5 anos, elas simplesmente somem e meu nome volta a ficar limpo?” Descubra a resposta para este e outros problemas envolvendo dinheiro no novo episódio de A Dinheirista, que resolve suas aflições financeiras com bom humor:

O que pensam os figurões de Wall Street

Mas será que os principais economistas e investidores de Wall Street concordam com a visão do chefão do BC norte-americano? Abaixo o que eles pensam e os alertas sobre a crise bancária que se avizinha.

- Bill Ackman, investidor bilionário

"O fracasso da FDIC [Federal Deposit Insurance Corporation, o FGC dos EUA], em atualizar e expandir seu regime de garantias martelou mais pregos no caixão", disse Ackman na quarta-feira no Twitter.

Segundo ele, o First Republic não teria falhado se a FDIC garantisse temporariamente os depósitos enquanto um novo regime fosse criado.

“Em vez disso, vemos os dominós caírem com um grande custo sistêmico e econômico", afirmou.

- Mohamed El-Erian, principal consultor econômico da Allianz

El-Erian levantou dúvidas sobre a sugestão de Powell de que o pior da turbulência bancária já passou.

“Temo que isso acabe sendo adicionado à lista de comunicações infelizes do Federal Reserve nos últimos anos que corroeram a credibilidade do banco central, minaram a orientação e a eficácia política e arriscaram a autonomia”, afirmou.

- Paul McCulley, ex-economista-chefe da PIMCO

"A economia desacelerou. A inflação está indo na direção certa. Temos um problema bancário crônico generalizado", disse McCulley.

Ele afirmou ainda que a "fase aguda" da crise bancária, em que os credores entram em colapso e provoca pânico entre os investidores de Wall Street, está começando a diminuir.

Mas, segundo McCulley, a economia dos EUA agora está prestes a enfrentar a "fase crônica" dos problemas bancários, já que os bancos que enfrentaram enormes perdas nos últimos meses devem recuar nos empréstimos, fazendo com que as condições de crédito fiquem mais apertadas e desacelerem ainda mais a economia.

- Jeffrey Gundlach, CEO da DoubleLine

Para ele, os problemas com os bancos regionais norte-americanos estão longe de terminar e a solução está nas mãos do Federal Reserve.

"Os depósitos vão continuar caindo, não acho que este seja o último capítulo desse problema bancário regional... realmente não vejo o que vai fazer isso parar, a menos que o Fed corte as taxas de juros", disse Gundlach.

*Com informações da CNBC e do Markets Insider

Trump always chickens out: As previsões de um historiador da elite universitária dos EUA sobre efeitos de tarifas contra o Brasil

Em entrevista ao Seu Dinheiro, o historiador norte-americano Jim Green, da Brown University, analisou a sobretaxa de 50% imposta ao Brasil por Donald Trump

Trump ataca novamente: EUA impõem mais tarifa — desta vez, de 35% sobre importações do Canadá

Em carta publicada na rede Truth Social, o presidente republicano acusa o país vizinho pela crise do fentanil nos Estados Unidos

A visão do gringo: Trump quer ajudar Bolsonaro com tarifas de 50% e tenta interferir nas decisões do STF

Jornais globais sinalizam cunho político do tarifaço do presidente norte-americano contra o Brasil, e destacam diferença no tratamento em relação a taxas para outros países

Fed caminha na direção de juros menores, mas ata mostra racha sobre o número de cortes em 2025

Mercado segue apostando majoritariamente no afrouxamento monetário a partir de setembro, embora a reunião do fim deste mês não esteja completamente descartada

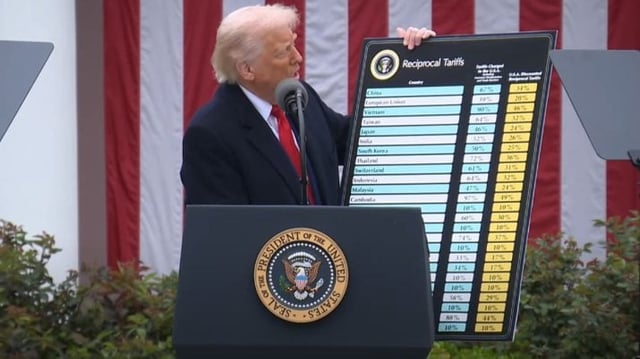

Trump cumpre promessa e anuncia tarifas de 20% a 30% para mais seis países

As taxas passarão a vale a partir do dia 1º de agosto deste ano, conforme mostram as cartas publicadas por Trump no Truth Social

Trump cedeu: os bastidores do adiamento das tarifas dos EUA para 1 de agosto

Fontes contam o que foi preciso acontecer para que o presidente norte-americano voltasse a postergar a entrada dos impostos adicionais, que aconteceria nesta quarta-feira (9)

O Brasil vai encarar? Lula dá resposta direta à ameaça de tarifa de Trump; veja o que ele disse dessa vez

Durante a cúpula do Brics, o presidente brasileiro questionou a centralização do comércio em torno do dólar e da figura dos EUA

As novas tarifas de Trump: entenda os anúncios de hoje com 14 países na mira e sobretaxas de até 40%

Documentos detalham alíquotas específicas, justificativas econômicas e até margem para negociações bilaterais

Trump dispara, mercados balançam: presidente anuncia tarifas de 25% ao Japão e à Coreia do Sul

Anúncio por rede social, ameaças a parceiros estratégicos e críticas do Brics esquentam os ânimos às vésperas de uma virada no comércio global

Venda do TikTok nos EUA volta ao radar, com direito a versão exclusiva para norte-americanos, diz agência

Trump já prorrogou três vezes o prazo para que a chinesa ByteDance venda as operações da plataforma de vídeos curtos no país

EUA têm medo dos Brics? A ameaça de Trump a quem se aliar ao bloco

Neste fim de semana, o Rio de Janeiro foi sede da cúpula dos Brics, que mandou um recado para o presidente norte-americano

Trump vai enviar carta para 12 países com proposta de ‘pegar ou largar’ as tarifas impostas, mas presidente não revela se o Brasil está na lista

Tarifas foram suspensas até o dia 9 de julho para dar mais tempo às negociações e acordos

Nem republicano, nem democrata: Elon Musk anuncia a criação de um partido próprio nos Estados Unidos

O anúncio foi feito via X (ex-Twitter); na ocasião, o bilionário também aproveitou para fazer uma crítica para os dois partidos que dominam o cenário político dos EUA

Opep+ contraria o mercado e anuncia aumento significativo da produção de petróleo para agosto

Analistas esperavam que o volume de produção da commodity continuasse na casa dos 411 mil bdp (barris por dia)

Onde investir no 2º semestre: Com Trump no poder e dólar na berlinda, especialistas apontam onde investir no exterior, com opções nos EUA e na Europa

O painel sobre onde investir no exterior contou com as participações de Andressa Durão, economista do ASA, Matheus Spiess, estrategista da Empiricus Research, e Bruno Yamashita, analista da Avenue

Trump assina controversa lei de impostos e cortes de gastos: “estamos entrando na era de ouro”

O Escritório de Orçamento do Congresso estima que o projeto de lei pode adicionar US$ 3,3 trilhões aos déficits federais nos próximos 10 anos

Como a volta do Oasis aos palcos pode levar a Ticketmaster a uma disputa judicial

Poucos dias antes do retorno dos irmãos Noel e Liam Gallagher, separados desde 2009, o órgão britânico de defesa da concorrência ameaça processar a empresa que vendeu 900 mil ingressos para os shows no Reino Unido

Cidadania portuguesa: quem tem direito e como solicitar em meio a novas propostas?

Em meio a discussões que ameaçam endurecer o acesso à nacionalidade portuguesa, especialistas detalham o cenário e adiantam o que é preciso para garantir a sua

A culpa é de Trump? Powell usa o maior evento dos BCs no mundo para dizer por que não cortou os juros ainda

O evento organizado pelo BCE reuniu os chefes dos principais bancos centrais do mundo — e todos eles têm um inimigo em comum

Agência vai na contramão de Trump e afirma que Irã pode voltar a enriquecer urânio nos próximos meses; confira a resposta de Teerã

Em meio a pronunciamentos dos governos iraniano e norte-americano neste fim de semana, o presidente francês, Emmanuel Macron, cobrou retorno do Irã à mesa de negociações

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP