O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

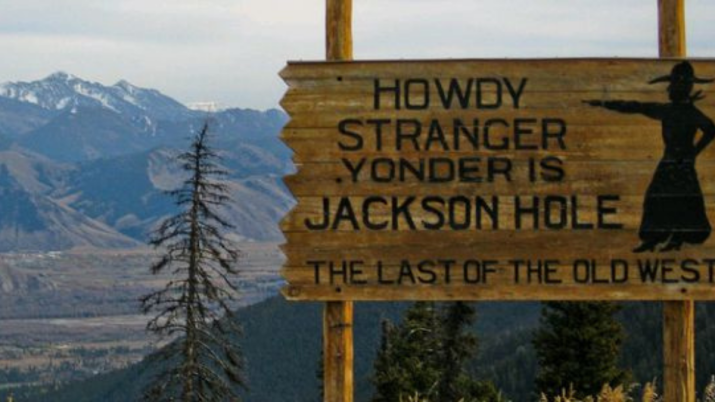

O Simpósio de Jackson Hole está prestes a oferecer novas perspectivas sobre os rumos da política monetária dos principais bancos centrais

Estamos prestes a adentrar no evento mais significativo da semana em termos internacionais. O Simpósio de Jackson Hole, em Wyoming, está prestes a fornecer aos investidores novas perspectivas sobre a condução da política monetária nos EUA e em várias regiões globais, após muitos meses de aperto nas políticas monetárias.

No mês anterior, o Federal Reserve elevou as taxas de juros para o seu patamar mais alto em 22 anos, numa tentativa audaciosa de conter a inflação.

Existe a possibilidade de que mais aumentos nas taxas possam ser necessários caso a economia continue forte e a inflação persista.

Os investidores que agora examinam a próxima fase da estratégia do Fed se questionam por quanto tempo as taxas permanecerão nesse nível elevado. No entanto, a trajetória incerta da inflação torna essa questão desafiadora.

Em vez de focar unicamente na taxa de pico das taxas de juros ou no número de aumentos futuros, talvez seja mais prudente começar a considerar a duração dessa situação.

Alguns investidores estão até apostando em cortes de juros já no início do próximo ano, talvez na expectativa de que a economia possa enfrentar dificuldades em breve.

Leia Também

Caso o desemprego cresça em resposta às taxas de juros mais altas, o Fed possivelmente reduzirá as taxas para evitar uma perda substancial de empregos, alinhado com seu mandato de promover o emprego máximo.

Cortes nas taxas de juros indicariam que o Fed está tentando estimular uma economia que não está indo suficientemente bem para atingir o pleno emprego.

Por outro lado, a sugestão de aumentos nas taxas de juros implica que o Fed percebe que a economia dos EUA ainda está aquecida demais e pode não ser condizente com uma inflação de 2%.

Contudo, até o momento, o Fed não deu qualquer indicação de cortes nas taxas.

Pelo contrário, conforme evidenciado pela ata de sua última reunião em julho, parece mais provável que ocorram mais aumentos nas taxas ainda este ano.

É justamente por isso que o discurso de Jerome Powell, o presidente do Federal Reserve, no simpósio, é aguardado com tanta expectativa.

Diante desse clima de incerteza, a postura rigorosa adotada pelo Federal Reserve (Fed) agitou o mercado de títulos, contribuindo para a elevação dos rendimentos de longo prazo.

Um exemplo é o rendimento da nota do Tesouro dos EUA de 10 anos, que atingiu 4,3%, seu nível mais elevado em mais de uma década.

Nesse contexto, é interessante considerar que fatores técnicos podem desempenhar um papel importante.

A China, por exemplo, observando os acontecimentos envolvendo a Rússia, percebeu a possibilidade de congelamento de suas reservas em dólares.

Com a possibilidade de o dólar se tornar uma arma geopolítica, há uma necessidade de alternativas.

Isso resulta em uma perda de um comprador marginal crucial. E isso ocorre em um período de redução da liquidez global, enquanto o Fed procura diminuir seu balanço e Janet Yellen realiza leilões sucessivos e substanciais de títulos da dívida.

Quando há uma oferta substancial e uma demanda enfraquecida, os preços caem e as taxas de juros do mercado aumentam.

Além disso, o Japão está ajustando sua curva de juros para permitir uma elevação maior das taxas de juros de longo prazo. Isso implica uma competição com o fluxo de capital internacional, uma vez que os títulos japoneses se tornam mais atrativos em termos prospectivos.

Por fim, é essencial lembrar da falta de controle dos gastos e da trajetória ascendente da dívida pública nas nações desenvolvidas. Isso é simbolizado pelo recente declínio na perspectiva do rating soberano dos EUA.

A discussão relevante não deveria se concentrar apenas na votação parlamentar sobre a elevação do teto da dívida dos EUA a curto prazo, mas sim em como se poderia estruturalmente tornar a relação dívida/PIB mais convergente.

Este é o contexto subjacente por trás do aumento dos rendimentos dos títulos de dívida durante o mês de agosto, com implicações generalizadas para o fluxo de capital internacional.

Ao mesmo tempo, a solidez da economia dos EUA tem mantido algumas autoridades do Fed preocupadas em atingir uma inflação de 2%.

O Índice de Preços ao Consumidor subiu 3,2% em julho em relação ao ano anterior, uma taxa mais alta do que o aumento anual de 3% em junho. Isso marcou o primeiro aumento da inflação geral em mais de um ano, embora os aumentos de preços subjacentes tenham continuado a diminuir no mês passado.

Se os consumidores continuam gastando, isso é positivo para a economia, porém sugere que o Federal Reserve (Fed) continuará sua trajetória de aperto monetário, o que pode não ser favorável para os mercados acionários.

Por outro lado, se o consumidor não está gastando o suficiente, conforme percebido pelo mercado, isso também pode indicar que a recessão prevista pela curva de juros há um ano pode estar mais próxima do que se pensava.

A expectativa de novos aumentos nas taxas de juros nos Estados Unidos e a manutenção dessas taxas em níveis elevados por um período prolongado contribuíram para um clima de pessimismo nos mercados na semana anterior.

Isso foi intensificado pela divulgação da ata do Federal Reserve (Fed), que reforçou a postura "hawkish" que já havia sido sugerida por alguns membros individuais da autoridade monetária norte-americana.

Para que o banco central possa reduzir as taxas, a economia precisa ceder. Recentemente, o Fed de Atlanta revisou sua previsão para o crescimento do PIB dos EUA no terceiro trimestre para cima.

Enquanto a economia e o mercado de trabalho permanecerem robustos em meio à pressão do Fed, a probabilidade de cortes nas taxas provavelmente permanecerá baixa.

Enquanto isso, os investidores aguardam atentamente o discurso do presidente do Fed, Powell, na sexta-feira, em Jackson Hole, para obter pistas sobre as políticas futuras.

Durante o evento, Powell enfrenta o desafio de equilibrar as preocupações. É provável que o Fed reitere sua intenção de manter as taxas de juros em patamares elevados por um período prolongado, a fim de evitar um aumento adicional da inflação.

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial