Inadimplência batendo recorde? Saiba qual banco deve atravessar a tempestade e ainda pagar bons dividendos

Enquanto alguns devem sofrer com essa piora do cenário, é justamente o “patinho feio” do setor que deve conseguir atravessar a tempestade sem grandes sustos

A temporada de resultados do primeiro trimestre de 2023 está só começando, mas eu já estou um pouco preocupado com um segmento em particular, o dos bancos.

Nos últimos dias começaram a "pipocar" notícias sobre o aumento da inadimplência dos brasileiros no mês de março, e isso afeta os bancos listados em nossa bolsa.

Mas enquanto alguns devem sofrer com essa piora do cenário, é justamente o "patinho feio" do setor que deve conseguir atravessar a tempestade sem grandes sustos.

- Já sabe como declarar seus investimentos no Imposto de Renda 2023? O Seu Dinheiro elaborou um guia exclusivo onde você confere as particularidades de cada ativo para não errar em nada na hora de se acertar com a Receita. Clique aqui para baixar o material gratuito.

Está difícil deixar as contas em dia

Não é novidade para ninguém que as condições para deixar as contas em dia têm ficado cada vez mais difíceis nos últimos trimestres.

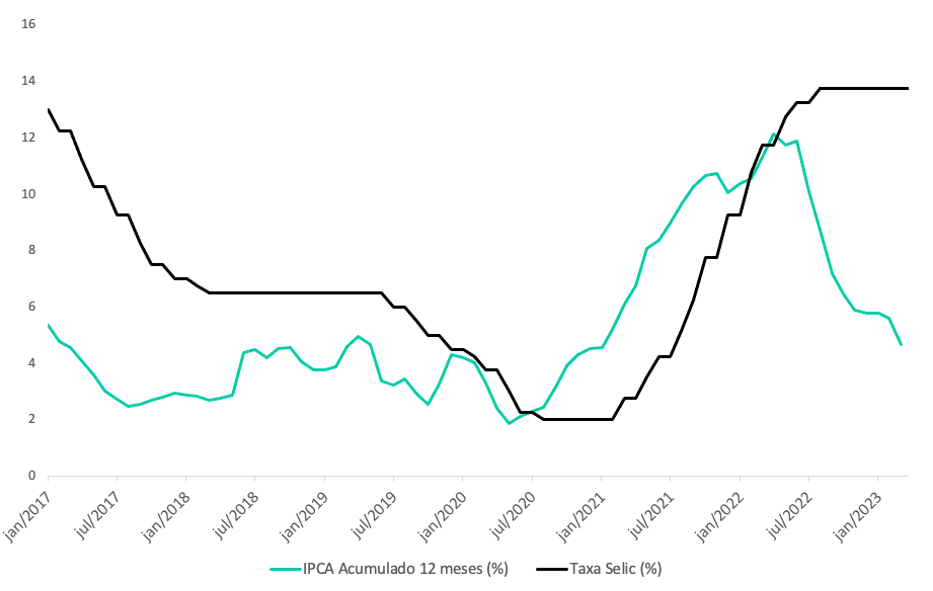

A inflação global fez o preço de quase tudo subir, enquanto a recente alta da Selic catapultou os juros dos empréstimos e limitou ainda mais a capacidade dos brasileiros de quitarem suas dívidas.

Esse cenário está empurrando a inadimplência para cima e colocando uma pulga atrás da orelha dos investidores dos bancos, já que os lucros tendem a ser pressionados.

Leia Também

Porquinho chinês ou inglês? A origem do nosso cofrinho e o que esperar dos mercados hoje

Rodolfo Amstalden: O Tarcísio Trade está morto?

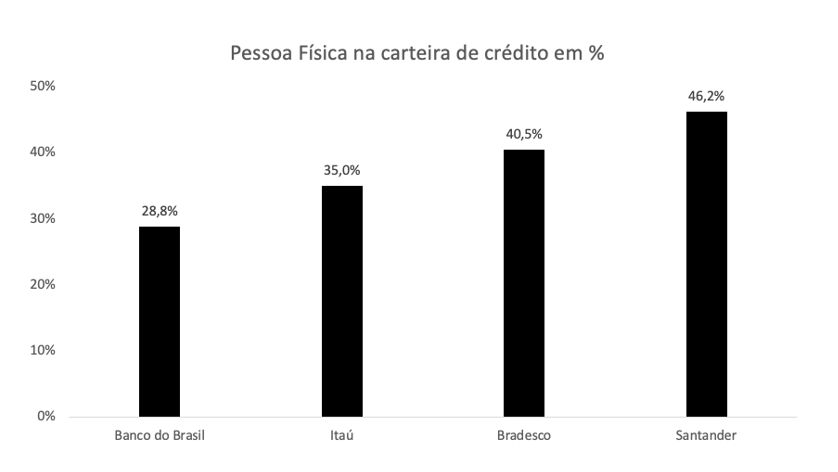

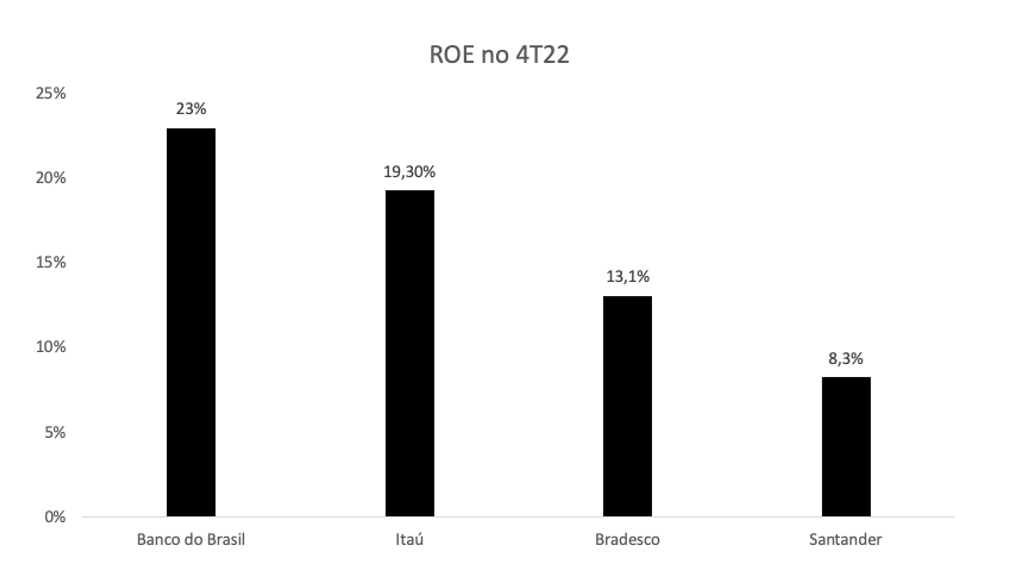

Na verdade, isso já está acontecendo nos últimos trimestres com Santander e Bradesco. Por que essas duas instituições têm sofrido mais? O gráfico abaixo ajuda a responder:

Santander e Bradesco têm uma exposição maior aos empréstimos para pessoas físicas e pequenas empresas.

Na bonança, esses nichos trazem margens mais elevadas e têm um crescimento mais acelerado, o que ajuda a impulsionar os lucros.

O problema é que quando a economia desacelera e as dificuldades para pagar os empréstimos aumentam, esses segmentos são os mais afetados também. O Retorno Sobre o Patrimônio Líquido (ROE) anualizado do 4T22 dos quatro bancões deixa isso muito claro.

Importante notar que esses números também contemplam os impactos negativos da Americanas, mas já ajudam a mostrar os efeitos da piora da economia em cada um dos bancos.

Bancos estatais com resultados melhores que os privados

Por esses motivos, não recomendamos as ações do Santander e nem do Bradesco neste momento, já que ambos devem continuar sofrendo no curto prazo, dadas as características de suas carteiras de crédito.

O Itaú, por sua vez, até tem uma exposição razoável ao segmento de pessoa física. Mas historicamente possui uma disciplina maior na concessão de crédito do que os outros dois pares privados, além de ter uma maior quantidade de clientes de alta renda, que costumam ser menos sensíveis aos ciclos econômicos.

Por esse motivo, gostamos do Itaú, que faz parte de algumas séries da Empiricus.

Mas fica claro que entre todos os bancões, o menos sensível a esses problemas é justamente o Banco do Brasil, que tem menos exposição às pessoas físicas e mais participação do crédito rural em seus resultados. Mas não se trata apenas de uma carteira de crédito mais resiliente neste momento.

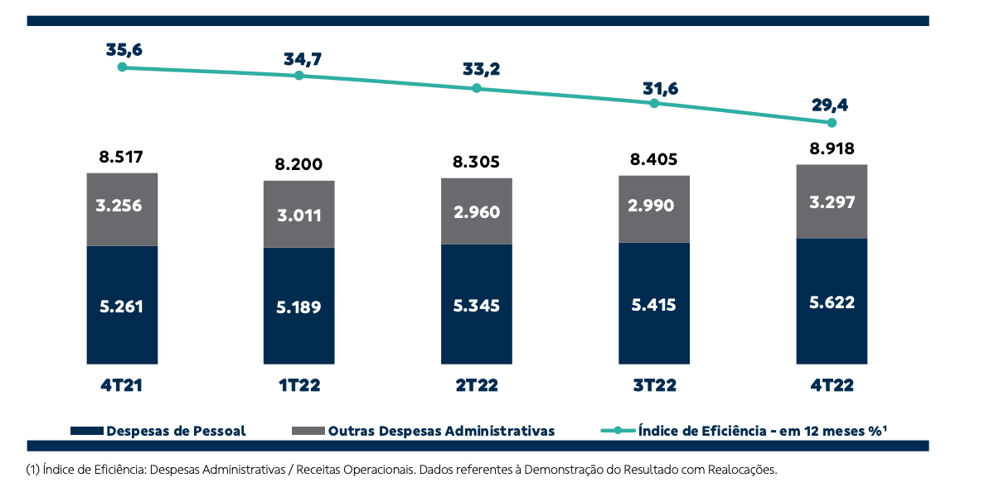

O Banco do Brasil tem trabalhado bastante no controle de gastos. Isso fica claro quando observamos o Índice de Eficiência, que mede a relação Despesas Administrativas sobre Receitas Operacionais, e que atingiu 29,4% no 4T22, o melhor nível da história do banco.

Todos esses efeitos positivos fizeram o BB apresentar o maior lucro entre os bancões no 4T22, o que deve se repetir no 1T23.

Mesmo que o cenário de crédito ainda se mostre difícil no primeiro trimestre de 2023, o Banco do Brasil nos parece muito bem posicionado para enfrentar essa possível turbulência.

Mesmo depois da alta de 28% em 2023, o banco ainda negocia por menos de 4 vezes lucros, com um dividend yield esperado de 11% no ano de 2023, o que em nossa visão, ainda guarda um bom potencial de valorização, mesmo com os riscos políticos associados a essa história.

Por esses motivos, o Banco do Brasil está na carteira da série Vacas Leiteiras , focada em dividendos.

Se quiser conferir a carteira completa, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Do coice à diplomacia: Trump esmurra com 50% e manda negociar

Para além do impacto econômico direto, a nova investida protecionista de Trump impulsiona um intrincado jogo político com desdobramentos domésticos e eleitorais decisivos para o Brasil

Felipe Miranda: Carta pela moderação (e cinco ações para comprar agora)

Com todos cansados de um antagonismo que tem como vitoriosos apenas os populistas de plantão, a moderação não poderia emergir como resposta?

Para quem perdeu a hora, a 2ª chamada das debêntures da Petrobras, e o que mexe com os mercados hoje

Futuros de Wall Street operam em queda com guerra tarifária e à espera de dados da inflação ao consumidor (CPI) e balanços trimestrais de gigantes como JPMorgan e Citigroup

A corrida da IA levará à compra (ou quebra) de jornais e editoras?

A chegada da IA coloca em xeque o modelo de buscas na internet, dominado pelo Google, e, por tabela, a dinâmica de distribuição de conteúdo online

Anatomia de um tiro no pé: Ibovespa busca reação após tarifas de Trump

Em dia de agenda fraca, investidores monitoram reação do Brasil e de outros países ao tarifaço norte-americano

O tarifaço contra o Brasil não impediu essas duas ações de subir, e deixa claro a importância da diversificação

Enquanto muitas ações do Ibovespa derretiam com as ameaças de Donald Trump, um setor andou na direção oposta

Trump na sala de aula: Ibovespa reage a tarifas de 50% impostas pelos EUA ao Brasil

Tarifas de Trump como o Brasil vieram muito mais altas do que se esperava, pressionando ações, dólar e juros

Rodolfo Amstalden: Nem cinco minutos guardados

Se um corte justificado da Selic alimentar as chances de Lula ser reeleito, qual será o rumo da Bolsa brasileira?

Quando a esmola é demais: Ibovespa busca recuperação em meio a feriado e ameaças de Trump

Investidores também monitoram negociações sobre IOF e audiência com Galípolo na Câmara

Sem avalanche: Ibovespa repercute varejo e Galípolo depois de ceder à verborragia de Trump

Investidores seguem atentos a Donald Trump em meio às incertezas relacionadas à guerra comercial

Comércio global no escuro: o novo capítulo da novela tarifária de Trump

Estamos novamente às portas de mais um capítulo imprevisível da diplomacia de Trump, marcada por ameaças de última hora e recuos

Felipe Miranda: Troco um Van Gogh por uma small cap

Seria capaz de apostar que seu assessor de investimentos não ligou para oferecer uma carteira de small caps brasileiras neste momento. Há algo mais fora de moda do que elas agora? Olho para algumas dessas ações e tenho a impressão de estar diante de “Pomar com ciprestes”, em 1888.

Ontem, hoje, amanhã: Tensão com fim da trégua comercial dificulta busca por novos recordes no Ibovespa

Apetite por risco é desafiado pela aproximação do fim da trégua de Donald Trump em sua guerra comercial contra o mundo

Talvez fique repetitivo: Ibovespa mira novos recordes, mas feriado nos EUA drena liquidez dos mercados

O Ibovespa superou ontem, pela primeira vez na história, a marca dos 141 pontos; dólar está no nível mais baixo em pouco mais de um ano

A história não se repete, mas rima: a estratégia que deu certo no passado e tem grandes chances de trazer bons retornos — de novo

Mesmo com um endividamento controlado, a empresa em questão voltou a “passar o chapéu”, o que para nós é um sinal claro de que ela está de olho em novas aquisições. E a julgar pelo seu histórico, podemos dizer que isso tende a ser bastante positivo para os acionistas.

Ditados, superstições e preceitos da Rua

Aqueles que têm um modus operandi e se atêm a ele são vitoriosos. Por sua vez, os indecisos que ora obedecem a um critério, ora a outro, costumam ser alijados do mercado.

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

Wall Street fecha mais cedo hoje e nem abre amanhã, o que tende a drenar a liquidez nos mercados financeiros internacionais

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

Em vez de entrar em disputas metodológicas na edição de hoje, proponho um outro tipo de exercício imaginativo, mais útil para fins didáticos

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP