Quer surfar a alta da bolsa sem ter trabalho e pagando barato? Veja quais são os melhores ETFs para seguir o Ibovespa

Existem oito fundos que seguem o principal índice da bolsa sendo negociados na B3; mas em qual deles investir?

O bom desempenho recente da bolsa brasileira tem feito a pessoa física voltar a olhar para as ações como opção de investimento. No ano, o Ibovespa já sobe cerca de 11%, e em 12 meses a performance do índice já chega a mais de 20%. E, de fato, as perspectivas para a renda variável continuam positivas, como já mostramos aqui e aqui.

Mas não é todo mundo que está disposto a se dar ao trabalho de estudar empresas e escolher ações para investir diretamente, ou que dispõe de grana suficiente para montar uma carteira adequadamente diversificada.

Também não é todo mundo que está disposto a se lançar à tarefa de escolher um bom fundo de ações ativo, gerido por um profissional e que tente “bater o mercado”, isto é, superar os principais indicadores de desempenho dos papéis.

Em um momento de boas perspectivas para o mercado de ações no geral, uma saída barata e prática para esses investidores pode ser investir em um fundo passivo, do tipo que simplesmente siga o desempenho de um índice de ações, como o Ibovespa.

E, nesta seara, os ETFs – Exchange Traded Funds – são imbatíveis, tanto em matéria de preço (suas taxas de administração costumam ser bem menores que as de outros fundos passivos) quanto de aderência ao índice que eles se propõem a seguir.

ETFs são fundos que procuram reproduzir fielmente a carteira de algum índice de mercado e, com isso, seguir o desempenho deste indicador. Por isso, eles acabam sendo bastante diversificados. Esses fundos também têm cotas negociadas em bolsa, baixas taxas de administração e baixo valor de investimento inicial, sendo bastante líquidos e acessíveis.

Leia Também

Quem tem poucos recursos para investir e pouco tempo para se dedicar aos investimentos, mas não quer perder uma eventual continuidade do movimento de alta da bolsa brasileira, pode, por exemplo, simplesmente abrir conta em uma corretora, habilitar o home broker e comprar cotas de um ETF que siga o desempenho do Ibovespa.

- O bull market da bolsa brasileira vem aí? Para o vice-presidente da Empiricus Research, sim – e é possível multiplicar o seu patrimônio em até 5x nos próximos 36 meses se as ações certas forem compradas AGORA. [SAIBA QUAIS AQUI]

Só tem um problema, ainda que seja um problema bom: o desenvolvimento do mercado de capitais brasileiro nos últimos anos fez com que os ETFs se proliferassem, e agora há nada menos que oito ETFs de Ibovespa disponíveis na B3.

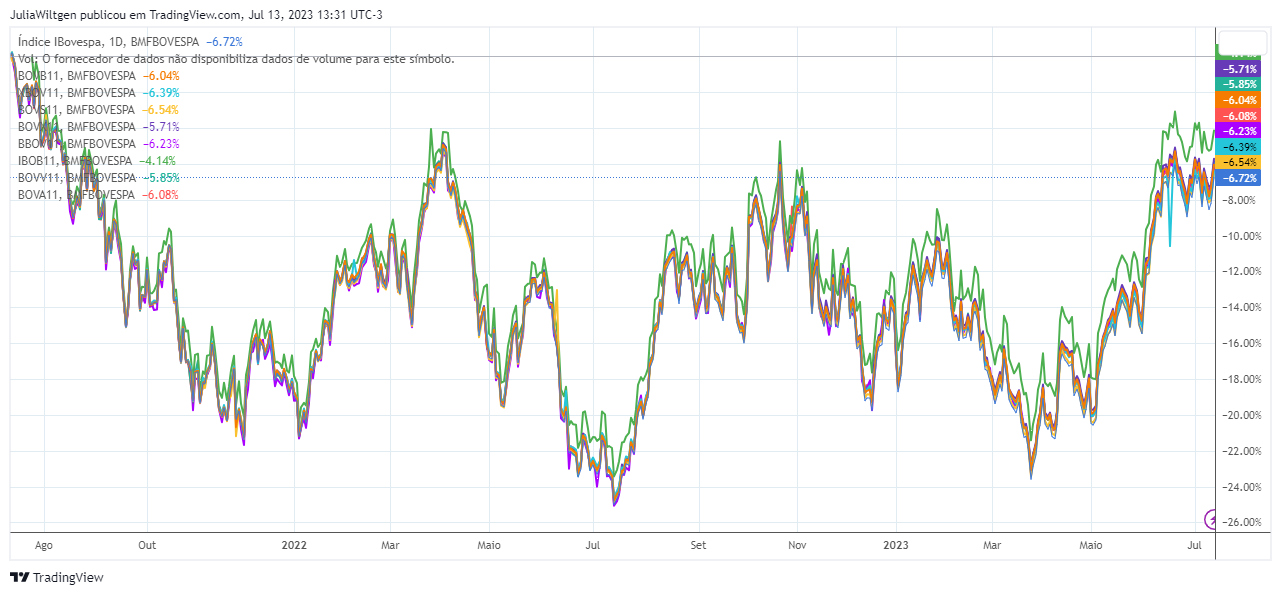

Ora, se todos os ETFs de Ibovespa investem nas ações que compõem o principal índice de ações da bolsa, e nas mesmas proporções, então todos eles devem ter o mesmo desempenho, correto? Bem… como você pode ver a seguir, não é bem assim:

Desempenhos dos ETFs de Ibovespa em 1 ano (até 13/07/2023)

Desempenhos dos ETFs de Ibovespa em 2 anos (até 13/07/2023)

Então, quais as diferenças entre investir em um ou outro? Como escolher? Qual o melhor?

O que considerar ao escolher um ETF de Ibovespa

A taxa de administração é importante, mas não é tudo

Até pouco tempo atrás, o único fator que o investidor analisava na hora de escolher entre ETFs de um mesmo índice era a taxa de administração. Claro, pois o custo do fundo costuma ser o que mais pesa negativamente sobre a sua rentabilidade.

De fato, os ETFs de Ibovespa disponíveis hoje na B3 têm taxas de administração diferentes, mas este custo não é o único fator determinante para a rentabilidade, como você pode ver abaixo:

Tabela 1 - Rentabilidade acumulada em 12 meses (até 13/07/23)

| Fundo | Código | Gestora | Taxa de adm. | Retorno em 1 ano |

| It Now Ibovespa Fundo de Índice | BOVV11 | Itaú | 0,10% | 23,08% |

| BB ETF Ibovespa Fundo de Índice | BBOV11 | Banco do Brasil | 0,02% | 22,89% |

| BTG Pactual Ibovespa B3 Fundo de Índice | IBOB11 | BTG Pactual | 0,03% | 22,66% |

| ETF Bradesco Ibovespa Fundo de Índice | BOVB11 | Bradesco | 0,20% | 22,64% |

| Trend ETF Ibovespa Fundo de Índice | BOVX11 | XP | 0,00%* | 22,63% |

| iShares Ibovespa Fundo de Índice | BOVA11 | BlackRock | 0,10% | 22,51% |

| Safra Ibovespa Fundo de Índice | BOVS11 | Safra | 0,25% | 22,11% |

| Ibovespa | 22,10% | |||

| Caixa ETF Ibovespa Fundo de Índice | XBOV11 | Caixa | 0,50% | 21,90% |

Fonte: B3

Tabela 2 - Rentabilidade acumulada em 24 meses (até 13/07/23)

| Fundo | Código | Gestora | Taxa de adm. | Retorno em 2 anos |

| BTG Pactual Ibovespa B3 Fundo de Índice | IBOB11 | BTG Pactual | 0,03% | -4,14% |

| Trend ETF Ibovespa Fundo de Índice | BOVX11 | XP | 0,00%* | -5,71% |

| It Now Ibovespa Fundo de Índice | BOVV11 | Itaú | 0,10% | -5,85% |

| ETF Bradesco Ibovespa Fundo de Índice | BOVB11 | Bradesco | 0,20% | -6,04% |

| iShares Ibovespa Fundo de Índice | BOVA11 | BlackRock | 0,10% | -6,08% |

| BB ETF Ibovespa Fundo de Índice | BBOV11 | Banco do Brasil | 0,02% | -6,23% |

| Caixa ETF Ibovespa Fundo de Índice | XBOV11 | Caixa | 0,50% | -6,39% |

| Safra Ibovespa Fundo de Índice | BOVS11 | Safra | 0,25% | -6,54% |

| Ibovespa | -6,72% |

Fonte: B3

Repare que, em ambos os recortes, não foram os ETFs com as menores taxas que tiveram os melhores desempenhos. No prazo de um ano, o BOVV11, do Itaú, venceu ETFs mais baratos, como o do BB (BBOV11), o do BTG (IBOB11) e o da XP (BOVX11) – este último, com a taxa zerada durante todo o período.

Já no prazo de dois anos, o ETF com menor queda foi um dos mais baratos, o do BTG (IBOB11), mas os do BB (BBOV11) e da XP (BOVX11) – que também esteve com a taxa zerada durante todo o período – tiveram quedas maiores.

Por outro lado, o ETF da Caixa (XBOV11), o mais caro de todos, chegou a ficar abaixo do Ibovespa no prazo de um ano.

O retorno do ETF não deveria ser igual ao do Ibovespa?

Bem, vimos que o valor da taxa de administração tem alguma influência no desempenho do ETF, mas não é o único fator que deve determinar a escolha do investidor. Em outras palavras, você deve evitar os fundos mais caros, mas não vai ser a escolha entre uma taxa de 0,01% ou 0,1% que vai mudar a sua vida.

Até porque, como você pôde ver, os retornos da maioria dos ETFs são bastante próximos entre si e também têm grande aderência ao índice de referência, o Ibovespa.

Mas você também deve ter notado que existe uma diferença em relação ao índice e que, em alguns casos, ela é significativa. Também deve ter notado que, mesmo com taxa de administração, os fundos muitas vezes conseguem ter performance superior à do Ibovespa, em vez de apresentarem um desempenho levemente inferior, como seria esperado.

Como isso pode acontecer? Se as carteiras dos ETFs reproduzem exatamente a carteira do índice de referência, o desempenho não deveria ser igual?

VEJA TAMBÉM — Nome no Serasa: sofri um golpe e agora estou negativado! O que fazer?

Aluguel de ações para melhorar a rentabilidade

No caso dos ETFs, esse descolamento ocorre basicamente por duas razões. A primeira é que os gestores desses fundos lançam mão de uma estratégia para melhorar o desempenho e compensar o desconto da taxa de administração: o aluguel de ações.

Ao alugar as ações do ETF para outros investidores no mercado, o gestor consegue uma receita extra para o fundo. É por isso que alguns deles conseguem performances ligeiramente superiores à do Ibovespa.

Os ETFs de Ibovespa disponíveis hoje na B3 têm limites máximos de aluguel de ações da carteira que variam de 40% (caso do BOVA11) a 90% (casos do IBOB11, BOVX11 e BOVS11). Os fundos do Itaú (BOVV11), da Caixa (XBOV11) e do Bradesco (BOVB11) alugam até 70% da carteira, e o do BB (BBOV11) não informa o percentual.

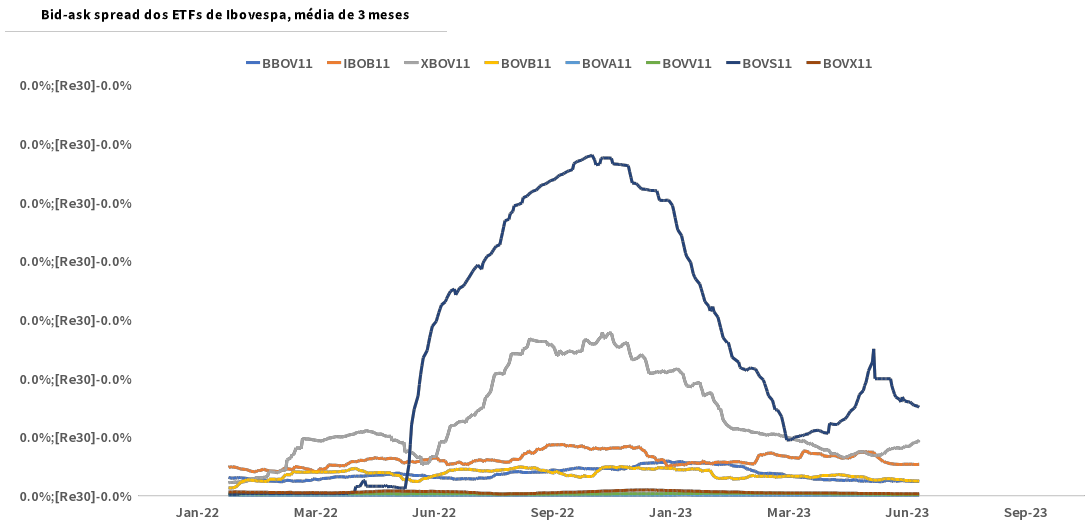

Spread de compra e venda

A segunda razão do eventual descolamento do desempenho do fundo para o seu indicador de referência é a questão do spread, isto é, da diferença entre os preços de compra e venda. E a forma como o spread afeta o desempenho do fundo está diretamente relacionada ao seu tamanho, tanto em número de cotistas quanto em patrimônio.

Os ETFs trabalham com spreads máximos de compra e venda para cada quantidade de cotas negociada. Então, ETFs com valores máximos maiores tendem a permitir um descolamento maior do seu desempenho em relação ao índice de referência.

| ETF | Código | Spread máximo | Quantidades |

| BTG Pactual Ibovespa B3 Fundo de Índice | IBOB11 | 0,5% / 0,75% / 1,0% | 1.000 / 5.000 / 10.000 |

| Trend ETF Ibovespa Fundo de Índice | BOVX11 | 0,16% / 0,23% / 0,31% | 5.000 / 75.000 / 150.000 |

| Safra Ibovespa Fundo de Índice | BOVS11 (antigo SAET11) | 0,15% | 15.000 |

| Caixa ETF Ibovespa Fundo de Índice | XBOV11 | 0,10% / 0,15% / 0,20% | 3.000 / 8.000 / 20.000 |

| BB ETF Ibovespa Fundo de Índice | BBOV11 | 0,09% / 0,10% / 0,20% | 2.000 / 5.000 / 10.000 |

| ETF Bradesco Ibovespa Fundo de Índice | BOVB11 | 0,07% / 0,14% / 0,20% | 10.000 / 15.000 / 30.000 |

| It Now Ibovespa Fundo de Índice | BOVV11 | 0,05% / 0,08% / 0,10% / 0,20% | 200 / 1.000 / 5.000 / 20.000 |

| iShares Ibovespa Fundo de Índice | BOVA11 | 0,05% / 0,08% / 0,10% / 0,20% | 200 / 1.000 / 5.000 / 20.000 |

Entretanto, essa questão do spread pega mesmo é para os ETFs menores. Segundo Bruno Mérola, analista responsável pela série Os Melhores Fundos de Investimento, da Empiricus, “quanto menos cotistas e menos patrimônio, menor o volume de negociação diário e maior é a discrepância entre os preços de compra e venda. Na prática, não adianta nada um ETF ser mais barato que outro se você deixa dinheiro na mesa ao negociá-lo.”

Tamanho é documento

Como você já deve ter notado, no caso de ETFs, tamanho é documento. Além dessa questão do spread, Mérola chama ainda atenção para outro fator que afeta o desempenho dos ETFs: a relação entre os custos fixos do fundo e o seu patrimônio.

“Se o patrimônio do fundo for muito pequeno, alguns dos seus custos fixos podem retirar rentabilidade”, explica o analista.

A discrepância de patrimônio, número de cotistas e volume negociado entre os ETFs de Ibovespa disponíveis hoje na bolsa brasileira é bastante grande, e você deve levar isso em conta na hora de escolher o melhor fundo para você.

| ETF | Patrimônio Líquido** | Negociações diárias* | Número de cotistas** | Volume diário* |

| BOVA11 (BlackRock) | R$ 13,76 bilhões | 73.198 | 104.850 | R$ 778,23 milhões |

| BOVV11 (Itaú) | R$ 3,97 bilhões | 12.799 | 8.921 | R$ 190,46 milhões |

| BBOV11 (BB) | R$ 1,51 bilhão | 642 | 1.647 | R$ 12,30 milhões |

| BOVB11 (Bradesco) | R$ 1,27 bilhão | 251 | 1.739 | R$ 6,77 milhões |

| BOVX11 (XP) | R$ 535,8 milhões | 4.829 | 8.271 | R$ 12,54 milhões |

| IBOB11 (BTG) | R$ 287,3 milhões | 275 | 432 | R$ 1,86 milhão |

| XBOV11 (Caixa) | R$ 87,40 milhões | 10 | 575 | R$ 165 mil |

| BOVS11 (Safra) | R$ 27,5 milhões | 398 | 110 | R$ 448 mil |

**Em junho de 2023

Fonte: B3

Mais antigo ETF de Ibovespa da bolsa brasileira, o BOVA11, da BlackRock, foi lançado em 2008 e reinou sozinho até 2012, quando foi lançado o XBOV11. Mas, como você pôde ver nas tabelas anteriores, o ETF de Ibovespa da Caixa não “pegou”, e a concorrência para o BOVA11 só foi aparecer mesmo em 2016, com o lançamento do BOVV11, do Itaú.

Hoje, BOVA11 e BOVV11 são os maiores e principais ETFs de Ibovespa da bolsa, com patrimônios líquidos de quase R$ 14 bilhões e R$ 4 bilhões, respectivamente – uma diferença, ainda assim, bastante considerável. Basta pensar que o patrimônio do BOVA11 corresponde a praticamente o dobro dos patrimônios de todos os seus concorrentes somados.

Ambos têm a mesma taxa de administração, mas o BOVV11 tem se destacado em termos de rentabilidade, e o Itaú atribui isso ao seu limite maior para aluguel de ações da carteira (70%, ante 40% do BOVA11), além de um profissional dedicado apenas a essa atividade.

Há dois outros ETFs com mais de R$ 1 bilhão em patrimônio na B3, o BBOV11 (Banco do Brasil) e o BOVB11 (Bradesco), mas que têm número diário de negociações bem reduzido.

Já o ETF da XP, o BOVX11, tem patrimônio ainda modesto, mas um grande número de cotistas – equiparável ao do BOVV11 –, e também de negociações, sinal de que é muito acessado por pessoas físicas, muitas das quais provavelmente clientes da corretora.

Os melhores ETFs de Ibovespa

Feita esta análise, resta responder à pergunta do título da matéria: quais os melhores ETFs de Ibovespa disponíveis na B3 hoje?

Segundo Bruno Mérola, que levou em conta justamente todos os fatores elencados na reportagem, hoje a Empiricus só recomenda três ETFs de Ibovespa, “porque são apenas eles que valem a pena”: BOVA11 (BlackRock), BOVV11 (Itaú) e BOVX11 (XP).

“Apenas esses três têm a combinação de número de cotistas e volumes diários suficientes para não causar muita diferença entre os preços de compra e venda na B3, tamanho relevante (acima de R$ 500 milhões) e taxas de administração pequenas (0,10% para os dois primeiros e zero para o da XP)”, diz o analista de fundos.

O pior está por vir? As ações que mais apanham com as tarifas de Trump ao Brasil — e as três sobreviventes no pós-mercado da B3

O Ibovespa futuro passou a cair mais de 2,5% assim que a taxa de 50% foi anunciada pelo presidente norte-americano, enquanto o dólar para agosto renovou máxima, subindo mais de 2%

A bolsa brasileira vai negociar ouro a partir deste mês; entenda como funcionará o novo contrato

A negociação começará em 21 de julho, sob o ticker GLD, e foi projetada para ser mais acessível, inspirada no modelo dos minicontratos de dólar

Ibovespa tropeça em Galípolo e na taxação de Trump ao Brasil e cai 1,31%; dólar sobe a R$ 5,5024

Além da sinalização do presidente do BC de que a Selic deve ficar alta por mais tempo do que o esperado, houve uma piora generalizada no mercado local depois que Trump mirou nos importados brasileiros

FII PATL11 dispara na bolsa e não está sozinho; saiba o que motiva o bom humor dos cotistas com fundos do Patria

Após encher o carrinho com novos ativos, o Patria está apostando na reorganização da casa e dois FIIs entram na mira

O Ibovespa está barato? Este gestor discorda e prevê um 2025 morno; conheça as 6 ações em que ele aposta na bolsa brasileira agora

Ao Seu Dinheiro, o gestor de ações da Neo Investimentos, Matheus Tarzia, revelou as perspectivas para a bolsa brasileira e abriu as principais apostas em ações

A bolsa perdeu o medo de Trump? O que explica o comportamento dos mercados na nova onda de tarifas do republicano

O presidente norte-americano vem anunciando uma série de tarifas contra uma dezena de países e setores, mas as bolsas ao redor do mundo não reagem como em abril, quando entraram em colapso; entenda por que isso está acontecendo agora

Fundo Verde, de Stuhlberger, volta a ter posição em ações do Brasil

Em carta mensal, a gestora revelou ganhos impulsionados por posições em euro, real, criptomoedas e crédito local, enquanto sofreu perdas com petróleo

Ibovespa em disparada: estrangeiros tiveram retorno de 34,5% em 2025, no melhor desempenho desde 2016

Parte relevante da valorização em dólares da bolsa brasileira no primeiro semestre está associada à desvalorização global da moeda norte-americana

Brasil, China e Rússia respondem a Trump; Ibovespa fecha em queda de 1,26% e dólar sobe a R$ 5,4778

Presidente norte-americano voltou a falar nesta segunda-feira (7) e acusou o Brasil de promover uma caça às bruxas; entenda essa história em detalhes

Em meio ao imbróglio com o FII TRBL11, Correios firmam acordo de locação com o Bresco Logística (BRCO11); entenda como fica a operação da agência

Enquanto os Correios ganham um novo endereço, a agência ainda lida com uma queda de braço com o TRBL11, que vem se arrastando desde outubro do ano passado

De volta ao trono: Fundo imobiliário de papel é o mais recomendado de julho para surfar a alta da Selic; confira o ranking

Apesar do fim da alta dos juros já estar entrando no radar do mercado, a Selic a 15% abre espaço para o retorno de um dos maiores FIIs de papel ao pódio da série do Seu Dinheiro

Ataque hacker e criptomoedas: por que boa parte do dinheiro levado no “roubo do século” pode ter se perdido para sempre

Especialistas consultados pelo Seu Dinheiro alertam: há uma boa chance de que a maior parte do dinheiro roubado nunca mais seja recuperada — e tudo por causa do lado obscuro dos ativos digitais

Eve, subsidiária da Embraer (EMBR3), lança programa de BDRs na B3; saiba como vai funcionar

Os certificados serão negociados na bolsa brasileira com o ticker EVEB31 e equivalerão a uma ação ordinária da empresa na Bolsa de Nova York

Quem tem medo da taxação? Entenda por que especialistas seguem confiantes com fundos imobiliários mesmo com fim da isenção no radar

Durante o evento Onde Investir no Segundo Semestre de 2025, especialistas da Empiricus Research, da Kinea e da TRX debateram o que esperar para o setor imobiliário se o imposto for aprovado no Congresso

FIIs na mira: as melhores oportunidades em fundos imobiliários para investir no segundo semestre

Durante o evento Onde Investir no Segundo Semestre de 2025, do Seu Dinheiro, especialistas da Empiricus Research, Kinea e TRX revelam ao que o investidor precisa estar atento no setor imobiliário com a Selic a 15% e risco fiscal no radar

Ibovespa sobe 0,24% e bate novo recorde; dólar avança e termina dia cotado em R$ 5,4248

As bolsas norte-americanas não funcionaram nesta sexta-feira (4) por conta de um feriado, mas o exterior seguiu no radar dos investidores por conta das negociações tarifárias de Trump

Smart Fit (SMFT3) falha na série: B3 questiona queda brusca das ações; papéis se recuperam com alta de 1,73%

Na quarta-feira (2), os ativos chegaram a cair 7% e a operadora da bolsa brasileira quis entender os gatilhos para a queda; descubra também o que aconteceu

Ibovespa vale a pena, mas vá com calma: por que o UBS recomenda aumento de posição gradual em ações brasileiras

Banco suíço acredita que a bolsa brasileira tem espaço para mais valorização, mas cita um risco como limitante para alta e adota cautela

Da B3 para as telinhas: Globo fecha o capital da Eletromidia (ELMD3) e companhia deixa a bolsa brasileira

Para investidores que ainda possuem ações da companhia, ainda é possível se desfazer delas antes que seja tarde; saiba como

Os gringos investiram pesado no Brasil no primeiro semestre e B3 tem a maior entrada de capital estrangeiro desde 2022

Entre janeiro e junho deste ano, os gringos aportaram cerca de R$ 26,5 bilhões na nossa bolsa — o que impulsionou o Ibovespa no período

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP