O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

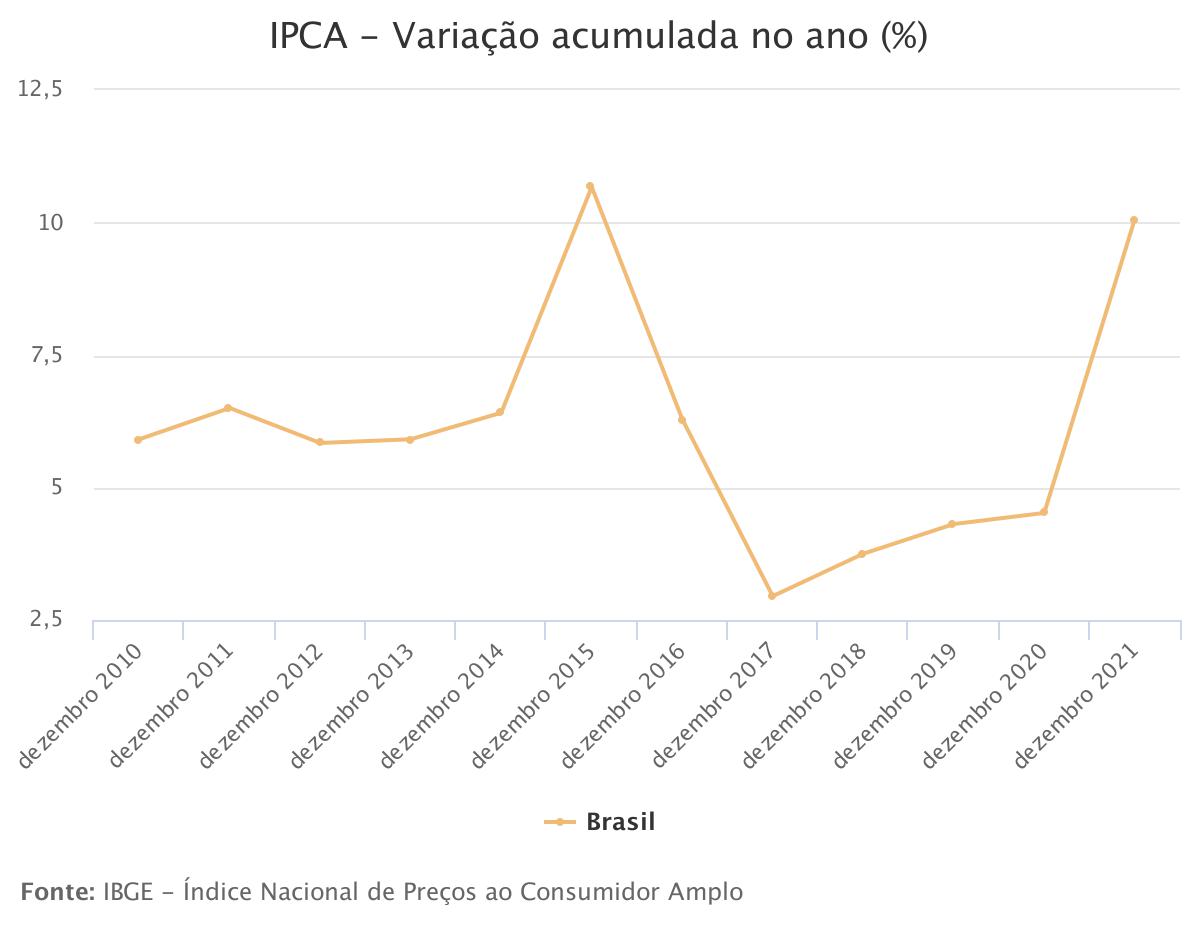

Analisamos os dados do IPCA e selecionamos os principais pontos sobre a inflação de 2021, além das oportunidades de investimento em meio a esse cenário

A palavra inflação não é novidade, mas ainda causa calafrios nos brasileiros. Ainda mais agora com a confirmação de que o IPCA, o índice oficial de preços, fechou 2021 acima de 10%.

A alta da inflação segue assombrando o cenário doméstico — dos consumidores a cada compra nos supermercados aos investidores no mercado financeiro.

Para entender por que o dragão está com tanta fome e segue se alimentando da renda dos brasileiros, analisamos os dados do IPCA e selecionamos os principais pontos sobre a inflação de 2021. Também conversamos com analistas, que apontaram as oportunidades de investimento em meio a esse cenário.

O IPCA avançou 0,73% em dezembro, acima do esperado pelo mercado (veja o item 4), e encerrou o ano com alta de 10,06%. Essa é a maior taxa acumulada no ano em seis anos, quando fechou 2015 com valorização de 10,67%.

O principal indicador do avanço dos preços até mostrou certa desaceleração em dezembro frente ao mês anterior.

Mesmo assim, o IPCA se mostrou acima das projeções do mercado. A mediana das estimativas era de 0,64% para o último mês de 2021. Ou seja, o dragão está longe de ser derrotado.

Leia Também

Com os números de dezembro, o índice oficialmente ultrapassou e muito a meta de inflação estipulada pelo Conselho Monetário Nacional para 2021, de 3,75%, que permitia uma variação de 1,5 ponto percentual para mais ou para menos, com teto de 5,25%.

O número também ficou acima das perspectivas para 2021 divulgadas pelo Banco Central no último Boletim Focus, de 9,99% no final do ano.

Todos os grupos de produtos analisados para a formação do IPCA mostraram aceleração nas margens anuais. Destes segmentos, três foram responsáveis por cerca de 79% do IPCA do último ano.

Com a alta nos preços dos combustíveis, não teve vez para o grupo de Transportes, que liderou o ranking de itens que mais aumentaram de preço no ano passado, com uma variação de cerca de 21%.

A gasolina acumulou alta de 47,49% em 2021. E recorrer ao etanol não foi alternativa, já que o combustível aumentou 62,63% no ano passado.

Em seguida, veio o grupo de Habitação (13,05%), impulsionado pela valorização de cerca de 21% da energia elétrica e de quase 37% do gás de botijão.

No ranking dos grupos de produtos que mais aumentaram no ano passado também aparecem Artigos de residência (12,07%), Vestuário (10,31%) e Alimentação (7,94%).

Confira a seguir os produtos que mais subiram de preço em 2021:

Assim como em outros critérios econômicos, as capitais brasileiras também sentiram diferença nas variações de inflação regionais.

Curitiba (PR) ocupou o primeiro lugar ao se tratar da capital com maior aumento de preços em 2021, com alta de 12,73%. O principal responsável pela elevação foi a gasolina, cujos preços acumularam valorização de quase 52% no ano.

A concorrência pela posição foi acirrada. Com poucos pontos percentuais de diferença, Vitória (ES) assumiu a vice-liderança, aos 11,5%.

Em seguida, vieram as cidades de Rio Branco (AC), com 11,43%, Porto Alegre (RS), com 10,99%, e Campo Grande (MS), com 10,92%.

A piora da inflação e da expectativa para este ano e 2023, o Banco Central acelerou o ritmo de aperto monetário e deve continuar até cumprir a meta de inflação estabelecida.

Com isso, a renda fixa foi extremamente afetada, assim como outros ativos de risco.

Para Lucas Carvalho, analista da Toro Investimentos, a combinação de alta de preços e de juros mais elevados levou a um segundo semestre complicado para a bolsa em 2021.

Isso porque a análise do fluxo de caixa das empresas tem relação direta com a taxa de juros. Não por acaso, as empresas de tecnologia, incluindo as gigantes do comércio eletrônico como Via, Americanas, e Magazine Luiza, apanharam na bolsa no ano passado.

O impacto ainda foi sentido pelo Ibovespa, principal índice de ações da B3, que saiu dos 130 mil pontos em junho para os atuais 101 mil pontos.

Com uma inflação mais alta e distante da meta do CMN, o Banco Central deve seguir aumentando a taxa básica de juros (Selic) para compensar a alta nos preços e retornar ao centro do alvo.

Desse modo, de acordo com Rafael Passos, da Ajax Capital, os dados de inflação mais altos combinados aos dados de serviço pressionados para cima reforçam as projeções de alta de 1,5 ponto percentual na próxima reunião do Copom, para 10,75% ao ano.

O analista Lucas Carvalho, da Toro, prevê uma tendência de arrefecimento para a inflação em 2022, que deve orbitar entre 5% e 5,5% — ainda acima da meta do BC para este ano.

Carvalho também acredita na possibilidade de uma revisão tarifária para baixo nas contas de energia elétrica, ao considerar o impacto das chuvas intensas dos últimos tempos.

Por outro lado, as cotações internacionais do petróleo em alta seguem pressionando a inflação e devem ser um ponto de atenção ao longo do ano.

Em meio a esse cenário, quais as melhores oportunidades de investimento para escapar e, por que não, lucrar com o dragão?

Rafael Passos, da Ajax, diz que os juros mais altos devem manter a competição difícil para a bolsa.“Hoje eu consigo ter investimentos com retornos bem atrativos em renda fixa, com um risco muito menor.”

Passos ainda destaca o crédito privado, que começa a pagar boas taxas, além de títulos atrelados à inflação.

Mas para quem tem um apetite maior por risco, o analista da Toro cita dois tipos de ativo como oportunidades interessantes para diversificar sua carteira no cenário atual.

O primeiro deles é a ação de transmissoras de energia, como Isa Cteep (TRPL4) e Taesa (TAEE11). Isso porque as empresas, que possuem um fluxo de caixa estável, indexam a inflação e “protegem os acionistas do aumento de preços ao longo do tempo”, além de serem boas distribuidoras de dividendos.

Em segundo lugar, ele aponta os fundos imobiliários de certificados de recebíveis imobiliários, conhecidos como FIIs de papéis. O analista destaca FIIs como o CVBI11 e o HGCR11.

Veja também a seleção feita pelo Seu Dinheiro dos fundos imobiliários mais recomendados para lucrar no início de 2022.

Fora da bolsa, ele destaca os títulos de Tesouro Direto, com ênfase para o Tesouro IPCA com vencimento mais curto, em 2026.

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio