Quer uma ação sólida na defesa e eficiente no ataque? Conheça o papel que é titular absoluto no meio-campo

Assim como Casemiro, jogador da nossa seleção, essa ação carrega características defensivas, mas conta com gatilhos para ir ao ataque e entregar boas valorizações

Recentemente conversamos sobre as semelhanças de uma carteira de investimentos com um time de futebol.

Não adianta ter apenas nomes ofensivos, pois sua carteira ficará vulnerável quando o mercado estiver desfavorável.

Da mesma maneira, ter somente nomes defensivos vai fazer com que você perca grandes oportunidades quando a situação de mercado melhorar.

Na ocasião, falamos da Hypera para o setor defensivo, enquanto a Cyrela era a nossa atacante.

Mas faltou um meio-campista nesse time, alguém como o Casemiro da nossa seleção. Uma ação que carrega características defensivas, mas que conta com gatilhos para ir ao ataque e entregar boas valorizações.

Se no meio-campo do Brasil o camisa 5 da seleção é crucial para o bom desempenho do time, no nosso meio-campo, a ação da Vale (VALE3) é titular absoluta.

Leia Também

Sem avalanche: Ibovespa repercute varejo e Galípolo depois de ceder à verborragia de Trump

Comércio global no escuro: o novo capítulo da novela tarifária de Trump

- Leia também: Por que apostar no favorito raramente vale a pena na Copa do Mundo ou na bolsa — e como encontrar as ‘zebras’ da B3

Começando pela defesa

O que torna uma companhia defensiva? A resposta simples e objetiva é: geração de caixa previsível e dividendos.

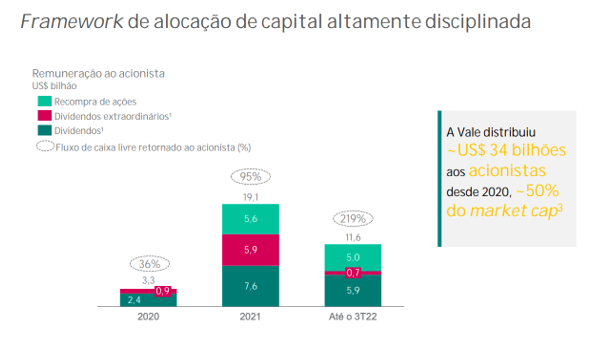

Por mais que a situação econômica esteja ruim e que a taxa de juros não ajude, poucos investidores estarão dispostos a vender ações de companhias que apresentam boa geração de caixa e que paguem bons dividendos no fim do ano. E isso, a Vale tem de sobra.

Aliás, mesmo em um ano muito difícil para a renda variável, por conta dos juros, preocupações fiscais, eleições, entre muitas outras coisas, a ação VALE3 ainda apresenta +20% de valorização em 2022, bem acima do Ibovespa.

Mas o que importa é entender como será a geração de caixa futura, que pareceu promissora de acordo com o Vale Day, realizado na última quarta-feira (7).

Segundo a gestão da Vale, a inflação setorial subiu a régua dos custos para as mineradoras, o que quer dizer que poucas conseguem ser rentáveis com o minério de ferro em US$ 70 por tonelada.

Isso quer dizer que, mesmo que os preços da commodity cheguem perto desse nível, as mineradoras menos eficientes teriam de interromper a produção, o que reduziria a oferta e elevaria os preços para mais próximo dos US$ 100 — um nível que é bastante interessante para a Vale, que está entre as mais eficientes do mundo, com custos já considerando a entrega (all-in) na casa de US$ 50 por tonelada.

Tudo isso significa mais segurança com relação à capacidade de geração de caixa e ao pagamento de dividendos pela frente, o que também se traduz em menor risco de forte desvalorização da ação, mesmo em ambientes adversos à renda variável, exatamente como foi em 2022.

Mas a Vale tem potencial para entregar ainda mais do que isso.

- ESTÁ GOSTANDO DESTE CONTEÚDO? Tenha acesso a ideias de investimento para sair do lugar comum, multiplicar e proteger o patrimônio.

Poder ofensivo da ação

A Vale não é só uma das maiores mineradoras do mundo, ela produz minério de excelente qualidade e que terá um papel fundamental nos próximos anos.

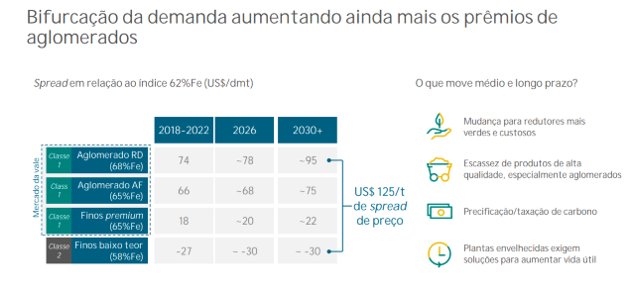

Você já sabe que as preocupações ambientais não param de crescer. As siderúrgicas terão que começar a se adequar às novas diretrizes ESG, o que vai aumentar a demanda por minério de ferro menos poluente, exatamente o que a Vale produz. No Vale Day, a companhia apresentou um estudo bastante interessante, mostrado na figura abaixo.

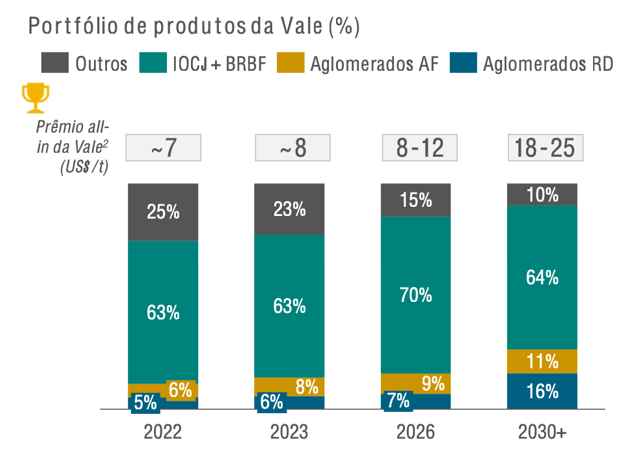

Os aglomerados e finos premium, mercado de atuação da Vale, vão merecer prêmios cada vez maiores sobre o minério de baixa qualidade. Ou seja, a tendência é de que a Vale receba cada vez mais pelos seus produtos premium. Como podemos ver no gráfico abaixo, a parcela de produtos de alta qualidade no portfólio da Vale vai aumentar nos próximos anos, o que também significa prêmios bem maiores – até US$ 25 por tonelada em 2030.

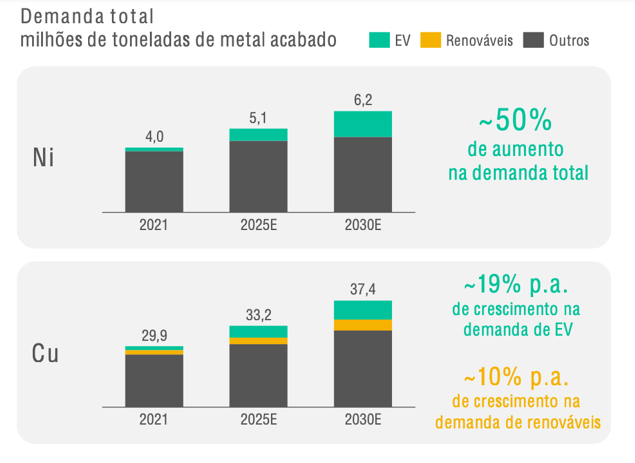

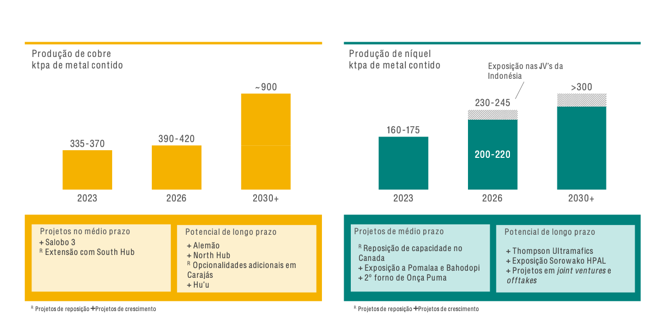

Essa é uma importante avenida de criação de valor, mas não é a única. Você já deve ter ouvido falar que o Níquel (Ni) e o Cobre (Cu) são cruciais no processo de transição energética, especialmente na produção de baterias para veículos elétricos. Espera-se um crescimento relevante na demanda por esses metais básicos nos próximos dez anos, como mostra o gráfico abaixo.

A Vale está investindo pesado para acompanhar essa demanda, com ativos importantes no Brasil, Canadá e Indonésia que proporcionarão bom crescimento de produção.

O problema é que atualmente 85% da receita da Vale é proveniente do minério de ferro, um negócio que realmente merece múltiplos mais baixos do que o segmento de Metais Básicos, mas que acaba influenciando negativamente o valuation desse outro segmento.

Apenas para exemplificar o raciocínio, o segmento de metais básicos tem contribuído com cerca de US$ 3 bilhões de Ebitda anual, e seguindo o valuation de outros players que atuam nesse segmento, deveria negociar com um múltiplo próximo de 7x EV/Ebitda.

Ou seja, estamos falando de um braço que parece negociar pelas mesmas 4x EV/Ebitda do segmento "minério de ferro", mas que mereceria ter um prêmio – cerca de US$ 9 bilhões a mais, ou 10% do valor da empresa.

No Vale Day, a companhia deu sinais importantes de que essa "destrava de valor" está próxima de acontecer, já que há interessados em uma fatia minoritária do segmento de metais básicos, que inclusive deve passar a ser uma entidade com governança e gestão própria.

Tudo isso com um preço bastante interessante. Hoje a Vale negocia por 4 vezes EV/Ebitda, o que embute uma ótima margem de segurança (defesa) e abre bom espaço para re-ratings que podem ajudar a trazer valorizações para a ação num futuro próximo (ataque).

Por esses motivos, a Vale é titular absoluta no meio-campo do Vacas Leiteiras. Se quiser conferir o resto do time, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

A história não se repete, mas rima: a estratégia que deu certo no passado e tem grandes chances de trazer bons retornos — de novo

Mesmo com um endividamento controlado, a empresa em questão voltou a “passar o chapéu”, o que para nós é um sinal claro de que ela está de olho em novas aquisições. E a julgar pelo seu histórico, podemos dizer que isso tende a ser bastante positivo para os acionistas.

Ditados, superstições e preceitos da Rua

Aqueles que têm um modus operandi e se atêm a ele são vitoriosos. Por sua vez, os indecisos que ora obedecem a um critério, ora a outro, costumam ser alijados do mercado.

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

Wall Street fecha mais cedo hoje e nem abre amanhã, o que tende a drenar a liquidez nos mercados financeiros internacionais

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

Em vez de entrar em disputas metodológicas na edição de hoje, proponho um outro tipo de exercício imaginativo, mais útil para fins didáticos

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

Um longo caminho: Ibovespa monitora cessar-fogo enquanto investidores repercutem ata do Copom e testemunho de Powell

Trégua anunciada por Donald Trump impulsiona ativos de risco nos mercados internacionais e pode ajudar o Ibovespa

Um frágil cessar-fogo antes do tiro no pé que o Irã não vai querer dar

Cessar-fogo em guerra contra o Irã traz alívio, mas não resolve impasse estrutural. Trégua será duradoura ou apenas mais uma pausa antes do próximo ato?

Felipe Miranda: Precisamos (re)conversar sobre Méliuz (CASH3)

Depois de ter queimado a largada quase literalmente, Méliuz pode vir a ser uma opção, sobretudo àqueles interessados em uma alternativa para se expor a criptomoedas

Nem todo mundo em pânico: Ibovespa busca recuperação em meio a reação morna dos investidores a ataque dos EUA ao Irã

Por ordem de Trump, EUA bombardearam instalações nucleares do Irã na passagem do sábado para o domingo

É tempo de festa junina para os FIIs

Alguns elementos clássicos das festas juninas se encaixam perfeitamente na dinâmica dos FIIs, com paralelos divertidos (e úteis) entre as brincadeiras e a realidade do mercado

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP