Mera coincidência? Nas últimas cinco vezes em que isso aconteceu, os acionistas da Amazon ganharam muito dinheiro

Entenda por que o sexto programa de recompra de ações da história dessa ‘big tech’ abre uma grande oportunidade de investimento

Olá, seja bem-vindo à Estrada do Futuro, onde conversamos semanalmente sobre a intersecção entre investimentos e tecnologia.

Por depender de um equilíbrio dinâmico com variáveis praticamente infinitas, o mercado financeiro é repleto de coincidências.

Por exemplo, os mais afeitos à análise gráfica considerarão que o cruzamento entre as médias de 200 e 50 dias, no cenário em que a primeira cruza acima da segunda, é um indicador de baixa.

Essa análise, aplicada ao S&P 500, o índice das 500 maiores empresas americanas, previu corretamente 11 das últimas 2 crises (risos).

Isoladamente, um indicador é apenas um indicador. Ele ganhará significância conforme outros indicadores se alinharem a ele.

Hoje, vou falar sobre uma coincidência envolvendo as ações da Amazon.

Como disse no título, nas últimas cinco vezes em que isso aconteceu, seus acionistas obtiveram retornos formidáveis.

Amazon popularizou o ‘non-profit tech’

Hoje, é batido que qualquer empresa de tecnologia que não dá lucros está em modo de crescimento. Investir hoje para colher lucros imensamente maiores no futuro.

Executar esse plano de ação depende do capital disponível: alguém precisa estar disposto a financiar esse sonho.

Em geral, esse "alguém" são os fundos de venture capital, cuja indústria alcançou uma escala inimaginável há 20 anos.

O exemplo mais marcante é o Softbank, que ficou famoso por abordar empresas de tecnologia, se oferecendo para fazer uma injeção milionária de capital.

Caso as empresas negassem o aporte, dizem as más línguas, o Softbank lhes daria bons incentivos para pensarem duas vezes, por exemplo cogitando financiar seu concorrente mais próximo.

Parênteses rápido: uma captação implica na diluição dos atuais acionistas, em geral os fundadores quando falamos de empresas de tecnologia. Naturalmente eles desejam minimizar sua diluição, captando apenas quando realmente necessário. Nem sempre é bom receber mais capital.

Antes dessa era de abundância, Jeff Bezos escreveu aos acionistas da Amazon na sua icônica "carta aos acionistas" de 1997, se comprometendo a reinvestir absolutamente todo lucro da companhia no seu crescimento.

Até hoje, todas as cartas anuais da Amazon se iniciam com uma cópia da carta original de 1997.

Lá atrás, Bezos instituiu um dos princípios mais básicos e intrincados na cultura da Amazon: investir, investir e investir.

Alguns exemplos recentes com a Amazon

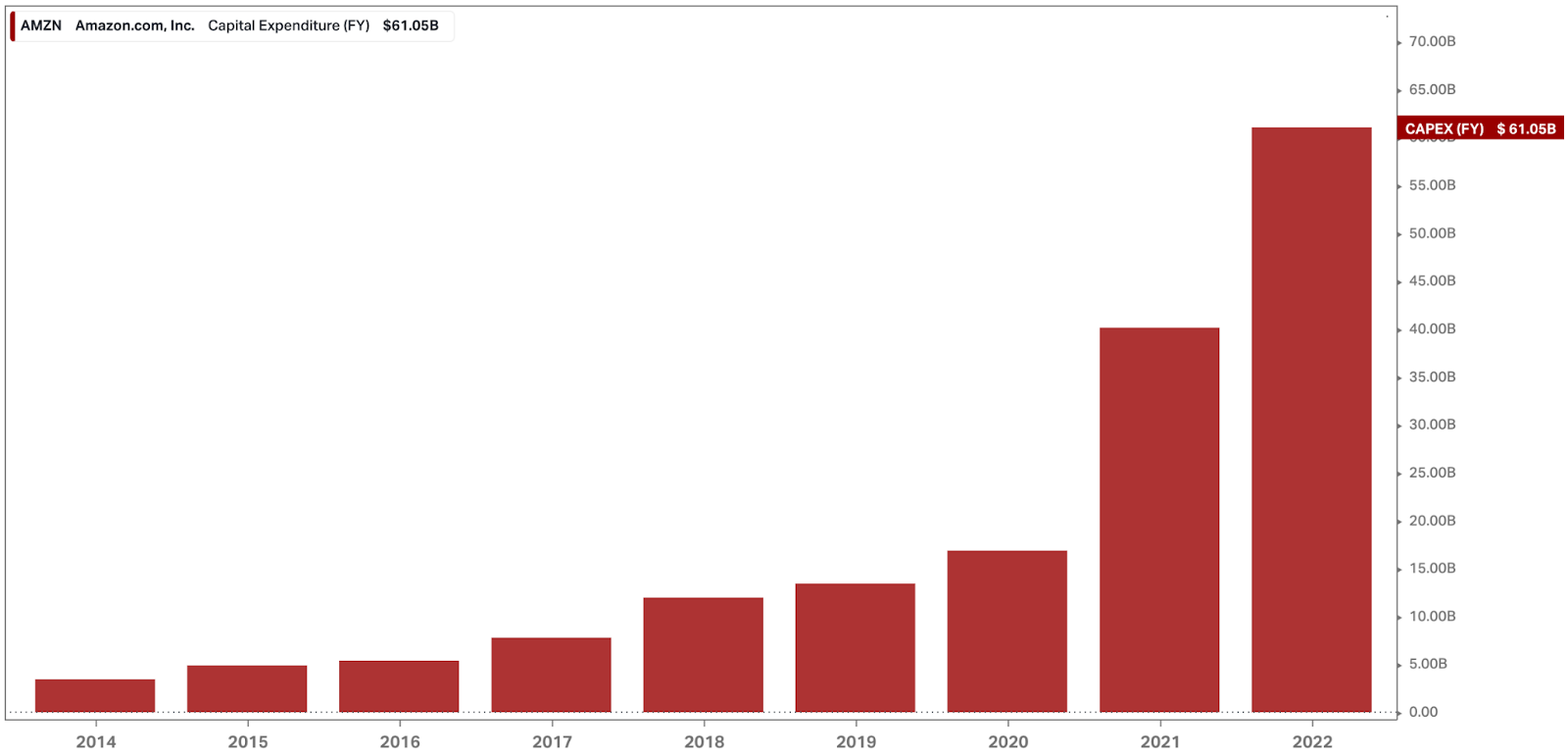

O gráfico abaixo compila o volume de investimentos anual da Amazon, desde 2014.

Observe, especificamente, o salto exponencial entre 2020, 2021 e o esperado para 2022, após o início da pandemia.

Nos últimos dois anos as cifras são de US$ 40 bilhões e US$ 61 bilhões, aproximadamente. Isso é muito, muito, muito dinheiro.

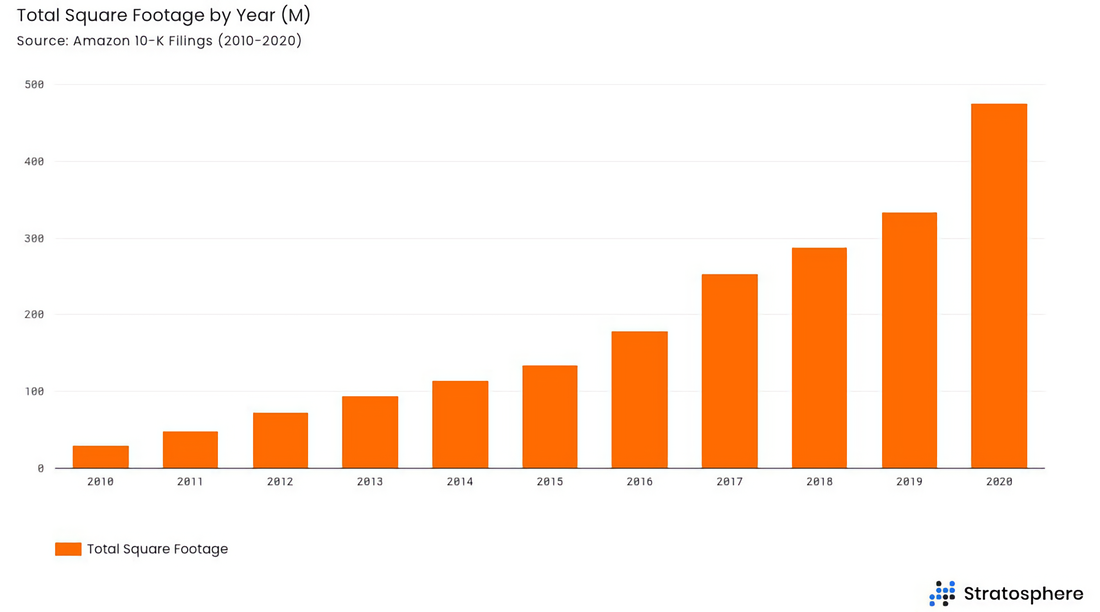

Por exemplo, entre 2019 e 2021, a Amazon adicionou mais metros quadrados de centros de distribuição do que ela fez nos 20 anos seguintes à sua fundação.

Isso tudo para nos lembrar que as prioridades número 1, 2 e 3 da empresa são sempre investir.

- IMPORTANTE: liberamos um guia gratuito com tudo que você precisa para declarar o Imposto de Renda 2022; acesse pelo link da bio do nosso Instagram e aproveite para nos seguir. Basta clicar aqui

Ou será que não?

Como a política de alocação de capital da Amazon é destinada majoritariamente aos investimentos, qualquer desvio de rota faz os investidores se perguntarem o porquê.

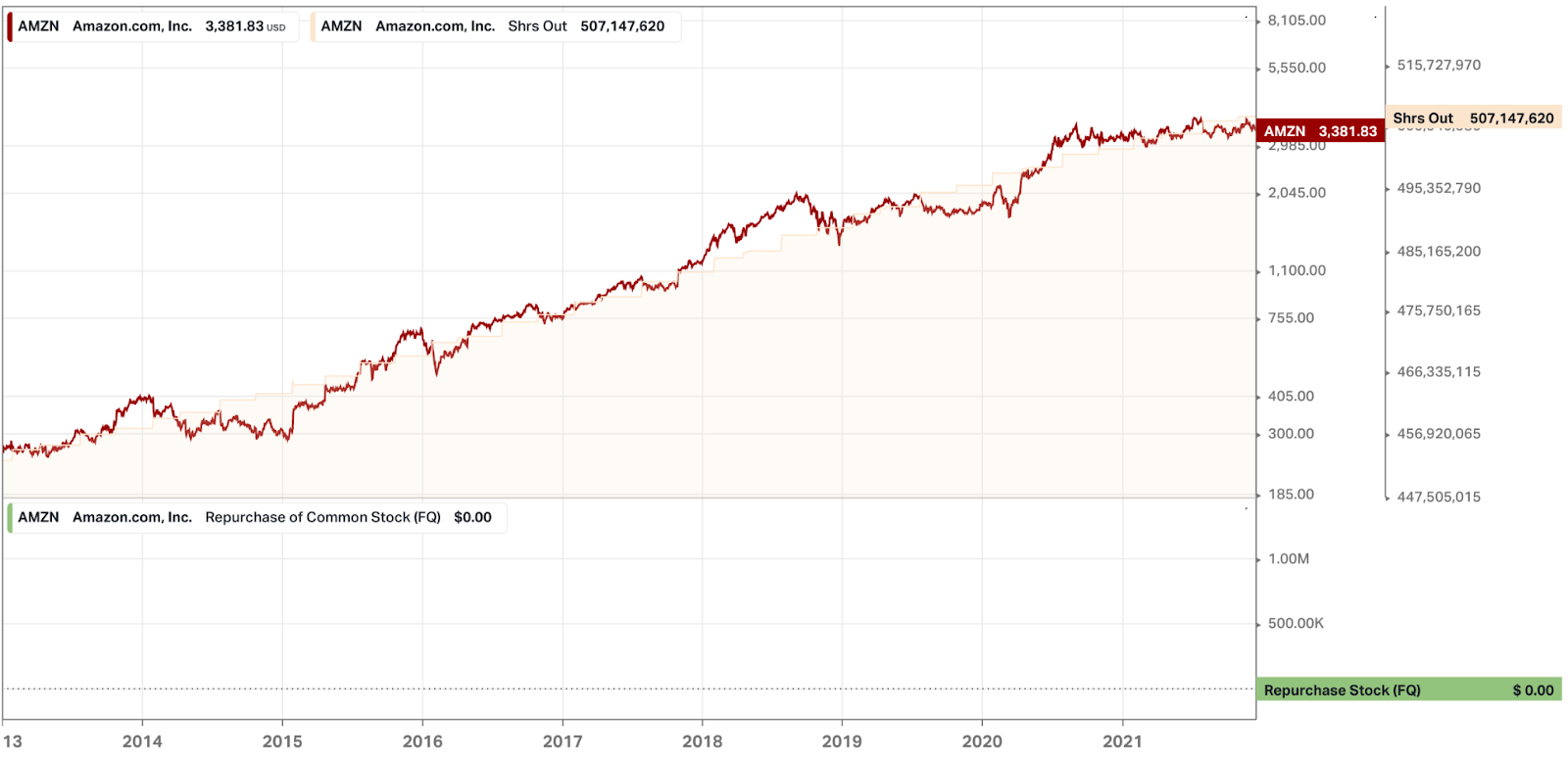

Neste começo de ano, a empresa anunciou um raro programa de recompra de ações no montante de US$ 10 bilhões e um "split" de ações.

O split não tem um significado econômico em si. Forçando a barra, podemos dizer que ele aumenta a demanda pela ação, principalmente através do mercado de opções, tornando mais acessível o ticket médio para se operar.

Agora, a recompra de ações tem algumas possibilidades.

No geral, as empresas recompram suas ações por algum dos motivos a seguir:

- (i) para anular a diluição do seu programa de remuneração de ações para executivos;

- (ii) porque não possuem outras alternativas de investimento interessantes; ou

- (iii) porque, mesmo considerando outras boas alternativas de investimento, o preço da sua ação está tão barato que vale mais a pena recompra-la, do que investir na operação.

Como falei exaustivamente, nunca faltou apetite na Amazon para investir no crescimento da companhia (opção "ii").

O que nos deixa entre as opções (i) e (iii).

Considerando os últimos 12 meses, os US$ 10 bilhões são um volume financeiro em linha com o necessário para fazer frente à opção (i).

Porém, a Amazon poderia continuar recompensando seus executivos da mesma maneira que o vem fazendo a tanto tempo: com um pequeno volume de diluição anual.

Por exemplo, entre 2013 e 2021 a quantidade de ações em circulação aumentou cerca de 12%, sem nenhum dólar investido em recompras.

Sobra a opção (iii), pela sexta vez na história da Amazon.

O quadro abaixo, elaborado pelo banco de investimento Morgan Stanley, compila o retorno obtido pelos acionistas da Amazon nos períodos seguintes às outras cinco ocasiões em que a empresa recomprou ações.

Na média, os retornos foram de 42% em 6 meses, 100% em 1 ano e 135% em 2 anos, com desvio da média.

No limite, essa pode ser apenas mais uma das tantas coincidências do mercado.

Será?

Na contramão de Elon Musk: Amazon, empresa de Jeff Bezos, não tem planos de retorno ao trabalho presencial

A gigante de tecnologia adotou o modelo de trabalho remoto no ano passado, em que a quantidade de idas ao escritório é determinada pelos gerentes dos setores

Por que você deveria ter as ações (ou BDRs) da Amazon entre as maiores posições do seu portfólio

Muita coisa precisa dar errado para que, em longo prazo, esse seja um ponto de entrada ruim para as ações ou BDRs da Amazon (AMZO34)

Amazon vende mais que o projetado no segundo trimestre e dispara mais de 10% na bolsa

A Amazon teve prejuízo no trimestre, mas as vendas ficaram acima do que o mercado previa — e, assim, as ações sobem forte no after market

Jeff Bezos revolucionou o mundo dos livros e disputa o espaço com Elon Musk; saiba como o dono da Amazon se tornou o terceiro homem mais rico do mundo

O bilionário foi o homem mais rico do planeta por três anos consecutivos, antes de ser desbancado por Elon Musk; Bezos também teve o divórcio mais caro do mundo

CEOs das maiores empresas do mundo ganham 324 vezes mais do que o salário médio dos funcionários; confira

Expedia, Amazon e Intel são as empresas, que compõem o S&P 500, que possuem os maiores salários de CEOs; no Brasil, as maiores remunerações são pagas pelo Santander, Vale e Itaú

Amazon anuncia dia do ‘Amazon Prime Day’, evento de vendas com promoções; grupo específico de clientes terá ofertas antecipadas

Amazon tem “black friday fora de época” em mais de 20 países; saiba mais detalhes

Elon Musk, Jeff Bezos e Bill Gates perderam US$ 115 bilhões em cinco meses; saiba por quê

Os homens mais ricos do mundo acumulam perdas em ações das empresas; Elon Musk, por exemplo, vendeu ações da Tesla para comprar o Twitter

Resultado da Amazon pode ter decepcionado o mercado, mas a gigante do e-commerce tem a joia da coroa do setor de tecnologia

Atenções estão voltadas para a AWS, divisão de infraestrutura em nuvem da Amazon, que deve começar a atrair cada vez mais investimentos

Corrida das big techs: Google, Apple e Microsoft fizeram a Amazon (AMZO34) comer poeira?

Saiba como a gigante do comércio eletrônico dos EUA pode dar a volta por cima após um trimestre decepcionante com prejuízo bilionário

A “loja de tudo” está de olho no mundo cripto. CEO da Amazon abre portas para empresa vender NFT no futuro

Andy Jassy aposta em crescimento significativo dos tokens não-fungíveis; ele também falou sobre a possibilidade de a Amazon aceitar pagamentos em criptomoedas no futuro