O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Especialistas explicam quais fatores levam mais de 22 mil pessoas a deixaram essa dinheirama toda na aplicação que teve em 2020 o pior desempenho dos últimos 18 anos

Há quem diga que, hoje em dia, a caderneta de poupança sequer pode ser considerada um investimento. Afinal, é difícil defender uma aplicação cujo rendimento perdeu para a inflação pelo segundo ano consecutivo.

Mas nem mesmo a rentabilidade real negativa — que significa, na prática, uma perda do poder de compra — destronou a poupança de seu lugar cativo no rol dos investimentos preferidos de grande parte dos brasileiros.

E engana-se quem pensa que apenas os poupadores eventuais — com poucos recursos, disciplina ou educação financeira — deixam seus caraminguás à mercê da implacável inflação.

O próprio presidente Jair Bolsonaro revelou ter quase R$ 500 mil na caderneta na declaração de bens ao TSE, nas eleições de 2018. Mas ele está longe de ser o único brasileiro que poderia ter seu dinheiro melhor investido.

Existem poupanças por aí com depósitos superiores a R$ 1 milhão. Para ser mais exata, existiam 22.659 contas desse tipo em março deste ano, de acordo com dados do Fundo Garantidor de Créditos (FGC). 120 delas, inclusive, guardavam mais de R$ 20 milhões.

Quem são, onde vivem e do que se alimentam aqueles que deixam essa dinheirama na poupança é algo que ainda não sabemos, pois eles se escondem muito bem e não estão dispostos a explicar seus motivos.

Leia Também

Mas conversamos com duas especialistas que podem nos ajudar a entender um pouco melhor sobre como funciona a mente dos milionários da poupança.

Antes, porém, de tentarmos explicar a lógica por trás das escolhas de mais 22 mil pessoas com acesso a praticamente qualquer tipo de investimento, precisamos entender como é possível, com a variedade de opções disponíveis no mercado, decidir qual é o melhor para nós.

Para ajudar nessa tarefa, vamos às figuras de linguagem. Imagine, por exemplo, que o patrimônio é um bolo e os investimentos são os ingredientes que adicionamos para vê-lo crescer um pouco mais a cada ano.

Existem certos tipos de ingredientes que fazem com que o crescimento dispare em um ritmo acelerado, mas que também podem levá-lo a murchar de repente caso a temperatura do forno mude.

Já outros adicionais podem não provocar grandes mudanças na massa, mas garantem que o bolo estará disponível para qualquer necessidade.

Na economia, este é o chamado tripé dos investimentos, um guia muito útil, formado por três elementos - rentabilidade, liquidez e segurança -, para avaliar qual aplicação se encaixa melhor dentro dos objetivos de cada um.

Não existe uma “receita” para decretar qual é o grau de importância desses elementos e montar uma carteira de aplicações. Isso quem define é o perfil de cada investidor.

Mas, analisando os três separadamente, vemos que a poupança dá show em um dos quesitos, “empata” em outro e perde feio em um deles.

A poupança pode render pouco, mas tem a vantagem de estar livre da volatilidade de investimentos como a renda variável, por exemplo. Além disso, os valores depositados são cobertos pelo fundo garantidor de créditos (FGC) no caso da quebra do banco onde o dinheiro foi aplicado — até o limite de R$ 250 mil. Ponto para a segurança.

Poderíamos dar outro ponto para a liquidez. Afinal, é possível resgatar os recursos da caderneta a qualquer momento. Mas essa é uma “liberdade condicional”, já que você perde todo o rendimento do mês se sacar o dinheiro antes da data de aniversário da aplicação.

O rendimento atual da poupança equivale a 70% da taxa básica de juros (Selic) e tem a vantagem de ser isento de imposto de renda. Quanto significa isso em termos práticos? De acordo com um levantamento da Economatica, considerando a inflação, a poupança teve um retorno real negativo de 2,30% em 2020, o pior desempenho os últimos 18 anos. Menos um ponto para a rentabilidade.

Na prática, o rendimento da poupança não é suficiente para manter o poder de compra do dinheiro. Imagem: Shutterstock

Com o tripé em mente e de volta aos nossos milionários, podemos levantar três hipóteses para explicar porque eles — ou a maioria deles — decidiram deixar essa grana toda perdendo poder de compra:

Para Sigrid Guimarães, sócia e CEO da Alocc Gestão Patrimonial, a explicação mais lógica é um combo que reúne as três possibilidades em um só pacote.

“Nós não temos, ou temos muito pouco, educação financeira nas escolas e nas faculdades. Então, por falta de conhecimento técnico e por via das dúvidas, nos sentimos mais seguros com a poupança.”

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

Apesar de não podermos ter certeza quanto ao contexto e motivos pessoais por trás de cada uma daquelas 22 mil contas, a aposta da especialista está de acordo com o que mostram os dados disponíveis.

Segundo o Raio X do Investidor 2020, elaborado pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), cerca de 65% dos investidores que ficam apenas na poupança pertencem à classe C e apenas 29% possuem formação superior.

Já a maioria, ou 56%, daqueles que apostam em outros produtos financeiros são da classe B e outros 60% têm o ensino superior completo.

A dificuldade no acesso à educação financeira também é um fator determinante para os poupanceiros. Imagem: Shutterstock

Além da falta de conhecimento e do medo, Sandra Blanco, estrategista-chefe da Órama Investimentos, destaca que podemos acrescentar mais um elemento ao combo: a idade dos investidores.

“Acredito que isso está relacionado a pessoas de gerações passadas, que ainda são muito tradicionais. Elas não têm o conhecimento necessário, não conseguem se entender tão bem com os bancos digitais e com os novos produtos disponíveis e preferem a segurança da caderneta de poupança.”

A diferença geracional pode ajudar a entender, por exemplo, como podemos observar um crescimento entre dois grupos muito diferentes, o de “poupanceiros” e de investidores arrojados, no mesmo período.

O número de contas poupança — cuja idade dos titulares, ainda segundo o Raio X, gira em torno dos 43 anos — com mais de R$ 1 milhão em depósitos avançou 17% nos últimos 12 meses. Enquanto isso, a B3, bolsa de valores brasileira, atingiu a marca de 3,5 milhões de investidores pessoas físicas em março de 2020 com a chegada de pessoas com idade média de 32 anos.

“Vemos também, não só na bolsa, essa turma investindo em criptomoedas, por exemplo, e se aventurando em corretoras internacionais porque se sentem mais confortáveis nesse novo ambiente tecnológico que, para o investidor mais velho, representa um risco adicional”, aponta a estrategista da Órama.

Mas, mesmo para quem não lida muito bem com os adventos da modernidade e sente aquele frio na espinha só de pensar em arriscar seu patrimônio, há outras formas de balancear rentabilidade, liquidez e segurança e deixar a caderneta (e a inflação) para trás.

Assim como funciona para quem não chegou nem perto de um forno por anos e agora resolveu se arriscar na cozinha, a estrategista explica que o mais indicado para os futuros ex-poupanceiros é começar com aplicações mais simples e parecidas com a caderneta.

“Hoje nós temos disponíveis produtos para que o investidor conservador dê um passo fora da poupança para aclimatar no novo ambiente até que se sinta confortável para expandir seus horizontes”, diz. Na hora da escolha do produto, o que manda é descobrir em qual das pontas do tripé o investidor está disposto a perder pontos para que a rentabilidade passe a ganhar.

Para quem topa abrir mão da liquidez, por exemplo, outros títulos de renda fixa que também são garantidos pelo FGC até R$ 250 mil, como os CDBs, podem garantir performances superiores com aplicações um pouco mais longas.

Outros títulos bancários, como as letras de crédito imobiliária (LCI) e do agronegócio (LCA) contam ainda com isenção de imposto de renda, assim como a poupança.

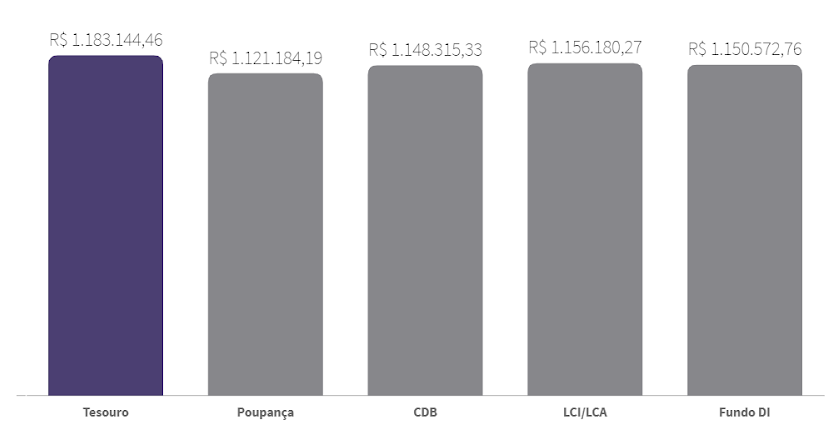

Há ainda a opção dos títulos públicos disponíveis na plataforma do Tesouro Direto. Se algum dos nossos milionários decidisse aplicar o dinheiro em um título que poderá ser resgatado em 2024, por exemplo, o ganho sobre a poupança seria de aproximadamente R$ 51 mil.

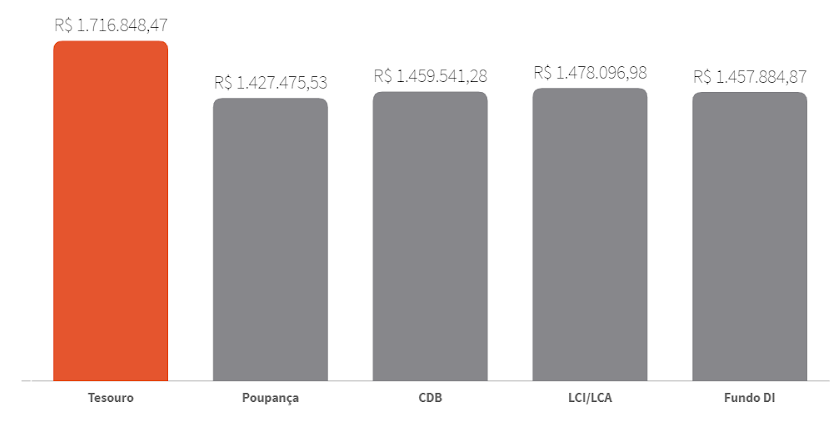

Para quem pode deixar o dinheiro aplicado por períodos ainda maiores, a diferença entre os dois investimentos saltaria para mais de R$ 292 mil com um título de vencimento em 2030 e pagamento semestral de juros.

A desvantagem do Tesouro Direto é que, caso o investidor precise do dinheiro antes do vencimento, terá de vender seus papéis pela taxa daquele momento, o que pode levar a um retorno negativo. É a famosa "marcação a mercado".

Já para quem aceita riscos maiores, os fundos de investimento imobiliário, de renda fixa e multimercados oferecidos por grandes casas de investimentos oferecem a perspectiva de rentabilidades maiores e a gestão profissional dos portfólios.

Seja qual for a escolha final, uma última lição sobre investimentos também deve estar sempre na mente do investidor: nunca coloque todos os seus ovos em apenas uma cesta.

Até mesmo a aplicação mais segura do universo está sujeita a certos tipos de risco. Empresas vão à falência, bancos quebram e até mesmo governos podem enfrentar dificuldades para honrar seus compromissos financeiros. A garantia da poupança também só vai até os R$ 250 mil da cobertura do FGC.

“A melhor maneira de enfrentar essas eventualidades é diversificar o patrimônio em várias categorias, porque nunca sabemos exatamente onde a crise pode atingir”, diz Sigrid Guimarães, da Alocc.

MacBook Neo no “precinho” poderá ser comprado no site oficial da Apple a partir desta quarta-feira (11)

Para diretor, disputa tributária envolvendo créditos de ICMS pode pressionar tarifas nos próximos anos; entenda

Também fazem parte da lista de bilionários os irmãos Batista e membros da família Salles

Outro ponto que chama atenção no top 10 dos bilionários é o domínio do setor de tecnologia entre os mais ricos do planeta.

Cerca de uma em cada quatro pessoas físicas e jurídicas brasileiras têm direto para resgatar dinheiro esquecido nos bancos

Se as estimativas estiverem corretas, o custo do preenchimento do álbum da Copa de 2026 vai passar de R$ 1.000 — isso sem nenhuma figurinha repetida.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo

Projeto de transporte hidroviário deverá conectar represas da zona sul de São Paulo aos rios Pinheiros e Tietê

A Dupla de Páscoa abre o calendário de sorteios especiais das loterias da Caixa, que conta também com a Quina de São João, a Lotofácil da Independência e a Mega da Virada.

Como a Mega-Sena só corre amanhã, a Quina e a Dupla Sena são as loterias da Caixa com os maiores prêmios em jogo na noite desta segunda-feira (9); confira os valores em disputa.

O atraso da Receita Federal bombou no Seu Dinheiro na última semana, junto com bancos grandes e pequenos

Camaçari, Rio de Janeiro e Osasco tem novos milionários da Lotofácil; Mega-Sena e Quina acumulam prêmios maiores

Jeff Bezos não gosta de apresentações e valoriza a opinião dos funcionários, mesmo os mais juniores

Ranking reúne as ações mais citadas por bancos e corretoras nas carteiras recomendadas do mês

Ouro sobre nesta sexta-feira (6), mas fecha semana no vermelho; entenda o que mexeu com o metal

O melhor símbolo de status para um milionário é uma conta bancária robusta, segundo Brian David Crane