O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Discussão sobre tributação de dividendos nos FIIs ainda está só no começo e provocou uma queda no valor dos ativos, mas será que tendência não pode ser revertida?

Tem muita gente que acredita que os únicos investimentos sérios que existem são imóvel e terreno.

Títulos do Tesouro? Não!

Ações? Essas nem pensar!

Meu sogro é um bom exemplo.

Já até tentei explicar que no mercado de ações você tem a chance de investir nas melhores companhias do país e ter direito a receber parte do lucro delas no final do ano, e também fiz questão de deixar claro que quase todo o meu patrimônio está investido em fundos de ações e multimercados. No entanto, acredito que não fui bem sucedido na tarefa de convencê-lo.

Outro dia mesmo ele estava me contando os planos de construir uma pensão para viver dos aluguéis quando se aposentar.

Leia Também

Eu até ofereci ajuda no que fosse necessário, mas enquanto ele falava, eu só conseguia pensar nos juros do financiamento do terreno, nos impostos de transferência, na taxa de registro, nos atrasos que sempre acontecem em qualquer construção e, por último mas não menos importante, na enorme dor de cabeça que deve ser cuidar de dezenas de inquilinos ao mesmo tempo.

Ainda bem que existe uma forma muito mais simples de investir em imóveis do que com essa burocracia e chateação toda.

Se você é como o meu sogro e acredita que os únicos investimentos interessantes que existem são imóveis e a renda recorrente de aluguéis que eles podem proporcionar, a Bolsa de Valores também é o lugar certo para você.

Muita gente já ouviu falar nos tais Fundos Imobiliários, popularmente conhecidos como FIIs, que também são negociados na B3.

Os FIIs são uma espécie de condomínio de investidores. Cada um investe um pouquinho, toda a grana é reunida e utilizada para comprar ou construir novos imóveis (prédios, escritórios, shoppings, etc), que são posteriormente locados.

As receitas dos aluguéis desses imóveis são então divididas e distribuídas para os investidores com uma regularidade definida para cada fundo – mensal, na maioria dos casos.

Perceba que eu não falei nada sobre financiamento, taxas e mais taxas de transferência e registro, e nem sobre a administração de inquilinos.

Para começar, ao contrário da compra de um imóvel como pessoa física que vai demandar um enorme investimento da sua parte e, provavelmente, a assunção de uma grande dívida também, no caso dos fundos imobiliários você pode começar a investir com apenas R$ 100.

E quem lida com toda a chatice da administração condominial e dos inquilinos é o gestor do fundo.

O trabalho dos cotistas é tão "difícil" quanto esperar os rendimentos caírem na conta uma vez por mês.

Bom né?

Mas calma, porque fica ainda melhor: ao contrário dos aluguéis, sobre os quais você precisa pagar imposto de renda qualquer que seja o valor recebido, o rendimento dos FIIs é isento de tributação.

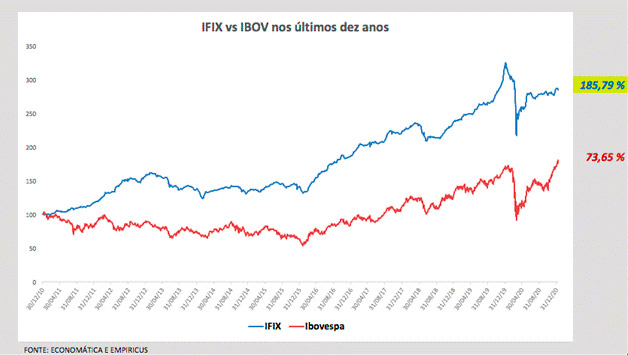

Isso ajudou essa categoria de ativos a deixar o Ibovespa comendo poeira nos últimos dez anos.

Isso pode mudar – falaremos mais sobre o assunto logo abaixo –, mas, neste momento, o único imposto que o investidor precisa pagar é sobre uma eventual venda das cotas por um preço maior do que o de aquisição, similar ao que acontece quando você vende um imóvel depois de ele ter se valorizado.

Isso normalmente acontece quando o fundo está performando bem, investindo nos imóveis certos e conseguindo manter uma taxa de vacância controlada.

Um dia eu convenço meu sogro!

No entanto, eu sei que, diferente do meu sogro, você tem muito interesse em investimentos que possam trazer um bom retorno, não é mesmo?

Pois bem, saiba que este é um ótimo momento para investir nesse tipo de ativo.

"Mas, Ruy, outro dia mesmo o Paulo Guedes entregou uma proposta de Reforma que pode passar a tributar os rendimentos, hoje isentos, em 15%!"

Sim, você tem toda a razão!

E por que este seria um bom momento, então?

Primeiro porque muitos FIIs já caíram bem depois que a proposta foi entregue na Câmara, fazendo com que os rendimentos continuassem interessantes mesmo em um cenário de aumento em sua tributação.

Aliás, ao contrário do Ibovespa, que já superou os níveis pré pandemia, o IFIX – que mede o desempenho dos FIIs – ainda nem chegou perto dos níveis do início de 2020.

Como eu sempre gosto de lembrar, se o rendimento cai, mas o preço ativo acompanha a queda, o yield ainda se mantém atrativo.

Mas não é só por causa da queda recente que eu estou dizendo que esta é uma boa oportunidade.

Apesar de todo o desconforto com a proposta inicial de taxação dos FIIs, ainda não temos absolutamente nada definido e nada impede que a decisão seja revertida no Congresso.

Para começar, os FIIs são uma classe muito importante para o mercado de capitais e para o pequeno investidor Pessoa Física no Brasil, que não confia ou não gosta muito do investimento em ações e acabou encontrando nos rendimentos mensais desses fundos uma importante fonte de renda extra ou de complemento de aposentadoria — neste caso, a taxação vai claramente contra a ideia do governo de tributar os mais ricos.

Outro ponto que pode pressionar por uma decisão mais favorável aos investidores de FIIs é que esta é uma fonte importante de financiamento para o setor de construção civil, que tem um impacto muito positivo sobre o PIB e número de empregos no país. A tributação, neste caso, certamente afastaria investidores e poderia acabar freando a atividade econômica.

Será que o R$ 1,5 bilhão arrecadado – em sua maioria de pequenos investidores – frente ao risco de se provocar uma perda de renda e desaceleração do investimento em construção realmente vale a pena?

São perguntas ainda muito difíceis de responder. Mas que neste momento estão sendo levadas para a equipe econômica como fortes argumentos para que a decisão seja revertida.

Ou seja, o que temos hoje é um cenário em que o mercado já passou a precificar e grande parte o aumento da taxação – mas cuja decisão ainda tem chances de ser revertida.

Na pior das hipóteses, as cotas se desvalorizam um pouco – mas continuam pagando bons rendimentos nos níveis atuais. Na melhor, além dos rendimentos isentos, você ainda pode aproveitar uma valorização das cotas, já que devemos ter a retomada da procura por esses ativos.

Esse é o tipo de assimetria que todo investidor deveria buscar para colocar as chances de ganhar dinheiro a seu favor.

Pouco mais para cair, bem mais para subir. Gostamos disso!

Ah, e é muito importante lembrar que os fundos imobiliários também têm tudo para se aproveitar da própria reabertura da economia, com a volta das pessoas para os escritórios, shoppings e outros empreendimentos afetados pela pandemia.

Todas essas perspectivas têm deixado o Caio Araújo, especialista em Fundos Imobiliários na Empiricus, muito animado com este mercado para os próximos meses.

Aliás, ele separou três Fundos Imobiliários com ótimos preços neste momento que, além de rendimentos elevados, ainda têm boas chances de se valorizarem caso tenhamos desdobramentos positivos para os FIIs em Brasília.

Se quiser conferir essas oportunidades, deixo aqui o convite.

Um grande abraço e até a próxima!

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje