O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Enquanto o começo de 2021 foi marcado por um intenso fluxo de capital estrangeiro para o país, o mês de julho veio para jogar água no chope da B3. É hora de se preocupar?

Durante um período de tempo que bem pareceu uma eternidade, a figura do investidor estrangeiro em terras brasileiras ganhou ares de lenda — um ser mitológico que partiu em busca de investimentos mais seguros e que só retornaria o dia em que o país resolvesse suas questões internas de forma satisfatória.

Com ares de sebastianismo moderno, a B3 esperou e esperou, mas seguiu vendo o fluxo de investimento estrangeiro no país registrar seguidas perdas bilionárias mês a mês. Com a chegada de um governo que hasteou a bandeira liberal no Palácio do Planalto, em 2019, a profecia do retorno do gringo parecia cada vez mais perto de se concretizar, mas não foi assim que a história se desenrolou.

A realidade é que o novo governo chegou trazendo na bagagem uma leva de tensões políticas e uma dificuldade de emplacar a agenda de reformas e privatizações.

| Compras | Vendas | IPO / Follow On | SALDO | |

| 2020 | R$ 3.443.774,8 | R$ 3.475.594,5 | R$ 29.220,0 | R$ 5.459,3 |

| 2019 | R$ 1.895.754,5 | R$ 1.940.271,9 | R$ 39.822,9 | - R$ 4.694,5 |

| 2018 | R$ 1.487.106,1 | R$ 1.498.627,2 | R$ 5.821,6 | - R$ 5.699,4 |

| 2017 | R$ 1.045.625,5 | R$ 1.031.271,5 | R$ 21.439,2 | R$ 35.793,2 |

| 2016 | R$ 967.617,6 | R$ 953.292,2 | R$ 4.867,6 | R$ 19.193,0 |

*Em milhões

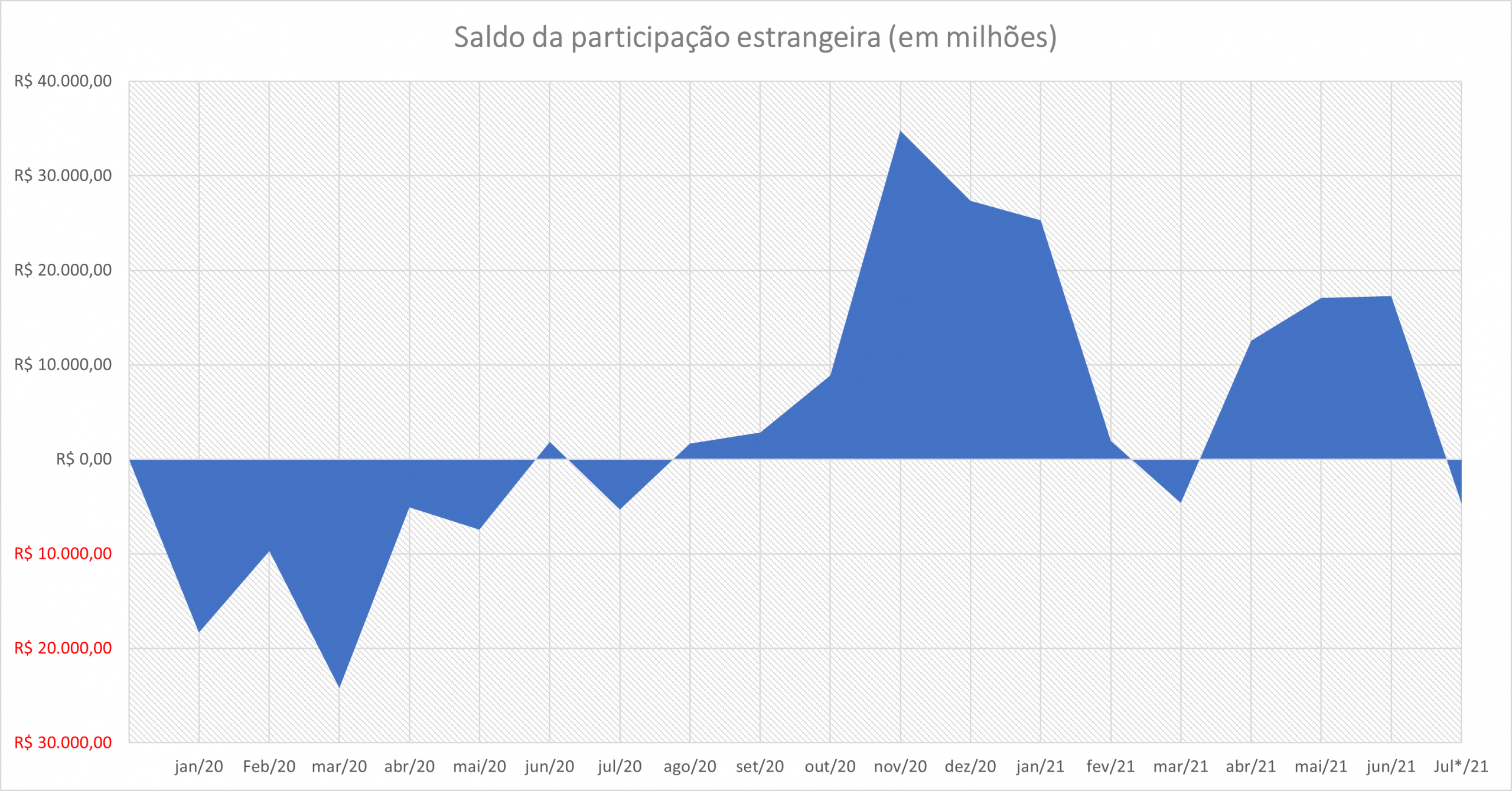

Embora a saída de capital estrangeiro já fosse a norma antes mesmo que o coronavírus e sua crise sem precedentes batessem em nossa porta, os primeiros meses de 2020 seguiram a trajetória negativa dos anos anteriores, com a incerteza econômica favorecendo ativos que trouxessem mais segurança.

O segundo semestre do ano da pandemia, no entanto, reservou uma surpresa. As fronteiras até estavam fechadas e bem monitoradas para conter o coronavírus, mas a B3 viu uma nova enxurrada de estrangeiros se juntando ao fluxo de pessoas físicas na bolsa, que cresceu de forma exponencial.

Leia Também

Entre julho de 2020 e junho de 2021, os meses foram de intenso fluxo positivo na bolsa brasileira, e não só no mercado secundário. As quase 30 ofertas iniciais de ações e os inúmeros follow ons também viram dinheiro gringo entrando.

Não por acaso, a bolsa voltou aos seus patamares recordes, sendo negociada acima dos 130 mil pontos em alguns momentos. Mas essa não é uma história que termina com um “felizes para sempre”.

Algumas pedras no caminho ainda tumultuam a relação do investidor internacional com a bolsa brasileira. É só olhar para os dados de fevereiro deste ano, auge da crise político-fiscal que arrastou o risco de rompimento de teto de gastos e a falta de um orçamento anual por meses, e os primeiros meses de julho.

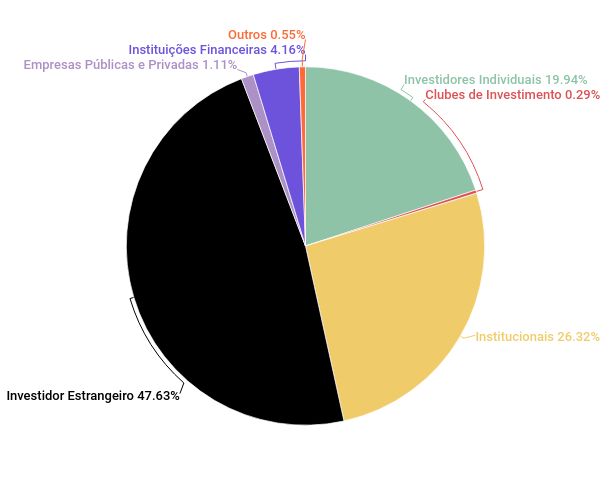

Nas duas ocasiões, o resultado foi negativo, ainda que o fluxo estrangeiro represente cerca de 50% de todo o volume transacionado na B3.

A pergunta que povoa o imaginário dos investidores no momento é se o investidor gringo veio para ficar ou está só dando uma olhadinha.

Para responder essa pergunta eu conversei com Alexandre Almeida, economista da CM Capital; Leonardo Milane, sócio e economista da VLG Investimentos, Guilherme Ammirabile, assessor de investimentos da iHub; Daniel Utsch, gestor do Fator Sinergia, e Marcos Mollica, gestor do Opportunity Total Master.

Conquiste a sua medalha de investidor com as nossas dicas de onde investir no segundo semestre de 2021 neste ebook gratuito.

Enquanto o estrangeiro se manteve afastado das terras tupiniquins, foram os investidores institucionais locais, na figura dos fundos e grandes bancos, que sustentaram a liquidez do mercado doméstico, contando com o fôlego extra de milhões de novos cadastros de pessoas físicas.

Segundo Daniel Utsch, o investidor institucional local e o estrangeiro estavam de certa forma com as expectativas desalinhadas. Na visão do gestor, os primeiros focaram mais nos fatores negativos domésticos do que o estrangeiro nos últimos tempos, uma reversão do que aconteceu entre 2018 e 2019, quando o quadro de institucionais apostava em transformações positivas para o país.

De janeiro ao último dia 19 de julho, os investidores estrangeiros entraram com cerca de R$ 2,4 trilhões, número 21% maior do que no mesmo período do ano passado. A saída foi de R$ 2,3 tri. Já a participação em IPOs e ofertas secundárias foi 57% superior em 2021, na casa dos R$ 21,5 bilhões até junho.

Com as bolsas internacionais mais maduras, já precificando uma recuperação econômica mais robusta, a regra agora é perseguir “histórias de crescimento”, como colocou Marcos Mollica, gestor do Opportunity Total Master. “Quando a gente começa a ter notícias positivas do Brasil, como foi no primeiro semestre, é uma nova história de crescimento no radar, em que os investidores estão muito pouco alocados”.

A crise política e as incertezas fiscais que dominaram os primeiros meses do ano foram importantes, mas não foi só isso. Os inúmeros pacotes de estímulos que inundaram o ecossistema financeiro desde o início da crise trouxeram uma liquidez enorme para os investidores estrangeiros. Dinheiro na mão e juros mais altos são a receita (quase) perfeita para a bolsa brasileira.

Se em janeiro a taxa de juros era de 2% ao ano, hoje ela está em 4,25%, com uma expectativa de que chegue a 6,50% em dezembro.

Alexandre Almeida, economista da CM Capital, explica que essa agressividade na elevação da taxa de juros deixa o mercado brasileiro muito mais atrativo ao investimento estrangeiro, principalmente com a perspectiva de manutenção de juros baixos por mais algum tempo pelo Federal Reserve.

As perspectivas para a economia brasileira também estão melhores. Se no ano passado o temor de que as despesas com o auxílio emergencial fossem estourar o teto de gastos assustou os investidores, a alta de 1,2% no Produto Interno Bruto do primeiro trimestre animou o mercado, que já projeta um avanço de 5,27%.

As contas públicas seguem no radar. Milane, da VLG Investimentos, aponta que os dados fiscais de endividamento público não são confortáveis, mas apresentaram uma melhora significativa nos últimos meses com os acenos em direção à responsabilidade fiscal, teto de gastos respeitado, queda na relação dívida/PIB e aceno em direção à privatizações.

“Nossa economia ficou estagnada e o patamar do câmbio favorece. A bolsa brasileira é um ativo muito barato para o investidor estrangeiro” - Guilherme Ammirabile, assessor de investimentos da iHub

Para o gestor do Fator Sinergia, esse otimismo renovado é um clássico exemplo de optar por ver “um copo meio cheio” já que quando o assunto é países emergentes, os principais competidores pelo dinheiro estrangeiro como México, Turquia e Rússia, possuem problemas mais complexos e que deixam o Brasil - produtor de commodities e que mostra um avanço no PIB - em uma boa posição.

Marcos Mollica, gestor do Opportunity Total Master, tem um posicionamento semelhante. Para ele, o Brasil está longe de ser uma unanimidade e ainda gera dúvidas.

“A alocação é tática. Com uma história de crescimento positivo, o Brasil mereceu a posição. Mas estamos indo para um ano eleitoral, com polarização, que vai trazer dúvidas sobre os planos de governo dos dois lados. A campanha pode ser ruidosa para o mercado e estamos falando de uma economia que vai entrar no ano que vem com um aperto monetário mais desafiador”.

A distribuição desse “bolo” gringo pela bolsa brasileira não é feito de uma forma homogênea. A preferência é sempre por papéis de maior liquidez e, somente depois, passa a ser direcionado para as empresas menores.

Falando no intenso fluxo que o Brasil viu nos últimos meses, Mollica destaca que os setores mais favorecidos foram as varejistas, shoppings e companhias que são impactadas pelo consumo local, na contramão da forte concentração de alocação nas empresas produtoras de commodities, já que essas “andaram muito na frente e deixou alguns setores para trás”.

Na busca por uma história de crescimento, o investidor estrangeiro chegou até aqui, mas não mostrou disposição para ficar. Até o dia 20 de julho, última data disponível no site da B3, o saldo entre entradas e saídas por parte dos investidores estrangeiros está negativo em R$ 5 bilhões.

Para o economista da CM Capital, as principais razões para o resultado estão relacionadas a uma retomada da incerteza global. A variante delta preocupa, mesmo com as vacinas mostrando eficácia contra a nova cepa do coronavírus.

O temor é de uma retomada das medidas de isolamento social, o que seria um duro golpe na frágil retomada econômica que se desenha.

Outro fator de incerteza e que mexe bastante com uma bolsa com grande exposição às commodities - como é o caso do Brasil, é o aumento da produção de petróleo em 400 mil barris por dia, anunciado pela Organização dos Países Exportadores de Petróleo (Opep+) no fim de semana.

O aumento da oferta em um momento em que a demanda ainda é incerta tem um impacto negativo na cotação do barril. Não por acaso o mês de julho é marcado por uma apreciação do dólar frente às demais moedas globais.

Temos ainda no radar o indigesto texto da proposta de reforma tributária, apresentado no fim do mês passado, que trouxe a possibilidade de uma tributação de 20% sobre a distribuição de lucros e dividendos. O cenário político também não é dos melhores, mais uma vez trazendo preocupação para a mesa.

Leonardo Milane, da VLG Investimentos, destaca que é preciso atenção na hora de ‘cravar’ uma saída recente dos investidores gringos da bolsa, já que o número de julho não mostra a entrada nas ofertas de ações e IPOs neste período. E o estrangeiro tem mostrado apetite pelas novas empresas.

Ainda parece cedo para cravar uma saída do investidor estrangeiro da bolsa brasileira. Embora as incertezas ainda sejam muitas, os especialistas parecem otimistas.

Primeiro, é preciso que haja um desfecho para questões como a reforma tributária e a pandemia. “À medida que essas incertezas com as variantes se dissipem, a vacina vá se espalhando, a economia reabra e nossa Selic continue subindo, nossa expectativa é que novas entradas, tão fortes quanto a dos primeiros meses de 2021, ocorram”, aponta o economista da CM Capital.

Guilherme Ammirabile, assessor de investimentos da iHub, lembra que os próximos passos do Fed com relação à manutenção dos estímulos monetários nos Estados Unidos também devem seguir trazendo volatilidade. “Caso a gente tenha menos liquidez lá fora, as chances são menores desse capital vir para o Brasil”.

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação