Os melhores fundos imobiliários para investir em novembro segundo 7 corretoras

Não houve um campeão absoluto para o mês de novembro, mas dois fundos imobiliários empataram, com três indicações cada um

Depois de ter passado ileso pela maré vermelha do mês de setembro, o mercado de fundos imobiliários não conseguiu escapar da correção em outubro, e terminou o mês como um dos piores investimentos. O Índice de Fundos Imobiliários (IFIX) recuou 1,08%, o segundo pior desempenho do mês entre os principais investimentos. No ano, até o fim de outubro, o índice acumulou baixa de 13,54%.

Assim como aconteceu com o mercado de ações, os fundos imobiliários saíam bem em outubro, até que as notícias sobre o avanço da segunda onda de coronavírus na Europa e nos Estados Unidos começaram a pipocar e jogar as bolsas novamente para o negativo.

Para novembro, as corretoras que acompanhamos no Seu Dinheiro mexeram bem pouco nas suas carteiras e se mostraram cautelosas, embora tenham feito várias trocas nas suas indicações de top 3.

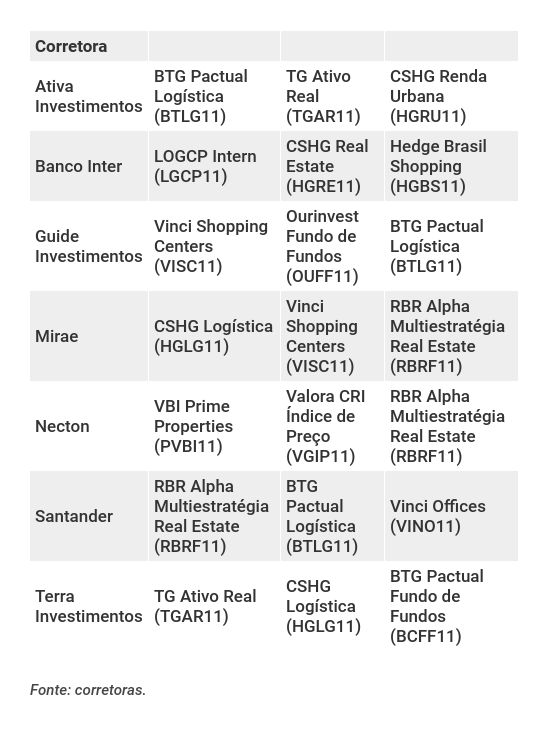

Os fundos imobiliários preferidos para novembro

Para novembro, assim como em outubro, nenhum fundo imobiliário reinou sozinho. Tivemos um empate entre o BTG Pactual Logística (BTLG11) e o RBR Alpha Multiestratégia Real Estate (RBRF11), ambos com três indicações cada um.

Os dois foram acrescentados à carteira recomendada geral do Santander neste mês, também passando a integrar suas indicações de top 3. Na Mirae, no entanto, o BTLG11 foi retirado da carteira para dar lugar ao RBRF11. No fim das contas, o BTLG11 apareceu nos top 3 de Ativa, Guide e Santander, e o RBRF11 ficou entre os prediletos de Necton, Mirae e Santander.

Houve ainda três fundos com duas recomendações cada: Vinci Shopping Centers (VISC11), indicado por Guide e Mirae, mas retirado do top 3 do Inter; TG Ativo Real (TGAR11), recomendado por Ativa e Terra; e CSHG Logística (HGLG11), que aparece no top 3 de Mirae e Terra.

Leia Também

Confira a seguir os três fundos prediletos da carteira recomendada de cada corretora que participou da matéria neste mês:

BTG Pactual Logística (BTLG11)

Presente no top 3 das corretoras Ativa, Guide e Santander, o BTLG11 apareceu novamente como um dos FII mais indicados para o mês. Em outubro, teve alta de 4,60%.

O fundo é dono de dez galpões logísticos e tem, entre seus locatários, empresas como BRF, Femsa (fabricante da Coca-Cola), Natura e Itambé.

Mais de 90% da sua receita advém de contratos atípicos de locação - contratos de longo prazo (10 anos ou mais) que não contam com revisional de aluguel no meio do contrato e são considerados mais defensivos.

O BTLG11 adicionou dois galpões recentemente ao seu portfólio, ambos localizados no estado de São Paulo e já completamente locados, um via contrato típico e outro por contrato atípico.

"Com a nona emissão de cotas, o fundo adquiriu ativos (galpões logísticos) com elevado padrão construtivo, bem localizados e poderá diversificar a base de inquilinos", diz o Santander, em relatório, referindo-se à emissão de cotas encerrada no início deste mês.

O banco espera um retorno de dividendos de 6,6% para os próximos 12 meses, "bem acima da média" do segmento, atualmente de 5,8% ao ano.

A Guide lembra que o segmento logístico tem sido o mais defensivo desde o início da pandemia. O BTLG11 é o seu fundo preferido do setor, "visto seu amplo pipeline de aquisições, valor reprimido em ativos do portfólio e desconto de 15% a 20% VM/VP [relação entre valor de mercado e valor patrimonial das cotas] em relação aos seus principais pares", disse, em relatório.

RBR Alpha Multiestratégia Real Estate (RBRF11)

O RBRF11 foi um dos preferidos de Necton, Mirae e Santander. No mês passado, o fundo viu um recuo de 0,30%.

Trata-se de um fundo de fundos que investe em outros FII e também diretamente em Certificados de Recebíveis Imobiliários (CRI), títulos de renda fixa atrelados ao mercado imobiliário. Seus retornos advêm tanto do ganho de capital quanto dos dividendos.

Atualmente, o fundo encontra-se mais exposto a fundos de lajes corporativas, considerando que, apesar da crise, a oferta de locação de lajes de alta qualidade em São Paulo não tem perspectiva de crescer no médio prazo, o que pode resultar numa manutenção ou aumento no valor dos aluguéis à medida que a economia for se recuperando.

Hoje, o fundo tem 57 outros fundos na carteira, sendo 70% deles de tijolo e o restante de papel. As principais posições são os fundos RBR Log (RBRL11); Tellus Properties (TEPP11), antigo SDI Properties (SDIP11); e Rio Bravo Renda Corporativa (RCRB11).

Segundo o Santander, o RBRF11 é uma alternativa de diversificação em vários FII por meio da aquisição de um único fundo. O banco lembra que o fundo tem um time de gestão experiente e uma estratégia de alocação bem definida, "permitindo inclusive o acesso indireto do investidor Pessoa Física em Ofertas Restritas (ICVM 476), cuja alocação é prioritariamente feita junto aos investidores institucionais, como é o caso do RBRF11", diz o Santander, que estima um retorno de 6,5% para o FII para os próximos 12 meses.

Retrospectiva

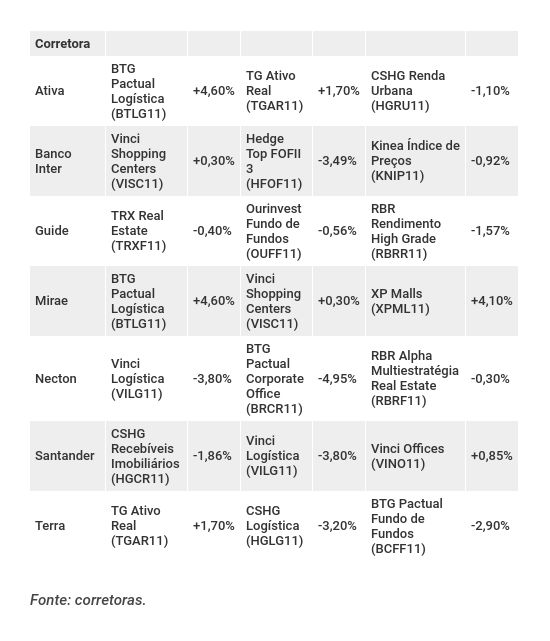

Em outubro, nenhum FII reinou absoluto, e quatro deles acabaram empatando nas indicações. Foram eles: BTG Pactual Logística (BTLG11), que fechou o mês com alta de 4,60%; o Vinci Logística (VILG11), que recuou 3,80%; Vinci Shopping Centers (VISC11), que avançou 0,30%; e o TG Ativo Real (TGAR11), que avançou 1,70%. Veja na tabela a seguir o desempenho em setembro de todos os fundos dos top 3 das corretoras no mês passado:

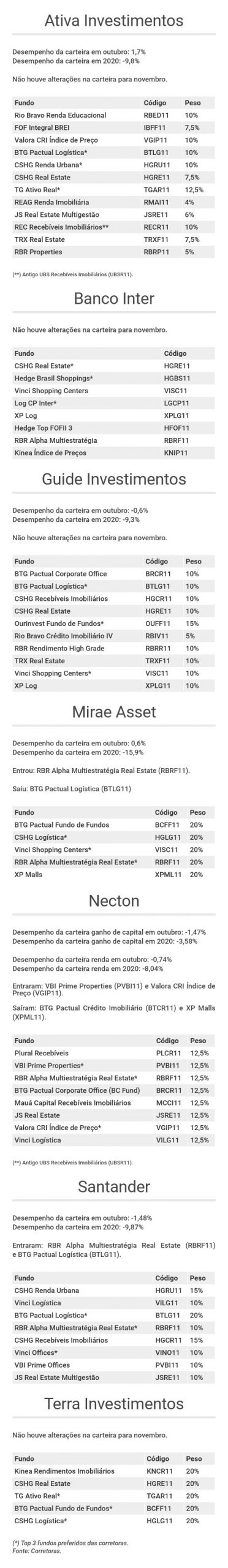

Carteiras recomendadas completas das corretoras

Prio (PRIO3) sobe no Ibovespa após receber licença final para a instalação dos poços de Wahoo

A petroleira projeta que o início da produção na Bacia do Espírito Santo será entre março e abril de 2026

Dólar vai abaixo dos R$ 5,30 e Ibovespa renova máximas (de novo) na expectativa pela ‘tesoura mágica’ de Jerome Powell

Com um corte de juros nos EUA amplamente esperado para amanhã, o dólar fechou o dia na menor cotação desde junho de 2024, a R$ 5,2981. Já o Ibovespa teve o terceiro recorde dos últimos quatro pregões, a 144.061,64 pontos

FII BRCO11 aluga imóvel para M. Dias Branco (MDIA3) e reduz vacância

O valor da nova locação representa um aumento de 12% em relação ao contrato anterior; veja quanto vai pingar na conta dos cotistas do BRCO11

TRXF11 vai às compras mais uma vez e adiciona à carteira imóvel locado ao Assaí; confira os detalhes

Esse não é o primeiro ativo alugado à empresa que o FII adiciona à carteira; em junho, o fundo já havia abocanhado um galpão ocupado pelo Assaí

Ouro vs. bitcoin: afinal, qual dos dois ativos é a melhor reserva de valor em momentos de turbulência econômica?

Ambos vêm renovando recordes nos últimos dois anos à medida que as incertezas no cenário econômico internacional crescem e o mercado busca uma maneira de se proteger

Do Japão às small caps dos EUA: BlackRock lança 29 novos ETFs globais para investir em reais

Novos fundos dão acesso a setores, países e estratégias internacionais sem a necessidade de investir diretamente no exterior

Até onde vai o fundo do poço da Braskem (BRKM5), e o que esperar dos mercados nesta semana

Semana começa com prévia do PIB e tem Super Quarta, além de expectativa de reação dos EUA após condenação de Bolsonaro

Rio Bravo: “Momento é de entrada em fundos imobiliários de tijolo, não de saída”

Anita Scal, sócia e diretora de Investimentos Imobiliários da empresa, afirma que a perspectiva de um ciclo de queda da taxa de juros no Brasil deve levar as cotas dos fundos a se valorizarem

TRXF11 abocanha galpão locado pelo Mercado Livre (MELI34) — e quem vai ver o dinheiro cair na conta são os cotistas de um outro FII

Apesar da transação, a estimativa de distribuição de dividendos do TRXF11 até o fim do ano permanece no mesmo patamar

Ação da Cosan (CSAN3) ainda não conseguiu conquistar os tubarões da Faria Lima. O que impede os gestores de apostarem na holding de Rubens Ometto?

Levantamento da Empiricus Research revela que boa parte do mercado ainda permanece cautelosa em relação ao futuro da Cosan; entenda a visão

LinkedIn em polvorosa com Itaú, e o que esperar dos mercados nesta sexta-feira (12)

Após STF decidir condenar Bolsonaro, aumentam os temores de que Donald Trump volte a aplicar sanções contra o país

Ibovespa para uns, Tesouro IPCA+ para outros: por que a Previ vendeu R$ 7 bilhões em ações em ano de rali na bolsa

Fundo de pensão do BB trocou ações de empresas por títulos públicos em nova estratégia para reforço de caixa

TRBL11 recebe R$ 6 milhões em acordo por imóvel que é alvo de impasse com os Correios — agora o FII está de olho na disputa judicial contra a estatal

Segundo o gestor da Rio Bravo, o acordo “é apenas o começo” e, agora, o fundo imobiliário busca cobrar os Correios e voltar a ocupar o galpão com um novo inquilino

Banco do Brasil (BBAS3) supera a Vale (VALE3) em um quesito na bolsa; saiba qual

Os dados são de um levantamento mensal do DataWise+, parceria entre a B3 e a Neoway

Fundo imobiliário MFII11 mira novo projeto residencial na zona leste de São Paulo; veja os detalhes

O FII vem chamando atenção por sua estratégia focada em empreendimentos residenciais ligados ao Minha Casa, Minha Vida (MCMV)

Ibovespa renova máxima histórica e dólar vai ao menor nível desde julho de 2024 após dados de inflação nos EUA; Wall Street também festeja

Números de inflação e de emprego divulgados nesta quinta-feira (11) nos EUA consolidam a visão do mercado de que o Fed iniciará o ciclo de afrouxamento monetário na reunião da próxima semana; por aqui, há chances de queda da Selic

Fundo imobiliário do BTG quer vender cinco imóveis por mais de R$ 830 milhões — e já tem destino certo para o dinheiro

Criado especialmente para adquirir galpões da Log Commercial Properties (LOGG3), o BTLC11 comprou os ativos em 2023, e agora deseja gerar valor aos cotistas

GGRC11 ou Tellus: quem levou a melhor na disputa pelo galpão da Renault do FII VTLT11, que agora se despede da bolsa

Com a venda do único imóvel do portfólio, o fundo imobiliário será liquidado, mas cotistas vão manter a exposição ao mercado imobiliário

Fundo imobiliário (FII) aposta em projetos residenciais de alto padrão em São Paulo; veja os detalhes

Com as transações, o fundo imobiliário passa a ter, aproximadamente, 63% do capital comprometido em cinco empreendimentos na capital paulista

Fundo imobiliário Iridium Recebíveis (IRIM11) reduz dividendo ao menor nível em um ano; cotas caem

A queda no pagamento de proventos vem em meio a negociações para a fusão do FII ao Iridium Fundo de Investimento Imobiliário (IRIM11)

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP