O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Devemos privilegiar abordagens estruturalistas para a alocação de recursos, de modo a estarmos realmente preparados para movimentações de cunho assimétrico

Vivemos em um momento bastante curioso da história. Sem paralelo, com certeza. Pandemia, aprofundamento do movimento de descolamento entre o universo financeiro e a economia real, patamares de desigualdade mundial piorando, inteligência artificial, algoritmos aumentando a distância entre pessoas que pensam diferente e elevando o nível de atrito de grupos colocados como antagônicos, guerra comercial, volatilidade, instabilidade política... Caminhamos para dentro de mais uma década com bastante emoção.

Curiosamente, o humano se pagou à ciência por ser eminentemente romântico. Quantificar a existência deriva de nosso ímpeto em controlar. A razão é uma grande emoção - é o desejo de controle. O amplo acesso à informação e o dinamismo dos acontecimentos, sejam eles sociais, econômicos ou políticos, jogou-nos em um caldo de cultura tal que a incerteza, que antes já era presente, torna-se imperativa e inapartável em seus mais diversos sentidos. Vetores que inspiraram Bauman a nos considerar líquidos, em sua notória sociedade líquida.

Talvez ainda estejamos vivendo a fronteira, como bem colocou Harari em "Sapiens" e, posteriormente, em "Homo Deus" - ainda estou para ler as "21 lições para o século 21". O ponto de convexidade da curva de desenvolvimento em que, com o menor dos movimentos, teremos obrigatoriamente uma mudança descomunal nos mais diversos níveis.

Não importa o autor, o resultado é o mesmo: chegamos ao momento para o estabelecimentos de novos paradigmas.

Já diria Bob Dylan… "The Times They Are A-Changin’".

As dúvidas se formam. Não apenas na minha cabeça, mas, sim, na cabeça de todos. E ainda por cima em meio à maior crise sanitária da história recente, em ano eleitoral na maior potência econômica no mundo - a mesma que tem enfrentado manifestações de porte gigantesco e batalhado de maneira incessante contra a Covid-19, vale dizer.

Leia Também

Se alguém te disser que tem a resposta, desconfie. Ele está mentindo. Para pensar com serenidade, precisamos nos ater ao que realmente importa e quero te ajudar nisso. Precisamos distanciar nossas cabeças do imediatismo e do sentimentalismo das redes sociais, além de fugir do frenesi imposto pelo dia a dia dos mercados. Basicamente, devemos privilegiar abordagens estruturalistas para a alocação de recursos, de modo a estarmos realmente preparados para movimentações de cunho assimétrico.

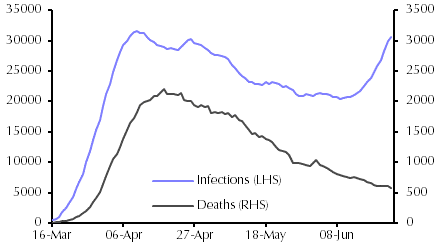

Convido o leitor a verificar o gráfico da Capital Economias exposto abaixo. Ele ilustra a evolução recente dos casos do novo coronavírus nos EUA. Como podemos analisar, existe sim um novo e revigorado repique de casos. Mal foi a reabertura se tornar mais tangível, que os casos já começaram a surgir. Não somente isso, mas podemos estar tendo as consequências mais acentuadas da onda de manifestações que aconteceram nos EUA. Evidentemente, não seria no dia seguinte aos protestos que os casos apareceriam. Logo, temos dois impulsionadores: i) manifestações; e ii) reabertura.

Bem, antes gostaria de delimitar alguns preceitos que impedem um efeito tão arrasador como o que vimos anteriormente. O primeiro deles é que a pandemia já está no preço e não é algo na cauda da distribuição das probabilidades associadas.

O meu segundo ponto tem um cunho mais técnico, no sentido de instrumentalização das posições do mercado, hoje sem o mesmo grau de alavancagem e com muito mais liquidez (cortesia dos BCs mundiais). A terceira ponderação é justamente a maneira como lidamos com o problema de saúde. Hoje, ainda estamos saindo da quarentena, o que torna a imposição de regras muito mais fácil de ser implementada. Além disso, existe todo o aprimoramento dos protocolos de saúde, que poderá explicar, ao menos em partes, a continuidade da queda de mortes mesmo com um novo repique de casos.

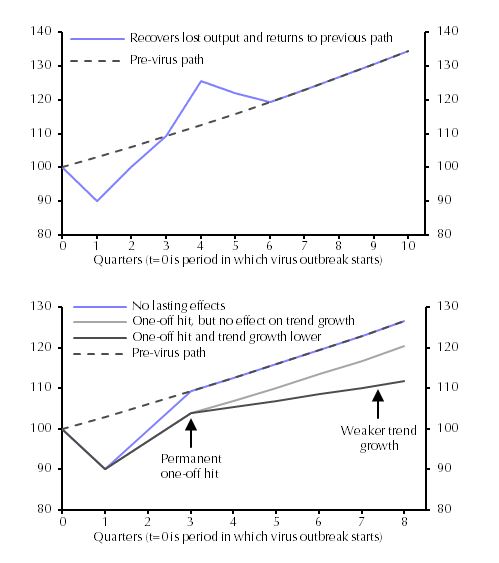

Sim, assusta. Sim, pode acarretar novas mínimas no mercado. Nada, contudo, tão abrupto e repentino como o que vimos no passado. Ainda me pego pensando na economia real e em como poderemos voltar gradualmente aos patamares de atividade. Claro que novas quarentenas afetam tal prognóstico, deixando-nos com pouca visibilidade. Mas podemos ilustrar as possibilidades da seguinte maneira:

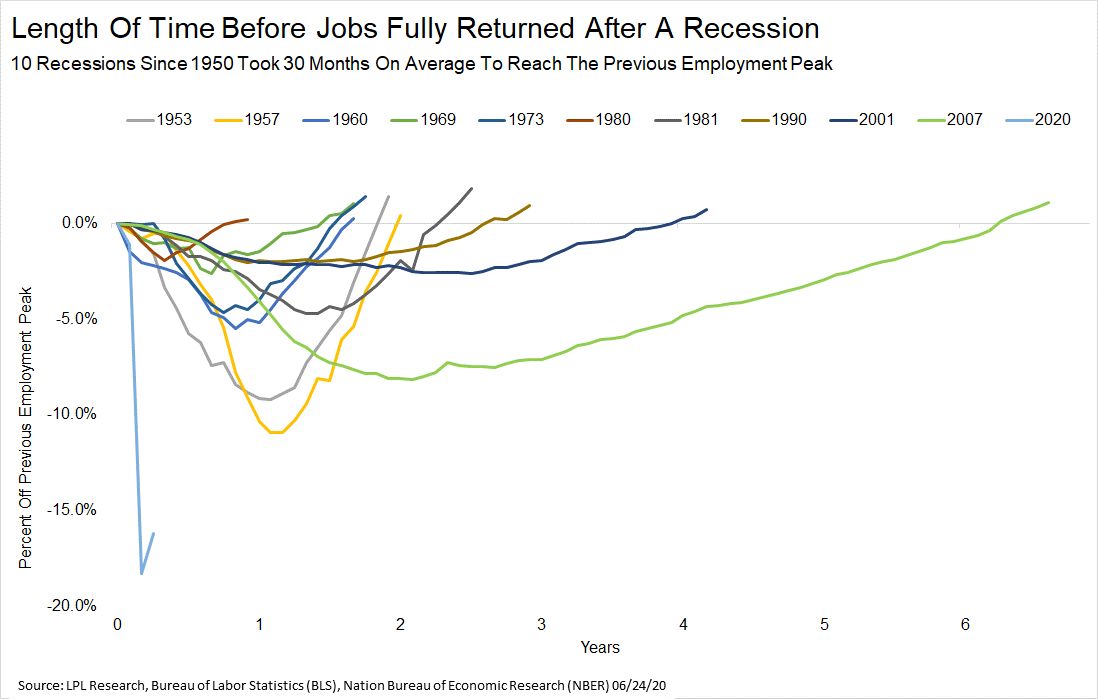

Nos gráficos, ambos elaborados pela Capital Economias, podemos verificar alguns cenários para a retomada. O primeiro ilustra a famosa retomada em V, bem pujante. O segundo traz outros horizontes, desde uma retomada mais lenta à rota anteriormente esperada, até mudanças acentuadas no crescimento sustentado de longo prazo. Para nos auxiliar ainda mais a entender a problemática, observe abaixo o gráfico de retomada do emprego nos EUA desde 1953.

Note, antes de mais nada, que vivemos o mais acentuado avançar do desemprego nos EUA (linha azul clara). Fico particularmente preocupado com impactos na renda e na massa salarial real. Em geral, tal problemática leva tempo para recuperar, principalmente porque podemos estar diante de mudanças importantes e profundas no padrão de consumo.

Pense sobre os segmentos mais afetados: saúde, turismo, restaurantes, entretenimento, viagens, estacionamentos, ensino superior… Todos eles, combinados, responsáveis por criar inúmeros empregos, sustentar famílias e proporcionar consumo. Todos afetados.

Veja que a mudança de paradigma é profunda. The Times They Are A-Changin’.

Minha posição é a de que, por mais que o mercado não sinta um baque tão forte, a volatilidade deve se elevar - vale dizer re-rating para vol? Teremos de nos acostumar com um mercado mais sensível, menos relacionado com a realidade e viciado em liquidez.

Aliás, justamente pelo excesso de liquidez e pela necessidade de se comprar algo com o dinheiro exacerbado jogado, os agentes passam a olhar tecnologia - se os fundamentos estão ruins, vamos para growth (vide dinâmica growth vs. value que já expus aqui). O problema é que comprar crescimento, principalmente em tech disruptiva, é muito mais incerto do que anteriormente poderíamos propor com as ideias mais clássicas da Escola de Valor. Elevamos, assim, o grau de sensibilidade dos preços, uma vez que estarão sempre mais ligados à subjetividade dos analistas.

A solução pragmática reside na diversificação, principalmente entre classes. Devemos somar ainda a internacionalização patrimonial, comprar ouro e moeda forte - se será ruim nos EUA, imagine no Brasil. Ray Dalio, o maior gestor do mundo, chama essa ideia de All Weather Portfolio, ou "um portfólio para todos os climas".

Vamos comprar Bolsa americana e tecnologia também. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Na Empiricus, Felipe Miranda cuida quinzenalmente da série Palavra do Estrategista. Nela podemos explorar com mais profundidade ideias e aplicações como a que tentei apresentar aqui hoje, de maneira clara, fácil e prática. Convido-os a conferir nosso conteúdo e aproveitar de maneira saudável e consistente as assimetrias espalhadas por esse mundo complexo e cheio de novos paradigmas.

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos