Bife ancho on sale!

Um país com a trajetória fiscal em xeque mais todas as idiossincrasias tupiniquins deveria ser motivo mais do que suficiente para que todo investidor buscasse diversificação no exterior

Rodrigo, engenheiro formado em uma das melhores universidades do país, se destacou ante os amigos por ter rapidamente entrado em um programa de trainee de uma empresa multinacional enquanto a maioria deles ainda se preocupava em não ser reprovado em nenhuma matéria.

Graças a sua dedicação e, possivelmente, uma pitada de sorte — Taleb não me deixaria esquecer — foi promovido sucessivas vezes até receber uma proposta de transferência interna para a matriz em Buenos Aires. Uma passagem por mês paga pela empresa, salário quase que dobrado no câmbio da época, auxílio no aluguel para o primeiro ano, tudo o que tinha direito. Parecia um sonho, tanto para Rodrigo quanto para nós — amigos próximos — que o vimos partir para o país vizinho com uma conquista profissional que nos dava a famosa “inveja do bem”.

Meu amigo chega a Buenos Aires com um salário equivalente a 85 mil pesos argentinos — à época, algo em torno de R$ 16 mil ou US$ 5 mil. Com essa renda, ele levava uma vida tranquila, mas era inevitável perceber o poder de compra indo embora. Tudo o que ele consumia no dia a dia ficava progressivamente mais caro. Para manter constante a ajuda financeira que dava a seus pais, tinha que enviar uma remessa maior a cada mês que passava.

Ele tinha capacidade de poupar cerca de 15% da sua renda. Teve a brilhante ideia — assim como quase todo argentino — de separar parte do montante poupado para comprar dólares todos os meses. Ele conseguiu executar o plano por pouco tempo, até o início do “cepo cambial”, quando o governo limitou a compra de dólares a US$ 200 por mês para cada cidadão — o mercado paralelo de câmbio se tornava, então, uma das atividades mais lucrativas da cidade.

Apesar da dificuldade de comprar a moeda americana, ele havia decidido que não mais deixaria seu patrimônio ser corroído por conta de desvalorização cambial. Mexeu os pauzinhos até conseguir outra transferência interna para algum país que tivesse moeda forte. Apesar de a economia não estar indo de vento em popa, hoje Rodrigo recebe em euros trabalhando na Itália e prefere nem se lembrar das noites maldormidas na Argentina.

No período em que morou lá, da metade de 2017 até meados de 2019, seu salário em dólares havia caído pela metade, mesmo com os diversos aumentos salariais que teve ao longo desses quase dois anos.

Leia Também

Vamos imaginar que Rodrigo tivesse chegado a Buenos Aires com a mesma renda mensal de 85 mil pesos argentinos, porém, em agosto de 2015 — cinco anos atrás. Suponha agora que, diferentemente do que ocorreu enquanto estava trabalhando na multinacional, a progressão salarial ocorresse apenas pelo reajuste anual do salário mínimo argentino.

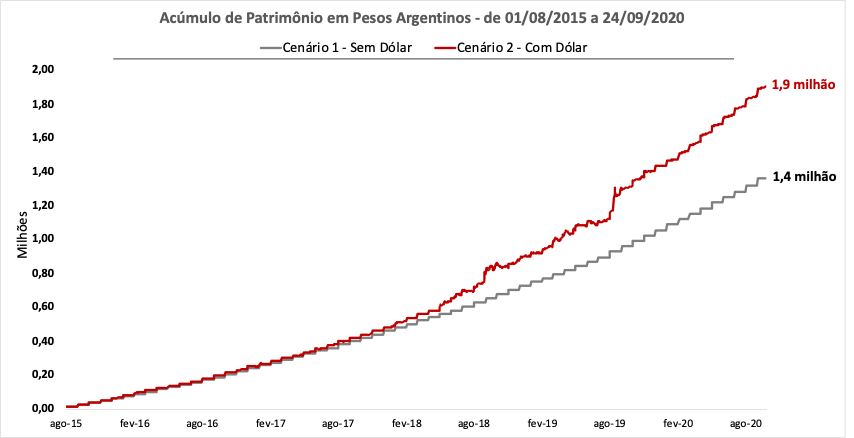

Vamos analisar como teria sido a acumulação patrimonial em dois cenários diferentes:

• Cenário 1: poupa 15% da renda todo mês e guarda debaixo do colchão — coisa que um assinante Empiricus nunca faria.·

• Cenário 2: poupa 15% da renda e, desse montante, usa 20% para comprar dólares todos os meses. Guarda os dólares e os pesos debaixo do colchão.

Ao longo de cinco anos temos uma grande diferença.

No período, a valorização cambial do dólar frente ao peso argentino foi de quase 707%, fazendo desaparecer o sonho do jovem argentino de conhecer a Disney. É claro que a situação de nossos hermanos foi bem mais grave do que aqui no Brasil, já que no mesmo período o dólar se valorizou cerca de 58% frente ao real.

Um país com a trajetória fiscal em xeque mais todas as idiossincrasias tupiniquins deveria ser motivo mais do que suficiente para que todo investidor buscasse diversificação no exterior. Neste exato momento estamos vendo o risco soberano brasileiro punir a rentabilidade do nosso suposto ativo “livre de risco”, o Tesouro Selic, com o mercado exigindo mais prêmio para financiar o governo.

Tenho quatro notícias: três boas e uma má. Comecemos pela má para depois terminarmos nosso papo de hoje possivelmente mais leves do que começamos, afinal, é sexta-feira.

A má notícia é que a legislação para investimentos no exterior via fundos é muito restritiva, permitindo apenas 20% de exposição em fundos destinados ao investidor geral. Para se obter exposição maior, é necessário ser investidor qualificado — aquele com mais de R$ 1 milhão em aplicações financeiras ou com certificações apropriadas.

A primeira boa notícia é para quem (ainda) não é considerado investidor qualificado: a CVM já avalia uma possível flexibilização para o investimento via fundos. A ideia, a princípio, seria passar para o patamar permitido de 40% de exposição no exterior. Ainda não é o cenário perfeito, mas já seria o dobro da exposição atual.

A segunda é para quem quer iniciar ou aumentar ainda mais a diversificação internacional: a oferta de fundos está mais quente do que nunca. Dezenas de novos fundos de investimento no exterior têm chegado ao Brasil nos últimos meses — alguns extremamente renomados, como o All Weather Portfolio, de Ray Dalio.

Por fim, a terceira, mas não menos importante: o fundo Vitreo FoF Melhores Fundos Global — que segue a carteira de fundos globais da série Os Melhores Fundos de Investimento — acaba de completar seis meses de vida com rentabilidade acumulada de 20,62% desde o início. Mais de 20% em seis meses é um belo de um alento para a carteira de um investidor brasileiro em 2020.

O fundo é destinado a investidores qualificados, mas há um meio de o investidor comum se expor à estratégia de maneira eficiente. A Vitreo lançou o FoF Melhores Fundos Blend, que investe 20% no FoF Global e os 80% restantes no FoF Melhores Fundos — que segue nossa carteira de fundos brasileiros.

A carteira conta com gestoras como Bridgewater, de Ray Dalio, Oaktree, de Howard Marks, AQR, de Cliff Asness, Pimco, Morgan Stanley, JP Morgan, Man Group, Vanguard, Schroder, Franklin Templeton, BlackRock — gigantes cujo patrimônio total sob gestão somado ultrapassa US$ 19,8 trilhões, ou 22 vezes o tamanho da indústria brasileira de fundos.

Meu amigo Rodrigo aprendeu a lição. Hoje, por morar no exterior, tem somente 20% de seu patrimônio no Brasil. Quando contei sobre o projeto do FoF Global ele me disse que desejava ter tido acesso a uma alternativa dessa enquanto estava na Argentina.

A lição foi aprendida de maneira dolorida, mas você não precisa correr o mesmo risco. Aliás, por falar em risco, temos lutado por maiores flexibilizações das regras de investimento no exterior justamente por entendermos que o risco maior é não estar diversificado globalmente, entre diferentes classes de ativos, gestoras, geografias e moedas.

Ao atingirmos a permissão de 40% de exposição no exterior via fundos, o próximo passo será brigar por 60%, 80% até chegarmos a 100%. Enquanto isso, seguimos com o mesmo mantra:

“Patrimônio não é sinônimo de proficiência e diversificação internacional não é risco, é proteção.”

A fome de aquisições de um FII que superou a crise da Americanas e tudo que mexe com o seu bolso nesta quarta (15)

A história e a estratégia de expansão do GGRC11, prestes a se tornar um dos cinco maiores FIIs da bolsa, são os destaques do dia; nos mercados, atenção para a guerra comercial, o Livro Bege e balanços nos EUA

Um atalho para a bolsa: os riscos dos IPOs reversos, da imprevisibilidade de Trump e do que mexe com o seu bolso hoje

Reportagem especial explora o caminho encontrado por algumas empresas para chegarem à bolsa com a janela de IPOs fechada; colunista Matheus Spiess explora o que está em jogo com a nova tarifa à China anunciada por Trump

100% de tarifa, 0% de previsibilidade: Trump reacende risco global com novo round da guerra comercial com a China

O republicano voltou a impor tarifas de 100% aos produtos chineses. A decisão foi uma resposta direta ao endurecimento da postura de Pequim

Felipe Miranda: Perdidos no espaço-tempo

Toda a Ordem Mundial dos últimos anos dá lugar a uma nova orientação, ao menos, por enquanto, marcada pela Desordem

Abuse, use e invista: C&A queridinha dos analistas e Trump de volta ao morde-assopra com a China; o que mexe com o mercado hoje?

Reportagem especial do Seu Dinheiro aborda disparada da varejista na bolsa. Confira ainda a agenda da semana e a mais nova guerra tarifária do presidente norte-americano

ThIAgo e eu: uma conversa sobre IA, autenticidade e o futuro do trabalho

Uma colab entre mim e a inteligência artificial para refletir sobre três temas quentes de carreira — coffee badging, micro-shifting e as demissões por falta de produtividade no home office

A pequena notável que nos conecta, e o que mexe com os mercados nesta sexta-feira (10)

No Brasil, investidores avaliam embate após a queda da MP 1.303 e anúncio de novos recursos para a construção civil; nos EUA, todos de olho nos índices de inflação

Esta ação subiu mais de 50% em menos de um mês – e tem espaço para ir bem mais longe

Por que a aquisição da Desktop (DESK3) pela Claro faz sentido para a compradora e até onde pode ir a Microcap

Menos leão no IR e mais peru no Natal, e o que mexe com os mercados nesta quinta-feira (9)

No cenário local, investidores aguardam inflação de setembro e repercutem derrota do governo no Congresso; nos EUA, foco no discurso de Powell

Rodolfo Amstalden: No news is bad news

Apuração da Bloomberg diz que os financistas globais têm reclamado de outubro principalmente por sua ausência de notícias

Pão de queijo, doce de leite e… privatização, e o que mexe com os mercados nesta quarta-feira (8)

No Brasil, investidores de olho na votação da MP do IOF na Câmara e no Senado; no exterior, ata do Fomc e shutdown nos EUA

O declínio do império americano — e do dólar — vem aí? Saiba também o que mexe com os mercados hoje

No cenário nacional, investidores repercutem ligação entre Lula e Trump; no exterior, mudanças políticas na França e no Japão, além de discursos de dirigentes do Fed

O dólar já não reina sozinho: Trump abala o status da moeda como porto seguro global — e o Brasil pode ganhar com isso

Trump sempre deixou clara sua preferência por um dólar mais fraco. Porém, na prática, o atual enfraquecimento não decorre de uma estratégia deliberada, mas sim de efeitos colaterais das decisões que abalaram a confiança global na moeda

Felipe Miranda: Lições de uma semana em Harvard

O foco do curso foi a revolução provocada pela IA generativa. E não se engane: isso é mesmo uma revolução

Tudo para ontem — ou melhor, amanhã, no caso do e-commerce — e o que mexe com os mercados nesta segunda-feira (6)

No cenário local, investidores aguardam a balança comercial de setembro; no exterior, mudanças de premiê na França e no Japão agitam as bolsas

Shopping centers: é melhor investir via fundos imobiliários ou ações?

Na última semana, foi divulgada alteração na MP que trata da tributação de investimentos antes isentos. Com o tema mais sensível retirado da pauta, os FIIs voltam ao radar dos investidores

A volta do campeão na ação do mês, o esperado caso da Ambipar e o que move os mercados nesta sexta-feira (3)

Por aqui, investidores ainda avaliam aprovação da isenção do IR para quem ganha até R$ 5 mil; no exterior, todos de olho no shutdown nos EUA, que suspendeu a divulgação de dados econômicos

Tragédia anunciada: o que a derrocada da Ambipar (AMBP3) ensina sobre a relação entre preço e fundamento

Se o fundamento não converge para o preço, fatalmente é o preço que convergirá para o fundamento, como no caso da Ambipar

As críticas a uma Petrobras ‘do poço ao posto’ e o que mexe com os mercados nesta quinta-feira (2)

No Brasil, investidores repercutem a aprovação do projeto de isenção do IR e o IPC-Fipe de setembro; no exterior, shutdown nos EUA e dados do emprego na zona do euro

Rodolfo Amstalden: Bolhas de pus, bolhas de sabão e outras hipóteses

Ainda que uma bolha de preços no setor de inteligência artificial pareça improvável, uma bolha de lucros continua sendo possível

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP