O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Estar “fora do radar” significa olhar por um prisma diferente, ser “crica”, ir além da opinião da maioria.

Todo mundo sabe que as maiores oportunidades de ganhos estão nos investimentos fora do radar.

O problema, claro, é como identificá-las...

É como diz a máxima: se você quer atingir um resultado diferente, precisa fazer algo também diferente.

Estar “fora do radar” significa olhar por um prisma diferente, ser “crica”, ir além da opinião da maioria.

No mercado, tem até um nome anglicizado para definir esse investidor: contrarian. Muitos que converso se consideram contrarians, mas na verdade não são.

No primeiro episódio da série “100 humanos: respostas para as questões da vida” (disponível no Netflix), um teste feito com 100 pessoas pedia para essas olharem ao redor e decidirem se estão dentro da metade mais atraente do grupo.

Leia Também

Resultado: 74% das pessoas acreditavam estar entre o grupo mais bonito. Matematicamente, sabemos que isso é impossível.

Se fizessem o teste com 100 investidores e os perguntassem: “você toma decisões diferentes da maioria do grupo?”, desconfio que o resultado seria muito similar.

Em tese, parte essencial do trabalho de qualquer analista/investidor é duvidar de tudo que ouve ou lê, aprofundar-se mais nos números do que no discurso do top management das companhias e buscar fontes alternativas (conversar com fornecedores, concorrentes, fazer visitas de campo, etc.) para chegar a um conclusão sui generis.

Mas o discurso é quase sempre muito mais belo do que a prática.

Os mesmos analistas/gestores que refutaram investir em Vale após Brumadinho, dizendo focar em ESG (melhores práticas de preservação ambiental, sustentabilidade e governança) são os mesmos que a recomendaram/compraram quando perceberam na China um direcionamento para recuperação mais rápida que o Ocidente na crise do novo coronavírus.

Os mesmos “especialistas” que defendiam que você deve olhar a Bolsa de forma segregada da economia real antes da crise – porque historicamente a correlação entre PIB x índice é errática – são os primeiros a lhe dizer neste momento que nunca foram tão grandes as discrepâncias entre Bolsa e o que se passa na economia real. E que você, óbvio, deveria ter cautela.

E por aí vai...

Veja, não estou criticando os posicionamentos em si, estou apenas dizendo que você deve desconfiar mais de tudo.

Quer um exemplo prático?

Vamos falar da “briga” entre Itaú e XP.

Na semana passada movimentou o mercado o fato do Itaú, que detém metade (49,9%) das ações da corretora, vir a público criticar o modelo e postura comercial da XP, sobretudo em relação ao conflito de interesse de seus assessores – nenhuma mentira aqui, diga-se de passagem.

Um teatro se montou. XP rebateu as críticas... enfim.

Pense com cabeça de dono. Se você fosse o maior acionista do Itaú, o que você ganharia com isso?

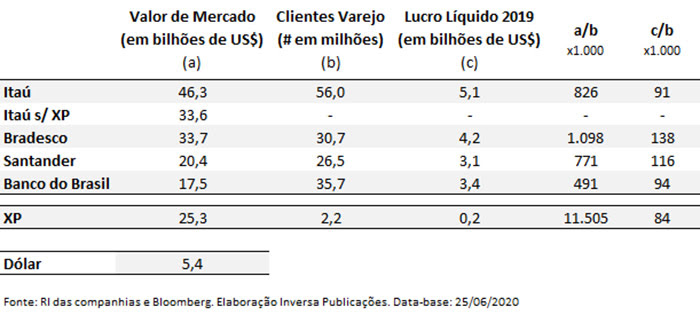

Antes de concluir qualquer coisa, eu quero que você olhe para essa tabela:

XP vale, hoje, impressionantes US$ 25,5 bilhões, enquanto Itaú vale algo próximo de US$ 46,6 bilhões.

Note que o mercado paga hoje valores exorbitantes por XP, que possui uma base de clientes múltiplas vezes menor do que qualquer um dos quatro maiores bancos do país.

Você acha mesmo que se o Itaú não visse valor na XP e em seu modelo de negócio já não teria buscado alternativas para desinvestir – ou nem investir, já que não faz tanto tempo assim e nenhuma mudança material de filosofia aconteceu de lá pra cá?

O valor de mercado da participação do Itaú equivale a aproximados US$ 12,6 bilhões. No caso de um desinvestimento total em XP, o “bancão” conseguiria comprar o equivalente a 72% de Banco do Brasil ou 62% do Santander (podendo escolher ainda 37% do Bradescão).

Ou melhor, quantas novas fintechs e plataformas digitais, como BTG Pactual Digital, Easynvest, ModalMais, entre outras, não conseguiria comprar com esse montante em mãos?

Marketing. Muito perspicaz, aliás.

Vamos assumir que os 2,2 milhões de cientes da XP já possuem conta no Itaú. Se ao dar voz à XP o Itaú conseguisse que 5% dos clientes abrissem conta na plataforma, sua base passaria a quase 5 milhões de clientes ativos.

Lembre-se que o mercado já paga muito em valor de mercado por XP, acreditando justamente na capacidade da plataforma em alavancar a captura de novos clientes. Quanto mais rápido isso se materializar, mais alavancadas se tornam as projeções.

Em termos de valuation, bom, perceba que o valor de mercado do Itaú sem XP é de cerca de US$ 33,6 bilhões, muito próximo do valor de mercado de Bradesco.

Será que isso faz algum sentido?

Desculpa, mas para mim há claramente alguma coisa errada aqui.

Uma boa pedida seria comprar um mix de Itaú e Banco do Brasil, vendendo as ações da XP a descoberto.

A razão principal pela dobradinha Itaú + BB tem a ver com preço. Ambos me parecem bastante descontados em termos de valor de mercado/número de clientes, lucratividade/número de clientes e, no caso do BB, desconto considerável em relação ao seu valor patrimonial (negocia perto de 0,5x).

Isso, sim, é ser contrarian.

Ser contrarian implica se sentir nervoso. Você deveria se sentir realmente nervoso, afinal, você está ou pode estar cometendo um dos maiores erros da sua trajetória como investidor. É assim que você percebe que é um contrarian.

E tenha em mente que ser contrarian é muito diferente de ser teimoso.

Ser teimoso é ir contra as evidências, dados e fatos.

É como dizia Winston Churchill: “A maior lição da vida é a de que, às vezes, até os tolos tem razão”.

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais