Algumas palavras sobre a nova tarifação da B3

Eu me preocupo com o que acho certo, não com o que muitos gostariam de ouvir. E trato, verdadeiramente, o investidor como adulto, pois entendo que esse é o tratamento correto, que ele mesmo deveria querer receber

Seria mais fácil para mim adotar um discurso politicamente correto em prol de toda e qualquer eliminação de taxa ou tarifa para o investidor.

Soaria bonitinho, "do bem". Seria o que todos (ou quase todos) gostariam de ouvir. Possivelmente, faria bem à minha reputação. Mas eu não me importo com isso — até porque, me desculpem, não há no mercado concurso para "bom mocismo". Os "animais de mercado", para usar uma terminologia de George Soros, são… bem… animais. E a natureza tem sua lógica e sua ética próprias, e elas diferem bastante do maniqueísmo de Hollywood.

Como diria Taleb, a reputação é para os escravos, para aqueles que não estão realmente preocupados em fazer e falar o que é, de fato, certo, mas, sim, em obedecer a algum senhor de ordem oculta, muitas vezes representado pelo próprio ego. As piores agendas correm às sombras, os maiores inimigos costumam ser nós mesmos. Adotando aqui uma interpretação do Pondé, morro de medo daqueles que só reconhecem em si uma faceta de herói e do bem, sempre contra o vilanismo do mundo, interessado, maquiavelicamente, em destruir o nosso mocinho da história.

Se você passa por cima de anseios, vontades, desejos, até mesmo loucuras mais íntimas — e, sim, todos nós temos nossas ambivalências — para preservar a sua imagem acima de tudo, está condenado a neuroses graves. Ou talvez seja ainda pior, naquilo que Freud chamou de "formação reativa", um dos mecanismos típicos da defesa do ego, em que se manifesta uma grande aversão ao seu real interesse mais íntimo, adotando-se um discurso (falso na essência) na direção contrária.

Eu me preocupo com o que acho certo, não com o que muitos gostariam de ouvir. E trato, verdadeiramente, o investidor como adulto, pois entendo que esse é o tratamento correto, que ele mesmo deveria querer receber. Quando for a minha vez, por favor, tratem-me assim, com a devida transparência e as verdades que precisam ser ditas. Tapinhas nas costas, sorrisos forçados e falsos elogios, sob uma aparente boa intenção de se evitar o conflito, que, na verdade, só esconde a falta de assertividade e de coragem, estão dispensados.

Aqui, vocês três não vão encontrar um discurso do tipo "Xuxa, a rainha dos baixinhos", como se os investidores fossem fracotes indefesos, sendo explorados por terceiros. Os gerentes dos bancos não são tão diferentes de você — cada um tem boletos a pagar e bocas a alimentar. E os agentes autônomos, apesar de seus problemas de conflito de interesses, fazem, no geral, muito bem ao investidor (chegará o dia em que serão capazes de entender críticas?).

Leia Também

Quando for o caso de taxas abusivas, sim. Aqui estarei para criticá-las duramente, como sempre fiz, sem hesitar nessa batalha que travo há mais de dez anos, obstinadamente.

Ah, sim, também entendo que, diante do aumento da competição, do acesso digital, do avanço brutal da tecnologia e da redução dos juros, ainda há muitas taxas excessivamente altas na indústria financeira. Nos fundos, nos bancos e nas corretoras, faltando também, e principalmente, transparência nas taxas e nos rebates cobrados de forma sub-reptícia do investidor — as agendas ocultas sob a sombra, sempre elas.

Acho que estamos num caminho inexorável para a compressão de taxas de administração, performance, estruturação, distribuição, dos spreads de crédito, etc. Quem não acompanhar esse processo vai acabar oferecendo algo pouco competitivo ao cliente — e é este quem manda no final do dia. Ele precisa estar no centro, precisa ser bom para ele. No fim, é isso. O alinhamento ao cliente é, em termos pragmáticos, instinto de sobrevivência.

Mas que isso não se confunda com um caráter revolucionário ou niilista incendiário contra toda e qualquer taxa ao investidor. Como em qualquer outro mercado, cada um de seus participantes, no meu entendimento, deve ser devidamente remunerado. Gestão, administração, estruturação, distribuição — todos eles precisam ser pagos, sob o risco de não desenvolvermos um mercado sólido no longo prazo. Obviamente, os preços têm que ser justos — de novo, precisa ser bom para o cliente. Contudo, se entrarmos numa paranoia de que "toda taxa é ruim e indevida", terminaremos, felizes, não pagando nada e morrendo com produtos e serviços péssimos.

Não foi Warren Buffett (e não seriam todos os bons moços buffettianos?) quem disse que é melhor pagar um preço razoável por um excelente negócio do que pagar um preço muito descontado por um negócio ruim?

Tenho visto uma campanha ferrenha contra qualquer tipo de taxa na indústria. Se for algo novo, de natureza disruptiva, então, piorou. Não é porque você nunca viu que é errado ou não pode.

Falo tudo isso de coração, dando voz à minha própria personalidade — minha única conta em corretora é do Itaú, que definitivamente não é um exemplo de corretagem barata. Mas, para mim, tudo bem, pois muitas coisas entram na equação. Acesso tem preço. Boas ideias, facilidade, praticidade, tempo, comodidade, bom relacionamento com o gerente: tudo isso pode — e até deve — entrar na equação. Quanto vale o meu tempo de ter conta em várias corretoras?

Há algum tempo, numa galáxia muito distante, era descolado dizer algo como "economize no cafezinho e você será rico no longo prazo". Depois, essa ideia virou démodé. Passou a ser legal dizer o contrário: "não economize no cafezinho, porque isso só vai tirar sua felicidade e não fará qualquer diferença substancial em seu patrimônio no longo prazo". Os mesmos partidários desse discurso agora levantam a bandeira dos fundos de taxa zero ou de tarifa zero, condenando qualquer cobrança que não envolva inteligência de gestão — ainda que, para esses, inteligência de gestão seja um conceito bem limitado, mas vamos em frente.

A taxa zero é o novo cafezinho. Se você investir R$ 50 mil por cinco anos a uma taxa de 5%, terá, ao final do processo, R$ 63.814. Já se aplicar o mesmo dinheiro pelo mesmo prazo a uma taxa de 5,1% (economizando 0,1% que poderia ser referente à taxa de administração do fundo), terá R$ 64.118. Parabéns! Cinco anos depois, você ganhou um jantar para duas pessoas no Rodeio do Iguatemi (harmonização não incluída, couvert dispensado).

Se querem um soldado para compor esse exército numa guerra irracional contra toda e qualquer taxa ou tarifa cobrada do investidor, não contem comigo. As taxas precisam ser justas, sim, alinhadas ao investidor, o que é bem diferente de lutar contra qualquer cobrança. O investidor, por sua vez, deve focar-se no que é certo, no que, de fato, vai fazer diferença em sua trajetória de construção patrimonial. Obstinação, 24x7, em retorno líquido consistente, não com qualquer mesquinharia que possa significar um pequeno dispêndio.

Peço desculpas pelo preâmbulo um pouco longo. Ele me pareceu necessário para expressar o espírito com que encaro as críticas feitas à nova política de tarifação da B3.

Especificamente, tenho ouvido críticas à implementação de taxa sobre serviços de processamento de eventos corporativos (dividendos, JSCP, subscrição), de 0,12% sobre cada evento, aplicada a investidores com mais de R$ 20 mil em ativos custodiados. Está rolando abaixo-assinado e tudo mais. Discordo desses apontamentos. A rigor, minha interpretação é diametralmente oposta ao viés crítico sobre a nova tarifação da B3.

O ponto central me parece o erro em olhar isoladamente essa taxa, sem contextualizá-la perante toda a mudança na política da tarifação. O movimento da B3 está alinhado (e não desalinhado) no sentido da ampliação da base de investidores e democratização das boas aplicações, em favorecimento mais destacado aos pequenos. Ou seja, a mudança é boa para o investidor, de modo que precisa ser apoiada.

Em sua nova política de tarifação para alguns serviços, a B3 segmentou as cobranças relacionadas à Central Depositária e, em alguns casos, inclusive, eliminou tarifas — como no caso de manutenção de conta na Central Depositária da Bolsa.

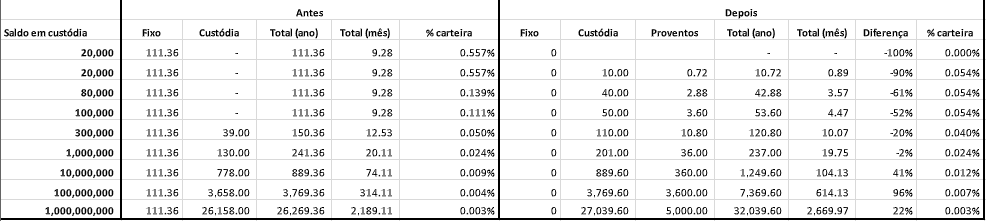

A título de exemplo, o investidor com saldo em conta de até R$ 100 mil e um dividend yield de 3% ao ano terá um impacto tarifário de 30 centavos por mês. Preparei uma planilha com meus cálculos envolvendo a tarifação anterior comparativamente à atual, que segue abaixo. A política anterior de preços implicava o dobro de cobrança sobre o investidor. Em termos práticos, o investidor está pagando menos no final do dia — não à toa, a própria B3 estimou um impacto negativo (está perdendo receita, porque está cobrando menos) de R$ 250 milhões em seus resultados diante da mudança. O investidor sai ganhando e, portanto, deveria apoiar a medida.

Investidores com menos de R$ 20 mil aplicados em renda variável — que hoje representam quase um milhão de pessoas — estarão isentos, o que não ocorre na política atual. E mesmo os que possuem taxas variáveis serão cobrados menos pela B3 junto a seu custodiante.

O processamento de eventos corporativos pela Central Depositária exige que a B3 realize um controle sobre a titularidade de cada ação e o valor devido a cada investidor, e o serviço representa o maior custo para o funcionamento da central depositária de uma Bolsa de Valores.

A nova política tarifária busca eliminar custos fixos, fomentando a entrada de novos investidores na Bolsa, associando os custos ao potencial de rentabilidade de cada investidor. O serviço de processamento de eventos corporativos é tipicamente tarifado por centrais depositárias em países como Estados Unidos (com a DTC, clearing do país), Austrália (ASX), Canadá (CDS), Alemanha (Clearstream), Dinamarca (VPS Secs), Espanha (Iberclear), Finlândia (Euroclear), Itália (Monte Titoli), Noruega (VPS), Suécia (Euroclear) e Suíça (SIX).

Uma das vantagens competitivas do capitalismo é que ele replica a natureza. Talvez por isso seja o único sistema viável. Seleciona naturalmente os mais adaptados. A B3 não fez isso porque é boazinha. Fez por necessidade de adaptação, pois os tempos são outros no mercado financeiro brasileiro. E são tempos bem melhores. Aproveite o café.

Existe vida após o massacre dos IPOs na bolsa? Confira as ações das novatas da B3 que podem ressurgir das cinzas

Enquanto boa parte das ações das novatas amarga perdas pesadas, gestores e analistas avaliam que é possível separar o joio do trigo e encontrar ativos de qualidade por um preço baixo; confira as principais apostas

B3 lança programa de formação em tecnologia para mulheres; veja como se inscrever

A instituição financeira oferece 50 vagas, com possibilidade de contratação no final dos cursos; as inscrições vão até 2 de agosto

Bradesco abre inscrições para o programa de estágio; confira outras vagas com bolsas-auxílio de até R$ 7 mil

Além do banco, Getnet e B3 também abriram inscrições para os programas de estágio; a maioria dos processos seletivos aceitam inscrições até o final de julho

Itaú BBA rebaixa recomendação para B3 (B3SA3) e escolhe a ação de banco favorita para comprar

A dona da bolsa brasileira deve encarar um período de baixa lucratividade, por isso teve a indicação reduzida para neutra e preço-alvo fixado em R$ 13

Oportunidade de lucros de aproximadamente 5% em swing trade com a B3 (B3SA3); confira a recomendação

Identifiquei uma oportunidade de swing trade – compra dos papéis da B3 (B3SA3). Veja a análise

New York, New York! Inter (BIDI11) se despede da B3 hoje rumo à Nasdaq; confira como estão as units no último dia de negociação

A conversão para a bolsa norte-americana deve acontecer na segunda-feira (20), para que as ações sejam listadas e comecem a ser negociadas nos EUA a partir do dia 23 de junho

A B3 (B3SA3) vai ganhar uma rival? CVM abre brecha para competição entre as bolsas; entenda

Após longa discussão, CVM atualizou regulação sobre o funcionamento das bolsas e abre brecha para concorrência com a B3

XP (XPBR31), PagSeguro (PAGS34), Stone (STOC31) ou B3 (B3SA3)? Saiba qual a ação preferida do UBS no setor — e por quê

Todas elas sentem os efeitos das altas taxas de juros no Brasil — o que deve aumentar a inércia entre os investidores tradicionais de varejo —, mas uma se sobressai entre as demais

Estágio: C6 Bank, Basf e XP encerram inscrições nesta semana; confira vagas com bolsas-auxílio de até R$ 2 mil

As empresas oferecem também benefícios como vale-refeição e assistência médica; algumas vagas estão com inscrições abertas até junho

Vivo, Via e B3 abrem mais de 400 vagas para mulheres e PCDs; veja como se inscrever

No formato híbrido, presencial e home office, as vagas da Via, Vivo e B3 são voltadas para as áreas operacionais e corporativas

B3 (B3SA3) volta a corrigir erro nos dados e revela que 2021 terminou com fluxo estrangeiro negativo após R$ 77,9 bilhões em dinheiro gringo “sumirem” da conta

Vale lembrar que a entrada de capital estrangeiro ajuda na performance do mercado acionário e de câmbio. Por isso, a nova cifra não pinta um quadro positivo para o país

Getnet (GETT11) surpreende com intenção de cancelar registro na B3 e na Nasdaq sete meses após a estreia; veja quanto a empresa pagará por ação

A empresa não revelou os motivos por trás da retirada, mas uma breve análise do contexto macroeconômico e setorial pode fornecer várias pistas

Além da bolsa: B3 lança fundo de R$ 600 milhões para investir em startups

O fundo independente da B3, L4 Ventures Builder, vai investir em startups dos setores de energia, carbono e solução para fintechs

Lucro líquido da B3 (B3SA3) recua para R$ 1,2 bilhão no primeiro trimestre; confira os destaques financeiros da operadora da bolsa brasileira

O lucro societário, que é usado como referência para o pagamento de dividendos, apresentou queda maior e somou R$ 1,1 bilhão

Problemas para declarar o Imposto de Renda? Conheça 3 aplicativos que podem te ajudar

Conheça três ferramentas que agilizam o processo de declaração ou ajudam os investidores a calcular e recolher o IR

Ação da WEG (WEGE3) segue atrativa na bolsa e tem potencial de alta de quase 40%, diz XP

Queda do dólar pode afetar a WEG, mas expansão da energia solar no Brasil e mercado internacional se mostram favoráveis à empresa, segundo os analistas

Kora Saúde (KRSA3) anuncia programa de recompra de ações depois de queda de mais de 50% desde o IPO

Ideia do conselho de administração da empresa de hospitais que estreou na B3 em agosto é recomprar até 10% das ações em circulação até 11 de outubro de 2023

Fluxo secou? B3 corrige erro nos dados e R$ 27 bilhões em dinheiro estrangeiro “somem” da bolsa em 2022

A operadora da bolsa no país anunciou hoje que fará uma “revisão metodológica” dos dados sobre renda variável dos últimos três anos

Bolsa brasileira muda de horário na próxima segunda-feira com início do horário de verão dos EUA; confira

Mudança vai acontecer no dia 14 de março e serve para ajustar o horário do mercado local ao dos EUA

A Oi pediu e a B3 atendeu: OIBR3 vai poder continuar operando como ‘penny stock’ por mais algum tempo, mas não para sempre

Oi conseguiu junto à B3 um pouco mais de tempo para reverter a situação de penny stock sem ter que promover um agrupamento de ações

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP