Os melhores fundos imobiliários para investir em fevereiro, segundo 6 corretoras

A partir de fevereiro, passamos a publicar, mensalmente, os fundos imobiliários preferidos das corretoras, que selecionaram os melhores FII das suas carteiras recomendadas exclusivamente para os leitores Premium do Seu Dinheiro.

A partir deste mês de fevereiro, o Seu Dinheiro passa a publicar, mensalmente, os três fundos imobiliários preferidos das corretoras que divulgam carteiras recomendadas mensais desse tipo de ativo.

As carteiras das corretoras geralmente são compostas de cinco a dez fundos, mas pedimos para os analistas do segmento recomendarem os seus três preferidos exclusivamente para o Seu Dinheiro. Em razão disso, estamos oferecendo esta reportagem como conteúdo especial para os nossos leitores Premium, como você.

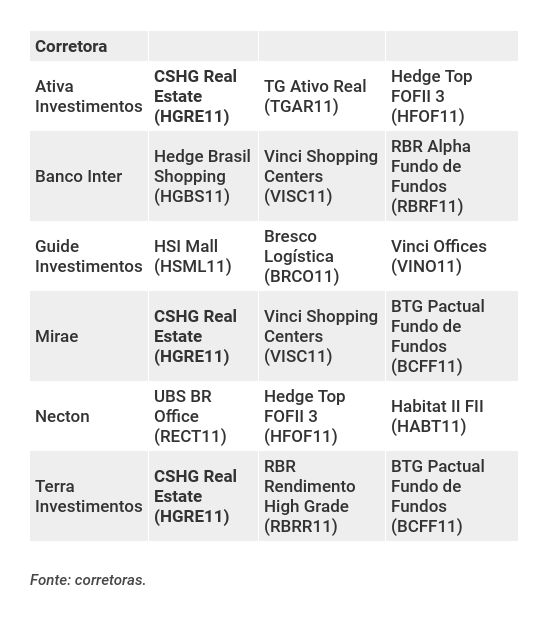

Em fevereiro, seis das corretoras com as quais entrei em contato toparam participar do nosso projeto: a Ativa Investimentos, o Banco Inter, a Guide Investimentos, a Mirae, a Necton e a Terra Investimentos.

O queridinho continua

O fundo de investimento imobiliário (FII) mais indicado de fevereiro foi o mesmo de janeiro, quando eu apenas fiz um apanhado geral das carteiras recomendadas completas de quatro corretoras: o CSHG Real Estate (HGRE11), um dos preferidos de três corretoras.

Outros três fundos tiveram duas indicações cada um: o Hedge Top FOFII 3 (HFOF11), o Vinci Shopping Centers (VISC11) e o BTG Pactual Fundo de Fundos (BCFF11).

Janeiro foi mês de realização de lucros

Os ativos de risco sofreram em janeiro, mês em que as tensões entre Estados Unidos e Irã e o surgimento de um novo tipo de coronavírus na China cobraram o seu preço dos mercados.

Leia Também

Também houve uma certa decepção no mercado local em relação a alguns dados econômicos brasileiros, que acenderam uma luz amarela em relação às perspectivas de recuperação da nossa economia.

Dos investimentos que acompanhamos aqui no Seu Dinheiro, os fundos imobiliários foram os que mais sofreram. O IFIX, índice desse mercado, caiu 3,76% em janeiro, primeira queda mensal em 17 meses.

Em relação aos FII, especificamente, havia ainda outro fator: espaço para realização de lucros, uma vez que esses ativos passaram por um tremendo rali em dezembro. Com todo o pessimismo do mercado no mês, janeiro foi o momento escolhido pelos investidores para embolsar os ganhos obtidos até então.

Os analistas das corretoras, entretanto, permanecem otimistas com o mercado de FII, que deve ser impulsionado pela recuperação econômica e é beneficiado pela Selic na mínima histórica.

Há expectativa em torno de novos lançamentos, abertura de novos FII na bolsa e redução na vacância dos fundos que investem em lajes corporativas, além de aumento nos preços dos aluguéis.

Os rendimentos distribuídos pelos fundos, isentos de IR para a pessoa física, ainda se mostram atrativos frente à taxa básica de juros, que acaba de ser cortada em mais 0,25 ponto percentual, caindo para 4,25% ao ano.

CSHG Real Estate (HGRE11)

O fundo mais indicado do mês passado, o CSHG Real Estate (HGRE11), viu recuo de 0,84% no período, mas continua no topo das indicações. Ele figurou entre os prediletos de três corretoras: Ativa, Mirae e Terra Investimentos. Ele também aparece na carteira recomendada geral do Banco Inter, embora não no seu top 3.

Já a Guide, que recomendou este fundo no mês passado, optou por retirá-lo da carteira em fevereiro, por entender que ele já atingiu seu preço-alvo e que é hora de os investidores que apostaram nele realizarem o lucro. Nos 12 meses terminados em 31 de janeiro, o HGRE11 valorizou cerca de 40%.

O CSHG Real Estate é um fundo de lajes corporativas focado na compra de imóveis para venda ou geração de renda com aluguéis. Tem mais de 20 imóveis na carteira, alugados para mais de 60 locatários, a maioria localizada na cidade de São Paulo. Há também imóveis nas cidades do Rio de Janeiro, Barueri (SP) e Porto Alegre.

O Banco Inter destaca que o fundo continua renovando a carteira, tendo realizado um novo investimento, a compra da Torre Martiniano. Embora a recente aquisição tenha elevado a vacância do fundo para 20%, a demanda aquecida na região central da capital paulista deve levar o fundo a fechar novos contratos em breve, acredita a analista Rafaela Vitória.

Já a Ativa destacou, na sua carteira recomendada de FII deste mês, justamente o segmento de lajes corporativas em São Paulo, que viu uma forte queda na vacância e aumento no preço dos aluguéis no final do ano passado.

Segundo a carteira assinada pelo analista Ilan Arbetman, os fundos imobiliários de lajes corporativas localizadas nas regiões de mais alto padrão de São Paulo vão se beneficiar do poder de negociação pendendo para o lado dos proprietários nas revisionais de contratos e novas locações, dada a demanda aquecida. “Especialistas de mercado preveem aumento entre 10% a 30% nos aluguéis cobrados na área”, diz.

A Ativa destaca, ainda, que o HGRE11, especificamente, tem uma carteira diversificada de imóveis de alto padrão e boa localização, com diversificação também de inquilinos - nenhum dos locatários representa mais do que 15% da receita total do fundo.

Vinci Shopping Centers (VISC11)

O fundo Vinci Shopping Centers (VISC11) apareceu nos top 3 da Mirae e do Banco Inter. No mês passado, o fundo teve uma queda de 2,13%.

O VISC11 é um fundo com mais de 100 mil cotistas que investe em shopping centers em diversas regiões do Brasil. Atualmente são 13 shoppings, localizados em cidades como Rio de Janeiro, Belo Horizonte, Salvador, Fortaleza e Curitiba.

O fundo acabou de concluir aquisição de participação no Shopping ABC em Santo André, na Grande São Paulo. O Banco Inter diz esperar um retorno de 5,5% ao ano com a distribuição de aluguéis pelo fundo, mas acredita que as futuras aquisições podem trazer um potencial de retorno ainda maior.

Hedge Top FOFII 3 (HFOF11)

O Hedge Top FOFII 3 (HFOF11) apareceu nos top 3 de Necton e Ativa. Ele também aparece na carteira geral do Banco Inter, embora não esteja na sua lista de destaques. Em janeiro, o fundo teve queda de 3,40%.

Trata-se de um fundo de fundos imobiliários, que investe tanto em FII listados em bolsa quanto fundos de oferta restrita, que não estão disponíveis para o investidor pessoa física. O HFOF11 investe 35% do patrimônio em fundos de lajes corporativas; 19% em fundos de shoppings e 17% em fundos de títulos de renda fixa ligados ao mercado imobiliário, como CRI e LCI.

As principais posições individuais do Hedge Top FOFII 3 são Hedge Logística (HLOG11), cm 9,8% da carteira; TB Office (TBOF11), com 9,7% da carteira; Green Towers (GTWR11), com 9,2% da carteira; e Hedge Brasil Shopping (HGBS11), com 7% da carteira.

Segundo o relatório da Necton, assinado pelo analista-chefe Glauco Legat, o HFOF11 deve apresentar distribuições de dividendos mais elevados nos próximos meses com a conclusão da aquisição do TBOF11 pelo Safra, o que deve gerar um bom ganho de capital pelo fundo.

“Acreditamos que o fundo esteja bem posicionado para capturar a melhora dos fundos de lajes corporativas e shoppings, e deve manter boa distribuição de dividendos por conta de ganhos de capital das posições do fundo”, diz Legat.

A Ativa destaca, ainda, a boa diversificação do fundo, não só de ativos, como também de estratégias (geração de renda e ganho de capital pela valorização dos ativos).

BTG Pactual Fundo de Fundos (BCFF11)

Outro fundo de fundos, o BCFF11 aparece nos top 3 de Mirae e Terra Investimentos. Apesar de não estar entre os destaques, também figura na carteira da Guide. No mês passado, o FII teve queda de 7,66%.

Os FII com maior participação na carteira são o BTG Pactual Shoppings (BPML11), com 9,3% de participação na carteira; BTG Pactual Crédito Imobiliário (BTCR11), com 8,4% da carteira; e BTG Pactual Fundo de CRI (FEXC11), com 6,6% de participação na carteira.

Nem a Mirae, nem a Terra fizeram comentários específicos sobre o fundo, mas a Terra lembra que o fundo está em processo de emissão primária de cotas, que permite aos investidores comprar cotas diretamente do fundo, em vez de adquiri-las em mercado secundário na bolsa.

Quem já era cotista do fundo tem direito de preferência, que pode ser exercido até 12 de fevereiro. O prazo de subscrição das sobras e do montante adicional vai de 14 a 18 de fevereiro.

Carteiras recomendadas completas das corretoras

Ibovespa faz história e chega aos 141 mil pontos pela primeira vez na esteira dos recordes em Nova York; dólar cai a R$ 5,4050

O Ibovespa acabou terminando o dia aos 140.927,86 pontos depois de renovar recorde durante a sessão

Banco do Brasil (BBAS3): enquanto apostas contra as ações crescem no mercado, agência de risco dá novo voto de confiança para o banco

A aposta da S&P Global Ratings é que, dadas as atividades comerciais diversificadas, o BB conseguirá manter o ritmo de lucratividade e a estabilidade do balanço patrimonial

Na contramão do Ibovespa, Petrobras (PETR4), Prio (PRIO3) e Brava (BRAV3) garantem ganhos no dia; saiba o que ajudou

A commodity está em alta desde o início da semana, impulsionado por tensões no Oriente Médio — mas não é só isso que ajuda no avanço das petroleiras

S&P 500 e Nasdaq renovam máximas históricas, mas um dado impede a bolsa de Nova York de disparar; Ibovespa e dólar caem

No mercado de câmbio, o dólar à vista continuou operando em queda e renovando mínimas depois de se manter no zero a zero na manhã desta quarta-feira (2)

Onde investir: as 4 ações favoritas para enfrentar turbulências e lucrar com a bolsa no 2º semestre — e outras 3 teses fora do radar do mercado

Com volatilidade e emoção previstas para a segunda metade do ano, os especialistas Gustavo Heilberg, da HIX Capital, Larissa Quaresma, da Empiricus Research, e Lucas Stella, da Santander Asset Management, revelam as apostas em ações na bolsa brasileira

Bresco Logística (BRCO11) diz adeus a mais um inquilino, cotas reagem em queda, mas nem tudo está perdido

O contrato entre o FII e a WestRock tinha sete anos de vigência, que venceria apenas em setembro de 2029

Gestora lança na B3 ETF que replica o Bloomberg US Billionaires e acompanha o desempenho das 50 principais empresas listadas nos EUA

Fundo de índice gerido pela Buena Vista Capital tem aplicação inicial de R$ 30 e taxa de administração de 0,55% ao ano

Ibovespa em 150 mil: os gatilhos para o principal índice da bolsa brasileira chegar a essa marca, segundo a XP

A corretora começa o segundo semestre com novos nomes em carteira; confira quem entrou e as maiores exposições

Ibovespa fecha primeiro semestre de 2025 com extremos: ações de educação e consumo sobem, saúde e energia caem

Entre os destaques positivos estão a Cogna (COGN3), o Assaí (ASAI3) e a Yduqs (YDUQ3); Já na outra ponta estão RaiaDrogasil (RADL3), PetroRecôncavo (BRAV3) e São Martinho (SMTO3)

XP Log (XPLG11) vai às compras e adiciona oito ativos logísticos na carteira por até R$ 1,54 bilhão; FIIs envolvidos disparam na B3

Após a operação, o XPLG11 passará a ter R$ 8 bilhões em ativos logísticos e industriais no Brasil

É hoje! Onde Investir no Segundo Semestre traz a visão de grandes nomes do mercado para a bolsa, dólar, dividendos e bitcoin; veja como participar

Organizado pelo Seu Dinheiro, o evento totalmente online e gratuito, traz grandes nomes do mercado para falar de ações, criptomoedas, FIIs, renda fixa, investimentos no exterior e outros temas que mexem com o seu bolso

“Não é liderança só pela liderança”: Rodrigo Abbud, sócio do Patria Investimentos, conta como a gestora atingiu R$ 28 bilhões em FIIs — e o que está no radar a partir de agora

Com uma estratégia de expansão traçada ainda em 2021, a gestora voltou a chamar a atenção do mercado ao adicionar a Genial Investimentos e a Vectis Gestão no portfólio

Nada de ouro ou renda fixa: Ibovespa foi o melhor investimento do primeiro semestre; confira os outros que completam o pódio

Os primeiros seis meses do ano foram marcados pelo retorno dos estrangeiros à bolsa brasileira — movimento que levou o Ibovespa a se valorizar 15,44% no período

Bolsas nas máximas e dólar na mínima: Ibovespa consegue romper os 139 mil pontos e S&P 500 renova recorde

A esperança de que novos acordos comerciais com os EUA sejam fechados nos próximos dias ajudou a impulsionar os ganhos na última sessão do mês de junho e do semestre

É possível investir nas ações do Banco do Brasil (BBAS3) sem correr tanto risco de perdas estrondosas, diz CIO da Empiricus

Apesar das recomendações de cautela, muitos investidores se veem tentados a investir nas ações BBAS3 — e o especialista explica uma forma de capturar o potencial de alta das ações com menos riscos

Reviravolta na bolsa? S&P 500 e Nasdaq batem recorde patrocinado pela China, mas Ibovespa não pega carona; dólar cai a R$ 5,4829

O governo dos EUA indicou que fechou acordos com a China e outros países — um sinal de que a guerra comercial de Trump pode estar chegando ao fim. Por aqui, as preocupações fiscais ditaram o ritmo das negociações.

Nubank (ROXO34) reconquista o otimismo do BTG Pactual, mas analistas alertam: não há almoço grátis

Após um período de incertezas, BTG Pactual vê sinais de recuperação no Nubank. O que isso significa para as ações do banco digital?

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP