O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O Ibovespa saiu do nível dos 100 mil pontos e encerrou o mês perto dos 70 mil, fortemente impactado pela crise do coronavírus e pela guerra de preços do petróleo. O dólar disparou e foi a R$ 5,19, renovando mais recordes nominais

Como era a vida em 28 de fevereiro? Bem, o Carnaval ainda estava fresco na memória, as eleições nos EUA geravam tensão nas redes sociais, o Ibovespa marcava 104.171,57 pontos e o coronavírus começava a se espalhar pela Itália — o que desencadeou uma correção nas bolsas globais, mas sem tirar o sono dos investidores.

Um mês depois, o Carnaval é apenas uma lembrança distante, as eleições americanas sumiram do noticiário e o Ibovespa despencou numa velocidade vertiginosa: fechou o pregão desta terça-feira (31) em queda de 2,17%, aos 73.019,76 pontos. No mês, o índice acumulou incríveis 29,9% de baixa — o pior desempenho mensal desde agosto de 1998, quando caiu 39,55%.

Quanto ao coronavírus, os casos que se concentravam na China e na Itália se espalharam pelo mundo: mais de 800 mil pessoas já foram diagnosticadas com a doença, das quais 41 mil morreram; no Brasil, já são 5.717 pessoas infectadas, com 201 óbitos.

Trata-se de uma mudança de cenário poucas vezes vista na história, e eu não me refiro apenas aos mercados financeiros. Em um mês, o mundo precisou se adaptar a uma nova rotina, com isolamento social e uma paralisação quase completa das atividades econômicas.

E, com a roda da economia travada por fatores externos, a percepção de solidez das empresas desmoronou como um castelo de cartas. Sem ter qualquer visibilidade quanto ao futuro, os investidores passaram a vender ações em massa, causando um frenesi nas bolsas globais.

Basta ver a evolução do Ibovespa ao longo do mês para ter uma dimensão do estrago. No dia 6, o índice perdeu o nível dos 100 mil pontos e, no dia 9, ficou abaixo dos 90 mil. No dia 12, foi a vez de o patamar dos 80 mil ser perdido — no dia 18, a bolsa cedeu ainda mais e passou a marcar menos de 70 mil pontos.

Leia Também

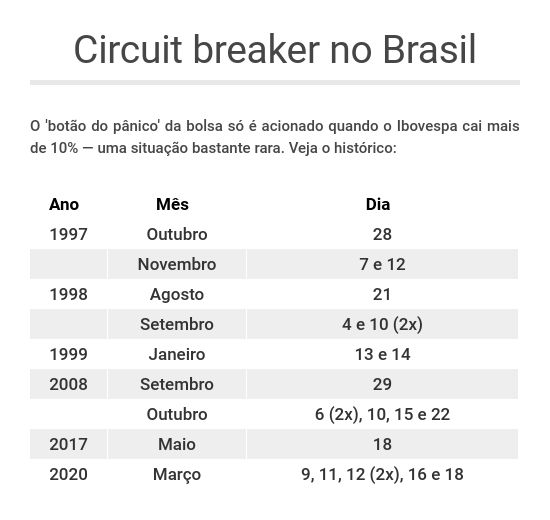

Nesse meio tempo, tivemos pregões turbulentos e com quedas acentuadas — tão volumosas que o chamado 'circuit breaker', mecanismo que interrompe as negociações quando o Ibovespa atinge os 10% de baixa, precisou ser acionado mais de uma vez ao longo de março.

Para ser mais preciso, o botão do pânico foi apertado seis vezes no mês — marca idêntica à vista em 2008, durante a crise financeira global.

O que explica todo esse pânico?

Bem, em primeiro lugar, é preciso lembrar que o Ibovespa e as bolsas globais estavam muito perto de suas máximas históricas, em meio ao otimismo quanto aos rumos da economia global e às taxas de juros cada vez mais baixas no mundo todo.

Tanto é que muitos analistas e investidores já se mostravam um pouco incomodados com o bull market, acreditando que os níveis de preço das ações estavam esticados demais — nesse cenário, um movimento de correção não seria de todo mal.

No entanto, não tivemos um simples ajuste de preços. Com o coronavírus avançando mais e mais pelo globo — e com países inteiros entrando em quarentena para tentar conter a dissipação da doença —, a economia global foi praticamente tirada da tomada.

Assim, as projeções de crescimento da atividade em 2020, antes pujantes, se esvaziaram: a maior parte das casas de análise agora trabalha com um cenário de retração econômica global neste ano — no Brasil, as estimativas já são de PIB negativo, até mesmo no boletim Focus.

Afinal, em meio ao caos provocado pela pandemia, a prioridade é garantir que pequenas e médias empresas não quebrem e que as pessoas tenham condições de atravessar o período de crise. A máquina pública global entrou num modo de sobrevivência.

Em meio ao turbilhão do coronavírus, ainda tivemos um segundo foco de incêndio: a guerra de preços do petróleo, com Arábia Saudita e Rússia disputando o controle da Organização dos Países Exportadores de Petróleo (Opep).

O embate entre sauditas e russos derrubou a cotação da commodity — o barril de petróleo, que chegou a superar os US$ 70 em 2019, agora está abaixo de US$ 25. Um cenário que aumentou ainda mais a tensão dos mercados globais e afetou especialmente as petroleiras, como a Petrobras.

A cautela também tomou conta do mercado de câmbio — e olha que o dólar à vista já vinha numa escalada bastante intensa desde o começo do ano. Sem saber os rumos da economia global, os investidores correram para a moeda americana, em busca de proteção.

Como resultado, o dólar à vista fechou a sessão de hoje em alta de 0,31%, a R$ 5,1966 — um novo recorde nominal de encerramento. Somente em março, a divisa acumulou valorização de 16,03%; no trimestre, o salto foi de 29,53%.

Em paralelo à escalada no dólar, também tivemos um movimento de baixa nas curvas de juros. Com as incertezas geradas pelo coronavírus e a perspectiva de retração econômica, o mercado passou a apostar em mais cortes na Selic, de modo a tentar estimular o nível de atividade.

E, de fato, a estratégia de afrouxamento monetário foi colocada em prática por diversos bancos centrais do mundo: nos Estados Unidos, o Federal Reserve promoveu dois cortes extraordinários nas taxas do país, levando-as para o nível de 0% a 0,25% ao ano — ao todo, a redução foi de 1,5 ponto.

Na Europa e na Ásia, diversas outras autoridades seguiram caminhos semelhantes, o que praticamente obrigou o Copom a ir na mesma direção, com um corte de 0,5 ponto na Selic, para 3,75% ao ano.

Por mais que o BC tenha se mostrado conservador no comunicado que acompanhava a decisão de juros, os investidores continuam firmes na aposta de mais reduções na Selic. Em primeiro lugar, a ata do Copom deixou a porta aberta para novas baixas; em segundo, a baixa pressão inflacionária, mesmo em meio à alta do dólar, abre espaço para mais quedas.

Nesse sentido, veja como ficaram os principais DIs nesta terça-feira:

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados