Bancos Centrais buscam proteção e compram 374 toneladas de ouro em 2019

Volume de ouro adquirido ao longo do primeiro semestre é o maior desde 2010. Segundo trimestre concentrou a compra de 224 toneladas. Demanda de investidores também foi alta

Escrevi outro dia sobre como um dos maiores investidores do mundo, Ray Dalio, da Bridgewater, enxergava o ouro como melhor opção de proteção e investimento dentro um novo cenário de juros baixos ou negativos e crescentes tensões sociais e políticas. E quem também está usando ouro como proteção e pelos mesmos motivos são os Bancos Centrais.

Levamento do Word Gold Council (WGC) mostrou que essas instituições compraram 374,1 toneladas de ouro no primeiro semestre, maior demanda desde que os BCs voltaram a comprar ouro em 2010. Esse movimento não é novidade, já que 2018 tinha encerrado com o maior volume de compras dos últimos 50 anos. Um onça (28,35 grama) de ouro em Nova York chegou a bater US$ 1,4 mil dólar no período.

Desse montante do semestre, 224,4 toneladas foram adquiridas ao longo do segundo trimestre, alta de 47% sobre igual período do ano passado. Não por acaso, um trimestre marcado por aumento nas tensões comerciais e geopolíticas, que levantaram dúvidas sobre a capacidade de crescimento da economia mundial.

Quem comprou?

Segundo a WGC, a demanda foi diversificada, com nove BCs comprando ouro ao longo do segundo trimestre. Mas o BC da Polônia foi destaque ao entesourar 100 toneladas no período. Para dar parâmetro, ao longo de todo o ano de 2018, o país tinha adquirido 25,7 toneladas. O presidente do BC polonês, Adam Glapiński, explicou que a compra foi “estratégia”, buscando resguardar o sistema financeiro do país.

Nas contas do WGC, essa compra da Polônia foi a maior já realizada desde novembro de 2009, quando a Índia comprou 200 toneladas do Fundo Monetário Internacional (FMI).

Com tal movimento, a Polônia desbancou a Rússia, que faz anos vem comprado ouro. No trimestre, o BC russo tomou mais 38,7 toneladas, elevando o total do ano a 94 toneladas. O estoque de ouro russo é de 2.207 toneladas, ou algo como 19% das reservas internacionais do país.

A China fez a compra de 74 toneladas ao longo do semestre. Também compraram ouro os BCs da Turquia (60,6 toneladas), Cazaquistão (24,9 toneladas), Índia (17,7 toneladas), Equador (10,6 toneladas), Colômbia (6,1 toneladas) e Quirguistão (2 toneladas).

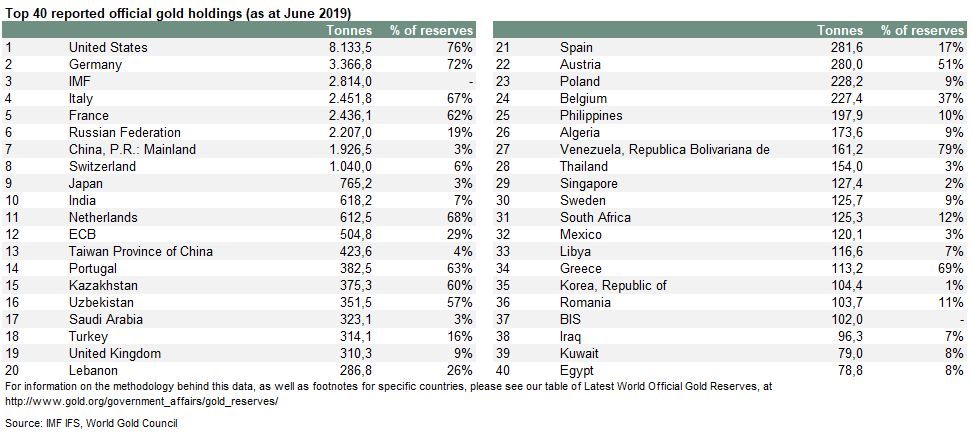

Ranking

O WGC também apresentou uma atualização das maiores reservas de ouro, considerando os países que reportam esses números. Estados Unidos são líderes isolados, com mais de 8 mil toneladas, que perfazem 76% de suas reservas.

O leitor deve estar se perguntando do Brasil e do nosso Banco Central (BC) no meio disso. Pelos últimos dados disponíveis, as reservas de ouro não correspondem a 1% das nossas reservas internacionais, de US$ 485 bilhões.

Ouro como investimento

Nas contas do WGC a demanda por ouro como investimento teve uma modesta alta de 1% no segundo trimestres em comparação com 2018. Mas uma olhada mais atenta mostra uma interessante divisão.

A demanda por ouro via fundos de índice (ETF) chegou a 67,2 toneladas, o dobro das 33,8 toneladas do segundo semestre do ano passado. O estoque subiu a 2.548 toneladas, maior dos últimos seis anos. Em termos financeiros, o estoque sob administração subiu a US$ 115,4 bilhões, maior desde abril de 2013.

O “furo” no grupo de investimentos veio principalmente da China, onde ouro em barras e moedas é tradição. No trimestre, a demanda por lá foi de 49,5 toneladas, queda de 30% em comparação com as 69,5 toneladas do segundo trimestre de 2018, e menor volume desde 2016.

A WGC fala em realização de lucros, depois que o ouro bateu, em junho, o maior preço em mais de seis anos no mercado chinês. Aceno do BC chinês de que manterá a estabilidade da moeda, também conteve a demanda por lá.

Campos Neto estragou a festa do mercado e mexeu com as apostas para a próxima reunião do Copom. Veja o que os investidores esperam para a Selic agora

Os investidores já se preparavam para celebrar o fim do ciclo de ajuste de alta da Selic, mas o presidente do Banco Central parece ter trazido o mercado de volta à realidade

Um dos maiores especialistas em inflação do país diz que não há motivos para o Banco Central elevar a taxa Selic em setembro; entenda

Heron do Carmo, economista e professor da FEA-USP, prevê que o IPCA registrará a terceira deflação consecutiva em setembro

O que acontece com as notas de libras com a imagem de Elizabeth II após a morte da rainha?

De acordo com o Banco da Inglaterra (BoE), as cédulas atuais de libras com a imagem de Elizabeth II seguirão tendo valor legal

Banco Central inicia trabalhos de laboratório do real digital; veja quando a criptomoeda brasileira deve estar disponível para uso

Essa etapa do processo visa identificar características fundamentais de uma infraestrutura para a moeda digital e deve durar quatro meses

Copia mas não faz igual: Por que o BC dos Estados Unidos quer lançar um “Pix americano” e atrelar sistema a uma criptomoeda

Apesar do rali do dia, o otimismo com as criptomoedas não deve se estender muito: o cenário macroeconômico continua ruim para o mercado

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC

Leia Também

-

Ouro a US$ 3 mil: por que o Citi enxerga disparada de 26% do metal precioso — e nem tudo tem a ver com as guerras

-

O milho que vale ouro: quebra de safra da África dá tração ao agronegócio brasileiro e pode mexer com gigantes como a BRF (BRFS3)

-

Compra de barras de ouro dispara em rede de supermercados nos EUA em meio à forte valorização do metal precioso

Mais lidas

-

1

Vale (VALE3) e a megafusão: CEO da mineradora brasileira encara rivais e diz se pode entrar na briga por ativos da Anglo American

-

2

Órfão das LCI e LCA? Banco indica 9 títulos isentos de imposto de renda que rendem mais que o CDI e o Tesouro IPCA+

-

3

Imposto de 25% para o aço importado: só acreditou quem não leu as letras miúdas