O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A história de Ray Dalio, que salvou a rede de fast-food de um problema e, de quebra, levou para casa sua galinha dos ovos de ouro

Quando o McDonald’s decidiu acrescentar nuggets em seu cardápio, deparou-se com um problema: as variações no custo do frango poderiam forçá-los a mexer com frequência nos preços do menu de toda a rede ou aceitar eventualmente uma margem menor.

O McDonald’s gostaria de proteger a operação, assim como fazia com o restante do cardápio, travando os custos por um período. Mas, infelizmente, não havia mercado futuro de frango e nenhum criador estava disposto a fechar um preço fixo para longos períodos com o nosso amigo Ronald, porque poderia ser pego de surpresa com a alta em seus próprios custos.

A resposta veio de Ray Dalio, à época um trader de commodities, moedas e crédito que prestava consultoria a empresas. Ele defendeu que o preço do frango era nada mais do que o preço do pintinho (que é barato) mais o do milho e o do farelo de soja.

As únicas variáveis que deveriam tirar o sono do produtor de frango que fechasse um contrato com o McDonald’s eram, portanto, os preços do milho e do farelo de soja. Dalio sugeriu combinar os dois em um contrato futuro sintético que iria proteger a exposição do produtor a flutuações de preço, permitindo a ele vender frango a um preço fixo à rede de lanchonetes.

Ou seja, mesmo que os preços dos dois insumos subissem, o criador ganharia a diferença no mercado financeiro, travando na largada sua margem.

E foi assim que os nuggets — minha refeição favorita no McDonald’s desde a tenra infância — foram parar em todos os cardápios do mundo em 1983. E ali nasciam também alguns dos fundamentos para a estratégia All Weather, gerida desde 1996 por Ray Dalio, hoje à frente da maior gestora de hedge funds do mundo, a Bridgewater.

Leia Também

Conto tudo isso para que você entenda a dimensão da revelação que vou fazer agora: um passarinho me contou que a HMC Itajubá está prestes a criar no Brasil a possibilidade de acesso ao famoso All Weather — no qual está investido o patrimônio do trust do próprio Ray Dalio.

A estratégia All Weather é o resultado de uma busca por uma alocação de ativos confiável, que pode ser carregada para o longo prazo. É o filhote da procura por uma estratégia facilmente replicável, já que deveria sobreviver ao próprio Ray Dalio. Afinal, o objetivo era alocar seu próprio trust, ou seja, o patrimônio que sua família vai herdar quando ele faltar.

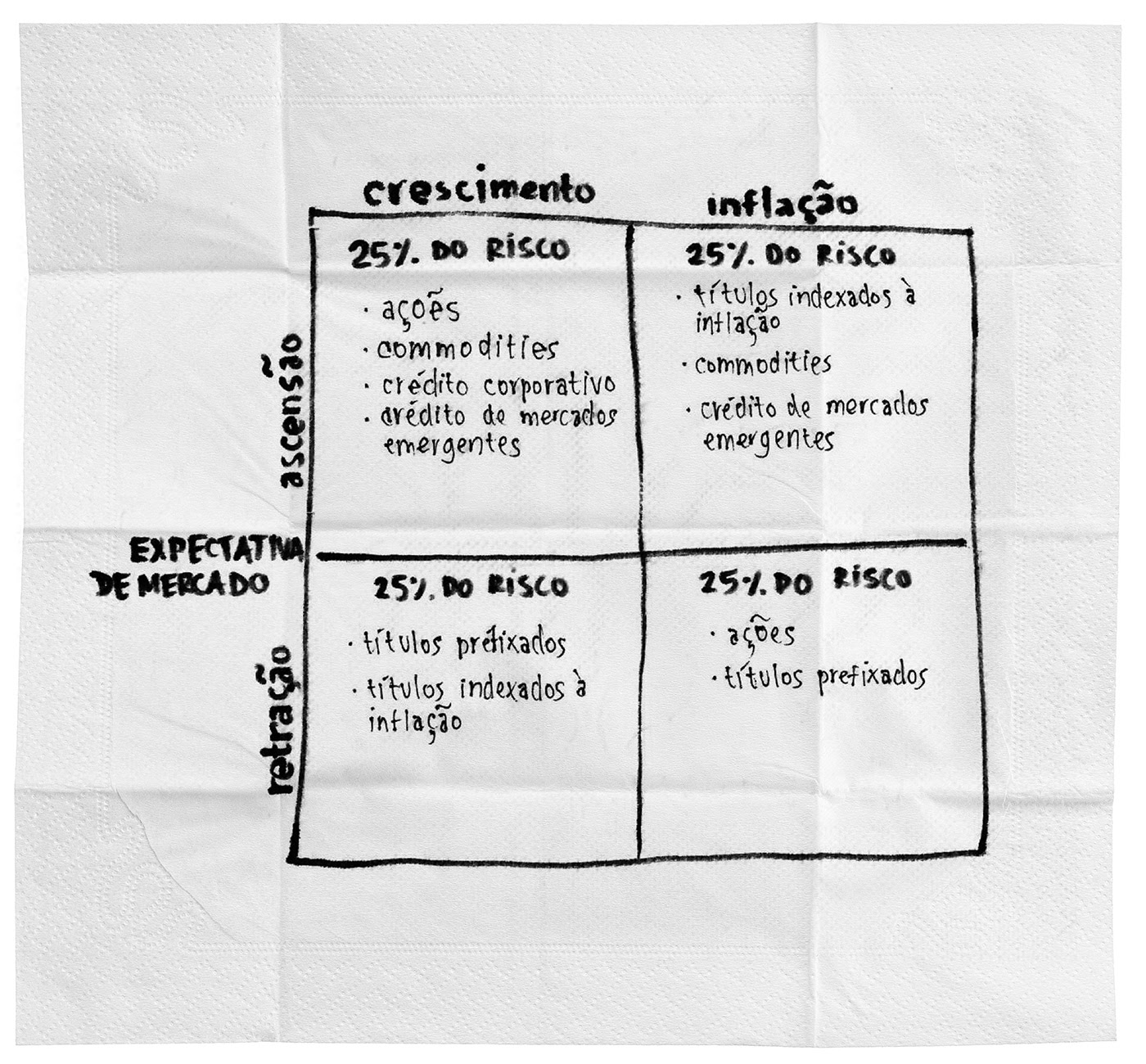

A equipe da Bridgewater diz, em um dos textos que descreve a estratégia, que ela pode ser esquematizada em um guardanapo de papel. Foi o que tentei fazer abaixo, com uma livre tradução para o idioma tupiniquim (na verdade, pedi ao colunista Nicholas Sacchi, cuja habilidade para caligrafia só não é maior do que o dom para escolher criptomoedas):

O princípio é simples: aceitamos que não sabemos o que o futuro nos reserva e, por isso, devemos dar pesos iguais para qualquer cenário e investir para ganhar com qualquer um deles. Por isso, o risco é dividido de forma igual no diagrama acima. E daí o nome do fundo: All Weather, ou seja, para todos os climas.

A ideia que viabilizou os nuggets do McDonald’s também está na alma do fundo: se qualquer ativo podia ser quebrado em diferentes componentes e, a seguir, somados para formar um todo com sentido, a equipe da Bridgewater entendeu que um portfólio também poderia.

Pelo que apuramos aqui, o retorno médio anualizado do All Weather é próximo a 9,3 por cento em dólar — o que pode não brilhar aos olhos de quem ainda não acordou para o mundo de juros de um dígito, mas é uma dádiva em moeda forte.

Não tenho mais detalhes por enquanto, mas o produto local que investirá no All Weather de Ray Dalio deve nascer acessível somente a investidores qualificados, ou seja, que declarem mais de 1 milhão de reais em investimentos financeiros.

É nesse formato que têm sido lançadas as estratégias globais no mercado brasileiro.

Lamento que um investidor de menor porte não possa dedicar ao menos uma pequena fatia de seu patrimônio a esse tipo de fundo. Eu, na verdade, acho muito mais arriscado deixar todo o patrimônio investido no Brasil.

E, cá entre nós, acho que as regras são um pouco incoerentes. O investidor de qualquer porte de patrimônio pode alocar em fundos recheados de BDRs (recibos de ações de empresas estrangeiras negociados na Bolsa brasileira); em fundos indexados atrelados ao S&P 500 (índice da Bolsa americana); e até em COEs (Certificados de Operações Estruturadas) que oferecem o retorno alavancado de fundos lá de fora.

Por que os fundos locais que investem ao menos 67 por cento em produtos no exterior e que, para serem oferecidos aqui, já se enquadram em um monte de regras locais, não podem ser oferecidos a qualquer um também?

Você deve ter lido por aí que o ministro da Economia, Paulo Guedes, planeja criar uma superagência juntando CVM, Susep e Previc. Do meu ponto de vista, uma padronização das regras para fundos de investimento, PGBLs, VGBLs e fundos de pensão facilitaria muito a vida.

Hoje as regras de cada regulador formam um grande quebra-cabeça. Investimento no exterior? Fundos oferecidos no varejo só podem 20 por cento, mas se for previdência aberta, apenas 10 por cento. Fundos de pensão? Até 10 por cento, desde que não respondam por mais de 15 por cento do patrimônio do fundo em que investem lá fora.

As regras também variam para alavancagem, fatia máxima investida em ações e outros infinitos temas.

Não é à toa que o mercado brasileiro é um dos maiores do mundo em número de fundos. Seria tão mais fácil pra todo mundo se o mesmo fundo pudesse ser acessado por FoFs dentro e fora da previdência aberta ou fechada...

Hoje nem se uma gestora cria um fundo adaptado às regras de fundos de pensão ele serve também necessariamente à previdência aberta, o que cria uma enorme ineficiência, já que cada produto novo parte de custos fixos altos.

Uma unificação das regras seria muito bem-vinda, mas, se não for pedir demais, gostaria que a referência fosse a CVM, mais flexível em seus limites.

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado