O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em cenário de juros baixos, taxas de administração altas comem boa parte da rentabilidade, sobretudo dos fundos que aceitam aplicações iniciais pequenas

Quanto mais a taxa básica de juros (Selic) cai, mais evidentes ficam as altas taxas cobradas pelos fundos de renda fixa no Brasil. E o custo maior recai justamente nas costas do pequeno investidor.

Um levantamento da fintech de investimentos Magnetis mostrou que os fundos de renda fixa com valores iniciais de investimento mais baixos cobram taxas de administração tão altas que seu retorno vem perdendo da poupança e da inflação.

A análise foi feita com base nos dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) do histórico de fundos de investimento no país.

Foram analisadas as taxas médias de administração dos fundos de renda fixa dos segmentos varejo e varejo alta renda de 2015 a 2019, além do retorno real (rendimento após descontada a inflação) dos últimos 12 meses. Todos os tipos de fundos de renda fixa foram incluídos na amostra, mesmo os de crédito privado e atrelados a índices.

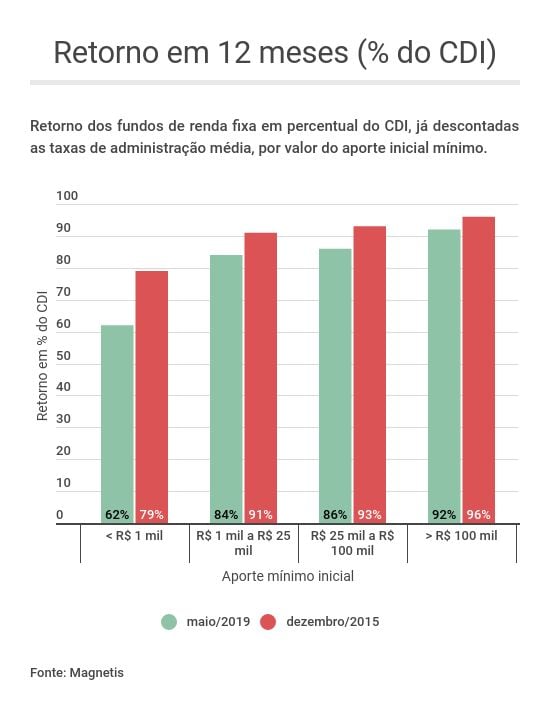

O estudo mostra que, quanto menor o valor de aporte mínimo inicial, maior a taxa de administração cobrada e, consequentemente, menor a rentabilidade.

Os pequenos investidores são os que mais sofrem. Nos fundos com valor de investimento mínimo inicial até R$ 1 mil, a taxa de administração média cobrada é de 2,42% ao ano.

Leia Também

Um absurdo num cenário de Selic a 6,50%, ainda mais considerando que mais da metade dos fundos analisados na pesquisa são passivos e ultraconservadores, investindo apenas em ativos atrelados à Selic e ao CDI e não demandando um grande trabalho de gestão.

Com isso, esses fundos tiveram um retorno médio de 62% do CDI nos 12 meses encerrados em maio, num cenário em que a poupança vem rendendo 70% da Selic. Lembrando que o CDI é uma taxa de juros que tende a andar colada na taxa básica.

Mas não foi só da caderneta de poupança que eles perderam. Na prática, o retorno médio de 62% do CDI no período resultou em um retorno real negativo de 0,71%, isto é, esses fundos perderam até para a inflação - coisa que não deve acontecer de jeito nenhum com os seus investimentos mais conservadores, voltados justamente para reserva de emergência e preservação de capital.

Fundos voltados para investidores com mais bala na agulha cobraram taxas mais baixas e tiveram retornos um pouco melhores, mas ainda assim longe do ideal.

Os fundos com aporte inicial mínimo entre R$ 1 mil e R$ 25 mil têm uma taxa de administração média de 1,03%, resultando num retorno de 84% do CDI nos últimos 12 meses. O retorno real foi positivo, mas baixinho: 0,69%.

Já os fundos com aporte inicial mínimo entre R$ 25 mil e R$ 100 mil cobram, em média, 0,90% ao ano e retornaram, nos últimos 12 meses, 86% do CDI, ou 0,82% acima da inflação.

Só os investidores mais abastados é que vêm obtendo ganhos mais aceitáveis, digamos, nos fundos de renda fixa.

Fundos que aceitam aportes iniciais mínimos de R$ 100 mil ou mais cobram, em média, 0,53% ao ano de taxa de administração, tendo retornado 92% do CDI nos últimos 12 meses, ou 1,18% acima da inflação.

Comparando a rentabilidade média dos fundos de renda fixa hoje com o cenário no final de 2015, quando a Selic estava em 14,25% ao ano, a perda de rentabilidade foi significativa, mesmo para quem investe mais.

Segundo o levantamento, a rentabilidade média para quem investia mil reais era de 79% do CDI no fim de 2015, sendo que hoje é de 62% do CDI. Já para quem investe acima de R$ 100 mil, o retorno caiu de 96% do CDI para 92% do CDI.

Os resultados do levantamento evidenciam a importância de fugir dos altos custos na renda fixa, especialmente a mais conservadora. Não é possível prever exatamente para onde vão os juros, nem a rentabilidade dos investimentos, mas podemos dispensar atenção especial aos custos, e cortá-los o máximo possível.

Hoje em dia, investidores de todos os portes conseguem aplicações de renda fixa mais rentáveis e com nível de risco similar à poupança, aos fundos e aos títulos dos grandes bancos. A chave está justamente e buscar aplicações com custos mais baixos.

Já existem por aí, por exemplo, fundos de renda fixa conservadora bem mais baratos e rentáveis que os fundos dos bancões, aceitando aportes iniciais mínimos da ordem das centenas de reais, acessíveis a literalmente qualquer investidor.

Em geral, esses fundos são oferecidos nas plataformas de investimento das corretoras e distribuidoras de valores, e são ideais para a reserva de emergência.

Afinal, é importante frisar que os dados da Anbima incluem todos os fundos do mercado destinados às pessoas físicas. Como a taxa de administração média é ponderada pelo patrimônio dos fundos, os fundos caros dos grandes bancos, onde se concentram a maior parte dos investidores e dois recursos, acabam puxando a média para cima.

Marcelo Romero, diretor de investimentos da Magnetis, acredita que é uma questão de tempo até que os bancões se adaptem à nova realidade de juros, pois cobrar taxas tão altas vai se tornar insustentável.

“Há uma tendência natural de que, em algum momento, os bancos reduzam suas taxas, como aconteceu na previdência privada. Não há como sustentar um custo que é tão alto em relação ao retorno, principalmente se a Selic cair mais”, diz.

Entre os fundos de renda fixa conservadora baratos que podemos encontrar fora dos bancões, destacam-se aqueles que investem apenas em títulos públicos atrelados à Selic, a aplicação mais conservadora da nossa economia, garantida pelo governo. Esses fundos têm retorno próximo a 100% do CDI e não cobram taxa alguma. Atualmente, o BTG Pactual Digital, a corretora Pi e a plataforma de investimentos Órama dispõem de fundos desse tipo.

Existem ainda fundos que investem em títulos públicos e alguma coisa de crédito privado de primeira linha, cobrando taxas de administração de até 0,3% ao ano.

Fora do universo dos fundos, o pequeno investidor tem ainda a opção da NuConta - conta de pagamentos do Nubank que investe todo o saldo automaticamente em títulos públicos e rende 100% do CDI, sem a cobrança de taxas - e do investimento no Tesouro Direto, cuja taxa de custódia obrigatória é de apenas 0,25% ao ano.

Quem quiser receber 100% do CDI sem taxas também tem a opção dos CDB dos bancos médios que têm liquidez diária para essa remuneração. Nesse caso, porém, há o risco da instituição financeira, mas também há a cobertura do Fundo Garantidor de Créditos (FGC), a mesma garantia da caderneta de poupança.

Todas essas opções têm o potencial de render mais que a poupança, a inflação e os fundos caros, mesmo com cobrança de imposto de renda sobre os rendimentos.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado