O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Após a crise de 1929, os Estados Unidos entrariam numa fase crítica: a Grande Depressão, um período de empobrecimento e altos níveis de desemprego. Neste episódio, detalhamos esse período turbulento da sociedade americana e contamos como os EUA conseguiram sair do buraco

O Almanaque Internacional do Cinema de 1936-1937 — um calhamaço de mais de 1.200 páginas que faz um raio-X fascinante da indústria cinematográfica nos anos 30 — traz um dado simbólico da sociedade americana naquela época: o montante gasto para a construção de novas salas de exibição de filmes nos EUA, ano a ano.

A série histórica começa em 1929, quando US$ 163,6 milhões foram investidos para essa finalidade. Mas, a partir daí, esse montante começou a cair num ritmo bastante intenso:

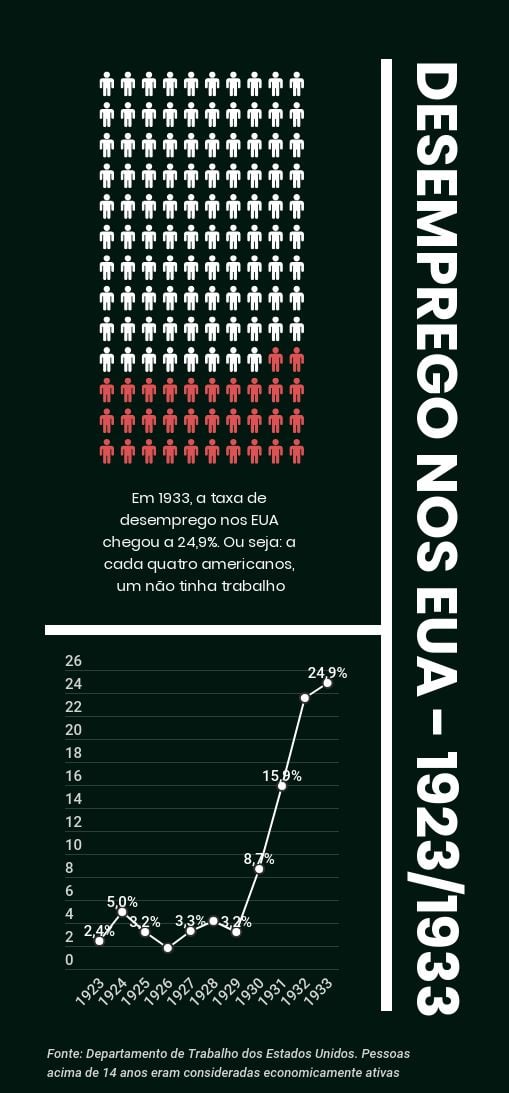

Essa queda vertiginosa é chocante, mas não surpreendente: afinal, num país em que uma a cada quatro pessoas está desempregada — caso dos EUA em 1933 —, ir ao cinema não é exatamente uma prioridade.

Essa contração da máquina de Hollywood é um reflexo de um problema muito maior que abalou a sociedade americana na primeira metade da década de 30. Desde a crise de 1929 e o crash da bolsa de Nova York, o país foi lançado numa profunda recessão, num estado letárgico que perduraria por anos.

A euforia dos anos 20 e a ideia de que todos seriam ricos deu lugar ao desemprego massivo, às falências e ao empobrecimento de grande parte da população. Os registros históricos de filas de pessoas famintas nos postos de distribuição de sopa são do início dos anos 30.

Nas palavras de Simão Silber, professor da Faculdade de Economia e Administração da USP com doutorado em Economics por Yale:

Leia Também

"A crise de 1929 foi a maior crise da economia moderna."

No primeiro episódio dessa série especial do Seu Dinheiro, nós debatemos as características dos anos 20 que levariam à crise — um sentimento de euforia gerado pelo forte crescimento econômico e ampla disponibilidade de crédito, associado à grande especulação no mercado financeiro.

No segundo capítulo, discutimos o crash da bolsa de Nova York em si: o esfarelamento dos preços das ações fez com que muitos investidores — tanto os profissionais quanto as pessoas comuns — perdessem quase todos os seus recursos, já que era comum a contração de dívidas para entrar no mercado acionário.

Se você ainda não leu os capítulos iniciais, recomendo que você acesse nossa página especial sobre a crise de 1929. Lá, você encontrará todo o material produzido pelo Seu Dinheiro a respeito desse acontecimento: infográficos, textos e muitos outros conteúdos, que serão disponibilizados ao longo dos dias.

No texto de hoje, falaremos sobre os desdobramentos da crise de 29: explosão do desemprego, queda drástica no PIB e a perda total de confiança em Wall Street — o que levou o antes imponente índice Dow Jones ao ostracismo.

A economia americana viveu dias de glória nos anos 20: o PIB do país acumulou um crescimento de cerca de 20% naquela década, e a taxa de desemprego permanecia abaixo de 5% desde 1923 — em 1926, chegou a ínfimos 1,6%.

Em 1929, contudo, essa situação começaria a mudar radicalmente: o crash da bolsa de Nova York levaria inúmeras pessoas à bancarrota, faria a inadimplência bancária disparar e provocaria uma enorme contração nas concessões de crédito — um efeito dominó que derrubou a atividade econômica dos EUA como um todo.

"A falta de crédito aprofundou a queda na produção, e essa contração levou ao aumento no desemprego", diz Fernando de Holanda Barbosa, professor da Escola Brasileira de Economia e Finanças da Fundação Getulio Vargas (FGV-EPGE).

Rapidamente, o PIB dos Estados Unidos entrou numa trajetória de baixa, caindo a níveis inferiores aos vistos no início da década de 1920:

"A crise de 1929 causa uma distorção na alocação dos recursos, muita gente quebrou", diz Vinícius Müller, doutor em história econômica e professor do Insper. "Portanto, há uma tendência menor de investimento e aumento do desemprego".

Essa tendência piorou ainda mais por causa das políticas monetárias adotadas pelo Federal Reserve — o banco central americano — após o crash da bolsa de Nova York. E, novamente, a visão conservadora de que qualquer tipo de intervenção do governo na economia era negativa ajudou a potencializar os problemas.

Para frear a especulação no mercado financeiro, o Fed optou por reduzir a disponibilidade de crédito, acreditando que, desta forma, conseguiria frear esse movimento e estabilizaria novamente a economia. Mas, como destaca Silber, da USP, essa postura acabou provocando uma falência em massa no sistema bancário, o que fortaleceu a crise. Ouça o áudio abaixo com um trecho da entrevista:

Em paralelo à queda do PIB, ocorreu também o disparo das taxas de desemprego. Os níveis, que mantiveram-se controlados durante a década de 20, começaram a galopar, rapidamente ultrapassando a barreira dos 10% — e indo além, muito além:

O colapso da economia americana logo se espalharia para o mundo todo. Vale lembrar que, enquanto os EUA floresciam na década de 20, grande parte da Europa passava por um processo de reconstrução — a Primeira Guerra Mundial, terminada em 1918, foi travada quase que exclusivamente no território europeu.

Assim, coube aos americanos assumir o papel de protagonistas econômicos no pós-guerra. E, como destaca Müller, do Insper, os EUA exerceram uma função importante para a recuperação de algumas economias da Europa, especialmente a Alemanha, através de pesados investimentos no restabelecimento da indústria local.

"Isso significa dizer que, quando vem a crise americana, muito dinheiro deixa de entrar na Europa. E, com a ausência desses recursos, a crise também vai para lá", afirma Müller. "Então, a crise europeia, que abriu um campo fértil para o crescimento do nazismo na Alemanha, tem a ver com a crise econômica dos EUA".

Além disso, o professor do Insper ainda ressalta que, em termos políticos, os Estados Unidos não desempenharam o mesmo papel de liderança, mantendo um certo isolamento diplomático em relação ao velho continente. A combinação entre esse hiato de poder e a saída de recursos da Europa seria decisiva para o estouro da Segunda Guerra.

Em 1930, o partido nazista conseguiria 6 milhões de votos, conquistando a segunda maior bancada do Parlamento alemão; em 33, Adolf Hitler chegaria ao cargo de chanceler — em 34, ele se autodenominaria Führer. Em 38, a Alemanha invadiria a Áustria, dando início a escalada de tensões que culminaria no conflito global de 39 a 45.

Mas, antes de entrar em detalhes a respeito da Segunda Guerra Mundial, vamos voltar aos Estados Unidos. Após as dificuldades enfrentadas na primeira metade da década de 1930, a economia americana começou a reagir.

Em 1933, o democrata Franklin Roosevelt chega à Casa Branca, substituindo Herbert Hoover. E uma das primeiras medidas anunciadas pelo novo presidente foi o chamado New Deal, um pacote de estímulo à economia que incluía o desenvolvimento de obras públicas, reformas estruturais e programas de desenvolvimento.

O objetivo de Franklin era bastante claro: diminuir a taxa de desemprego e fazer a economia americana voltar a crescer, mesmo que às custas de um maior endividamento do governo. Uma postura oposta a da gestão anterior, e que se mostraria muito eficaz.

"Os Estados Unidos fizeram investimentos em hidrelétricas e criaram muitos empregos públicos. Essa recuperação ocorre até a 1939, quando a economia do país entra no modo 'de guerra' e fica extremamente aquecida", diz Barbosa, da FGV.

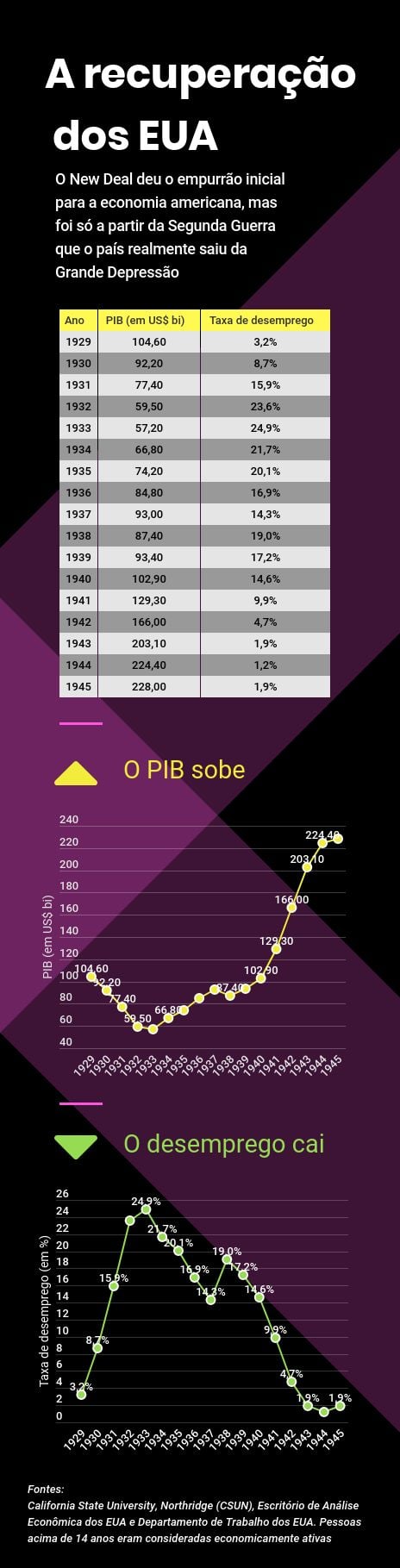

De fato, o New Deal foi bem sucedido na tarefa de frear o avanço do desemprego e promover uma retomada de tração econômica dos Estados Unidos. No entanto, o plano de Roosevelt, por si só, não fez o país voltar aos níveis de atividade vistos na década de 20.

A taxa de desemprego, que se aproximou dos 25% em 1933, teve um recuo importante e chegou a 14,3% em 1937. No mesmo ano, o PIB americano totalizou US$ 93 bilhões — números mais sólidos, mas ainda aquém dos vistos em 1929, quando o PIB chegou a US$ 104,6 bilhões e o nível de desocupação estava em 3,2%.

A recuperação definitiva da economia dos EUA viria apenas a partir de 1939, quando a tensão na Europa tornou-se insustentável. Mas, enquanto isso, a indústria cinematográfica também reagiu: segundo o Almanaque Internacional do Cinema, os investimentos em novas salas de exibição voltaram a subir a partir de 1934...

Pode parecer estranho à primeira vista, mas o estouro da Segunda Guerra Mundial foi o empurrão que faltava para que os Estados Unidos saíssem de vez da Grande Depressão. Ocorre que, com o conflito global do outro lado do Atlântico, a demanda pelos produtos industrializados americanos aumentou exponencialmente.

"O esforço dos EUA para reorganizar sua economia, voltando-se para a guerra, trouxe um estímulo produtivo muito grande. Aí sim, tivemos uma queda significativa do desemprego e uma retomada mais firme dos investimentos", diz Müller, do Insper. "O New Deal estancou a sangria, mas a resolução tem a ver com os acontecimentos posteriores".

E, de fato, é a partir de 1939 que a economia americana entra num ciclo intenso de recuperação. O PIB do país voltou a se expandir num ritmo elevado, e a taxa de desemprego diminuiu muito, ficando abaixo de 2% já em 1943.

Todo esse ciclo de expansão econômica nos anos 20, forte recessão nos primeiros anos da década de 30 e posterior recuperação com o New Deal e a Segunda Guerra geraram ensinamentos valiosos à sociedade americana e ao mundo como um todo.

É importante destacar que, por mais que o PIB dos EUA tenha voltado a se expandir na segunda metade dos anos 30 e o mercado de trabalho tenha se reaquecido, ainda levou muito tempo para que os americanos voltassem a confiar no mercado financeiro.

O Dow Jones, que chegou aos 381,17 pontos em 3 de setembro de 1929, continuaria rastejando por anos — o índice superaria essa marca apenas em 1954. O trauma foi grande, mas as lições foram aprendidas.

Em primeiro lugar, o governo americano criou uma série de órgãos para regular o mercado financeiro. A Securities and Exchange Commission (SEC), órgão semelhante à CVM do Brasil, foi criada após o crash das bolsas em 1929; em segundo, foi promulgada em 1933 a Lei Glass-Steagal, que instituiu a separação entre bancos comerciais e de investimento.

Mas também foi percebida uma mudança na mentalidade dos investidores. Se, na década de 20, era quase "antipatriótico" apostar na queda das ações, a crise de 1929 ensinou que operar vendido na bolsa — ou liquidar sua carteira em momentos turbulentos — é uma estratégia que pode render lucros importantes, ou, ao menos, evitar perdas volumosas.

Do ponto de vista de política monetária, o crash também serviu para fornecer aprendizados. Em 2008, por exemplo, a crise do subprime deixou as bolsas perto de uma nova derrocada. No entanto, ciente do que foi feito errado no passado, o Fed adotou a postura contrária: ofereceu crédito e não deixou que uma espiral de falências ocorresse.

Não esquecer para não repetir: esse é o grande legado da crise de 1929. Nesse sentido, estudar um evento ocorrido há 90 anos é mais importante que nunca, já que ter o domínio sobre o que aconteceu no passado é fundamental para evitar que os mesmos erros sejam cometidos no futuro.

Para mim, contar esse pedaço da História é mais que um dever jornalístico: é um compromisso com você, leitor do Seu Dinheiro.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro