Investidor gosta de liquidez e baixo risco. Pena que só conhece a Poupança

Pesquisa evidencia o longo caminho da educação financeira no país, pois 70% dos brasileiros deixam seu dinheiro em um dos piores tipos de investimento

Fazer sobrar algum no fim do mês é tarefa árdua e ninguém discorda disso. Agora, tratar mal o dinheiro é inaceitável. Todos conhecem a máxima “dinheiro não aceita desaforo”, mas parecem se esquecer disso quando o assunto é o próprio bolso.

Praticamente sete em cada dez poupadores/investidores destina seu suado dinheiro à caderneta de poupança. Isso mesmo, 69,3% dos brasileiros que conseguem ter uma sobra no orçamento deixam o dinheiro em uma das piores categorias possíveis de investimento.

Esse é o quadro mostrado por uma pesquisa feita pela Confederação Nacional de Dirigentes Lojistas (CNDL) e o Serviço de Proteção ao Crédito (SPC Brasil) em parceria com a Comissão de Valores Mobiliários (CVM).

Lendo o documento tive vontade de começar uma campanha: Para cada real depositado na poupança, um golfinho morre! Será que com esse impacto visual da morte de bichinhos fofos conseguiríamos alguma melhora?

Campanhas e brincadeiras à parte, o documento evidencia a urgência e o longo caminho que temos de percorrer em termos de educação financeira para toda a população, independentemente de classe social, escolaridade e idade, pois entre os mais jovem a poupança também é preferência entre 60,7%.

Seguindo na alocação dos recursos que sobram, 17% deixam o dinheiro na conta corrente, outros 17% guardam dinheiro em casa. 12% investem em fundos de previdência e o mesmo percentual em fundos de investimento. O Tesouro Direto é opção para apenas 9%, seguido pelo CDB, também com 9%. Imóveis, terrenos e lotes têm os mesmos 5% de preferência que a bolsa de valores. Percentual também destinado às LCIs e LCAs. Dólar fica com 4% e ouro 1%.

O que leva as pessoas a guardar dinheiro embaixo do colchão? Segundo a pesquisa, 60,8% dos consumidores que agem dessa forma alegam que podem utilizar os recursos no momento em que precisarem. Outros 28,9% acreditam que por ser pouco o valor, não valeria a pena colocá-lo no banco. E 18,7% pensam que é mais seguro.

Meu dinheiro aqui e agora

Essa preferência pela poupança conversa com outro dado da pesquisa. Na hora de escolher o tipo de investimento, 55% dos brasileiros que investem priorizam aplicações consideradas fáceis de resgatar e de baixo risco (52%).

Outros fatores citados por quem investe na poupança foram:

- a facilidade de compreensão (51%);

- não exigir tanta burocracia na hora de aplicar (50%);

- poder iniciar o investimento com aporte inicial baixo (38%);

- previsibilidade de retorno (38%);

- custos e taxas (37%).

- O Tesouro Direto e alguns fundos oferecem exatamente isso, mas apesar do crescimento nos últimos anos e das campanhas publicitárias pouca gente ainda sabe da existência dessas opções.

Seria a forma como o poupador (não) se informa?

Entre os brasileiros que investem suas reservas, a pesquisa mostra que 69,9% não têm o hábito buscar orientações que ajudem a tomar decisões sobre como investir. Apenas 30% têm o hábito de sempre buscar orientação sobre como e onde guardar seu dinheiro.

Desse grupo que não se informa, 69,6% escolhem as modalidades mais conhecidas de reserva financeira, enquanto 18,7% decidem sozinhos, com base na sua experiência e conhecimento e 9,6% delegam para terceiros. Percentual que aumenta para 22,2% na classe A/B.

“Por medo ou receio de agirem contra o que faz a maioria, muitos investidores escolhem a caderneta de poupança. Além disto, também pode atuar sobre estas pessoas o chamado ‘viés do status quo’ que pode provocar inércia e passividade, de maneira que muitos se prendem a escolhas tradicionais e pouco eficazes, ao invés de se informarem e buscarem melhores soluções de investimento”, diz o estudo.

Ou seria mesmo com quem ele se informa?

Entre os que que procuram orientação para decisões de como e onde investir, 53,4% consultam o gerente de banco. Percentual que aumenta para 74,1% entre os mais velhos e 70,7% na classe A/B.

Incentivos importam e apesar dos avanços, o modelo ainda vigente nos grandes bancos não prima pela oferta da melhor relação risco/retorno ao investidor. E estou sendo generoso, pois há casos que beiram a ilegalidade, como oferecer plano de previdência para um senhor de 80 anos (caso do meu avô) e operações compromissadas e planos de capitalização (vi isso acontecer com minha mãe e amigos).

Há um esforço das instituições tradicionais em informar melhor o correntista sobre produtos de investimento. E até iniciativas de redução de custo (o tal efeito XP). Mas a questão dos incentivos creio ainda precisa ser resolvida. Enquanto tiver a cultura de produto e meta, a inexperiência do cliente é a alegria do gerente.

A pesquisa, por outro lado, mostra a força da internet como fonte de informação. Os canais online foram citados por 44,6%, percentual que sobe a 63,1% entre os mais jovens. Os mais procurados são os sites especializados em educação financeira (50,7%), os sites de bancos (50,4%), os youtubers e influenciadores digitais (44,2%) e os sites de consultorias de investimentos e corretoras (29%).

Com se processa a escolha do investimento?

As justificativas para optar pela caderneta de poupança passam pela facilidade de sacar/ resgatar o dinheiro quando necessário (55,6%) e o fato de ser uma opção mais familiar (31,8%).

No caso da previdência privada, pesam a indicação do gerente do banco ou outros profissionais de investimento (49,7%) e a facilidade de sacar/resgatar o dinheiro quando necessário (19,2%).

A escolha dos fundos de investimento passa pela indicação do gerente do banco ou outros profissionais de investimento (51,6%) e pela possibilidade de poder ganhar mais ou ter alto retorno financeiro, mesmo correndo um pouco mais de risco (31,3%).

Para aqueles que decidem investir no Tesouro Direto, as justificativas envolvem a facilidade de sacar/resgatar o dinheiro quando necessário (40%) e a pesquisa feita em sites especializados ou sites de notícias na internet (35,5%).

Os investidores do CDB escolhem esta modalidade em virtude da indicação de profissionais (51,4%) e devido à facilidade de sacar o dinheiro quando necessário (28,7%).

Finalmente, quem opta pelo mercado de ações garante que a escolha se deve, principalmente, à possibilidade de ganhar mais, mesmo correndo riscos (55,2%) e à indicação de profissionais (28,9%).

Uma necessária mudança de costumes

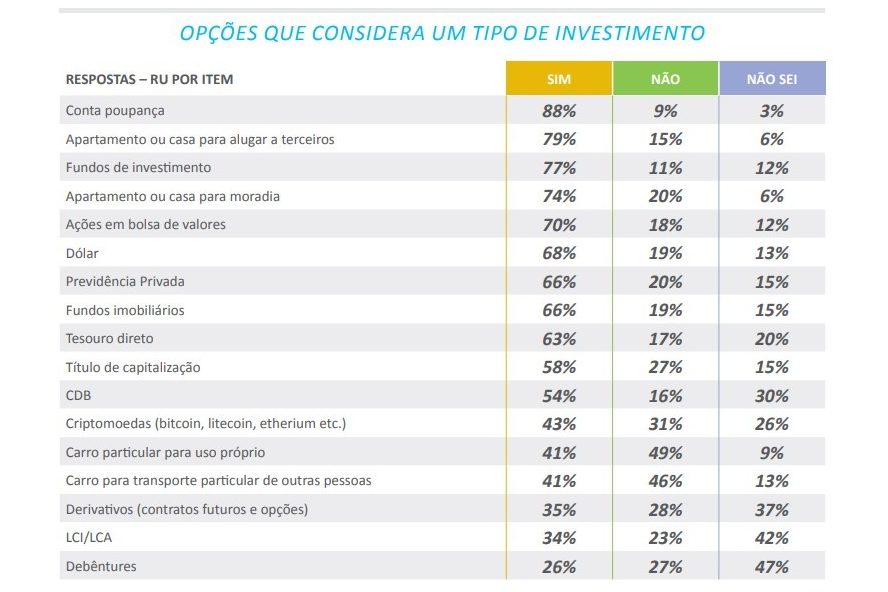

Além de se informar pouco ou não se informar, a pesquisa mostra que, 60% dos investidores fazem sempre o mesmo tipo de aplicação. E 24% costumam copiar investimentos que as outras pessoas fazem, sem verificar se é o mais indicador para sua situação. As aplicações mais rejeitadas são criptomoedas (33%) e debêntures (28%).

Para o superintendente de Proteção e Orientação aos Investidores (SOI) da CVM, José Alexandre Vasco, a escolha da melhor modalidade deve resultar de uma análise cuidadosa e informada do investidor.

“Novos ativos e promessas de alta rentabilidade atraem a atenção do investidor, mas é importante que seja analisado se o produto é adequado aos objetivos do cliente, se sua situação financeira é compatível com o investimento e, principalmente, se ele tem o conhecimento necessário para compreender os riscos envolvidos”, afirmou Vasco em comunicado.

Canais de investimento

Entre aqueles que possuem reserva financeira, 70% investem diretamente na agência bancária, 36,1% utilizam o computador (desktop) e 28% se valem de aplicativos de celular (38,3% entre os mais jovens).

A questão da renda

Dos pesquisados, apenas 37,6% informaram o valor de seus investimentos, sendo que 17,2% guardam até R$ 500, com destaque nas classes C, D e E (20,7%) e 8,1% até R$ 5 mil.

Em outra questão, seis de cada dez brasileiros com reservas financeira tiveram de dispor de seus recursos nos últimos três meses (fatia que aumenta para 69,2% na Classe C/D/E), sendo que 21,7% precisaram usar por causa de um imprevisto, 16,6% para pagar dívidas, 12,7% para realizar uma compra e 12,1% para conseguir fechar as contas do mês.

A pesquisa abrange 12 capitais das cinco regiões brasileiras: São Paulo, Rio de Janeiro, Belo Horizonte, Porto Alegre, Curitiba, Recife, Salvador, Fortaleza, Brasília, Goiânia, Manaus e Belém. Juntas, essas cidades somam aproximadamente 80% da população residente nas capitais. A amostra, de 680 casos, foi composta por pessoas com idade superior ou igual a 18 anos, de ambos os sexos e de todas as classes sociais. A margem de erro é de 3,8 pontos percentuais a uma margem de confiança de 95%.

Saques da caderneta de poupança chegam a R$ 12,7 bilhões em julho e já ultrapassam os R$ 63 bilhões no ano

Mês tem terceira maior captação líquida negativa do ano para a aplicação mais popular do país, que só teve captação positiva em maio

Virou poupança? Nubank só vai começar a pagar rendimento na NuConta após 30 dias; entenda

Mudança de rendimento da conta do Nubank deve começar no final de julho e será aplicada exclusivamente ao saldo dos novos depósitos

Não seja irracional a ponto de deixar o seu dinheiro na poupança: o investimento mais seguro do país rende o dobro e pode evitar que inflação ‘queime’ sua grana; entenda

O dragão da inflação está à solta e está fazendo o seu dinheiro de refém, conheça o investimento que tem o poder de proteger seu patrimônio e coloca a poupança ‘no chinelo’ quando o assunto é rentabilidade e segurança

Quanto rende o prêmio do BBB22? Confira como o vencedor pode investir R$ 1,5 milhão

Após 100 dias de reality, o ator Arthur Aguiar confirmou o favoritismo e levou o prêmio de R$ 1,5 milhão

PicPay e 99Pay: retorno de mais de 200% do CDI para qualquer valor acabou, mas remuneração pode ter aumentado; entenda

Contas de pagamento, como PicPay e 99Pay, já chegaram a pagar percentuais bem elevados do CDI sobre o saldo em conta, que foram sendo reduzidos com a alta da Selic; mas, em alguns casos, remuneração absoluta aumentou

Como ficam os seus investimentos em renda fixa com a Selic em 11,75%

Taxa básica de juros deve subir mais ao longo do ano. Veja como fica o retorno das aplicações conservadoras de renda fixa com a nova alta da Selic

Como declarar poupança e conta-corrente no imposto de renda

Achou que não precisava declarar caderneta de poupança só porque ela é isenta de IR? Achou errado!

CDB: como ganhar mais que a poupança de forma prática e com a mesma segurança

Entenda o que é e como funciona o CDB, investimento de renda fixa de baixo risco que costuma ficar mais interessante em épocas de juro alto

Eles também precisam ser declarados! Saiba quais são os rendimentos isentos e não tributáveis no imposto de renda

Entre os principais rendimentos isentos estão bolsas de estudo, lucros e dividendos de empresas, indenização por rescisão de contrato de trabalho, além de rendimentos de aplicações financeiras. Confira como declará-los no imposto de renda 2022

A rentabilidade da poupança melhorou um pouco mais – e você talvez não tenha percebido. Vale a pena voltar para a caderneta?

A Taxa Referencial (TR) saiu do zero pela primeira vez em quatro anos devido às altas recentes nos juros, incrementando o retorno da caderneta