O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Além da isenção para quem ganha até R$ 5 mil por mês, governo prevê redução de imposto para quem ganha entre R$ 5 mil e R$ 7 mil; já quem ganha acima de R$ 50 mil deve pagar mais

O presidente da República, Luiz Inácio Lula da Silva, assinou nesta terça-feira (18) o envio ao Congresso do projeto de lei que amplia a isenção do Imposto de Renda (IR) para quem recebe até R$ 5 mil por mês.

Esta foi uma das principais promessas de campanha de Lula na última eleição e seu anúncio foi antecipado pelo ministro da Fazenda, Fernando Haddad, no fim do ano passado, quando divulgou as medidas de cortes de gastos.

Caso a proposta trazida pelo PL seja aprovada, a partir de 2026, quem tiver rendimentos de até R$ 5 mil por mês não precisará mais pagar IR. Hoje, a faixa de isenção de imposto de renda é de até R$ 2.824 (incluindo o desconto simplificado de R$ 564,80), mas deve ser elevada para R$ 3.036 ainda neste ano (ampliando-se o desconto simplificado mensal para R$ 607,20).

Já quem ganha entre R$ 5 mil e R$ 7 mil mensais contará com um desconto parcial e acabará pagando menos IR do que paga atualmente.

Não se trata, no entanto, de uma correção da tabela progressiva do imposto de renda, a qual não é de fato atualizada desde 2015.

O governo propõe que as medidas sejam postas em prática por meio de um sistema de descontos na base de cálculo, de forma parecida com o que é foi feito para aumentar o limite de isenção em vigor hoje.

Leia Também

A isenção para quem ganha até R$ 5 mil por mês beneficiará mais 10 milhões de brasileiros. Somados aos 10 milhões que já são isentos hoje, no total seriam 20 milhões de brasileiros isentos de imposto de renda.

No total, considerando os contribuintes isentos e os que verão seu imposto devido diminuir com as medidas, serão mais de 90 milhões de pessoas.

Para compensar a perda de arrecadação com a novidade, o governo pretende (e precisa) compensar isso por meio da cobrança de uma alíquota mínima de imposto de renda de quem ganha mais de R$ 50 mil por mês (R$ 600 mil por ano), além da tributação em 10% da remessa de dividendos para o exterior a aqueles que moram no exterior.

A tributação mínima para os mais ricos deve atingir cerca de 141 mil pessoas, segundo a estimativa do governo, o que corresponde a 0,13% dos contribuintes do imposto de renda da pessoa física hoje no Brasil.

Além da compensação para a isenção de quem ganha até R$ 5 mil, a medida é justificada pelo fato de que hoje, entre os brasileiros que ganham mais de R$ 600 mil por ano, a alíquota efetiva média de IR é de apenas 2,54%. Com as novas medidas, ela subirá para 9%, estima o governo.

Essa tributação dos mais ricos também está prevista no PL assinado hoje, e exclui da base de cálculo certos tipos de rendimentos hoje isentos de imposto de renda — e que assim permanecerão, mesmo para quem tem renda elevada.

Assim, como ficaria a tributação de quem ganha mais de R$ 5 mil com as mudanças propostas pelo governo? Quanto IR pagarão aqueles que ganham entre R$ 5 mil e R$ 7 mil? Para quem ganha mais de R$ 7 mil, muda alguma coisa? E para os mais ricos, que podem ser mais tributados, o que muda?

Respondemos a essas perguntas a seguir, com base no que foi divulgado pelo governo sobre o PL hoje:

Hoje, têm isenção de imposto de renda aqueles contribuintes que têm renda bruta tributável de até dois salários mínimos, o que em 2025 equivale a R$ 3.036 por mês.

Para viabilizar isso, a Receita possibilita a aplicação de um desconto simplificado opcional de R$ 607,20, que se soma ao limite de isenção de R$ 2.428,80.

Um mecanismo semelhante será utilizado para assegurar a isenção total de IR para quem tem renda bruta tributável de até R$ 5 mil por mês. A ideia é aplicar um desconto variável para zerar o IR para quem ganha até esse limite, isto é, conceder um desconto de 100% no IR que seria devido.

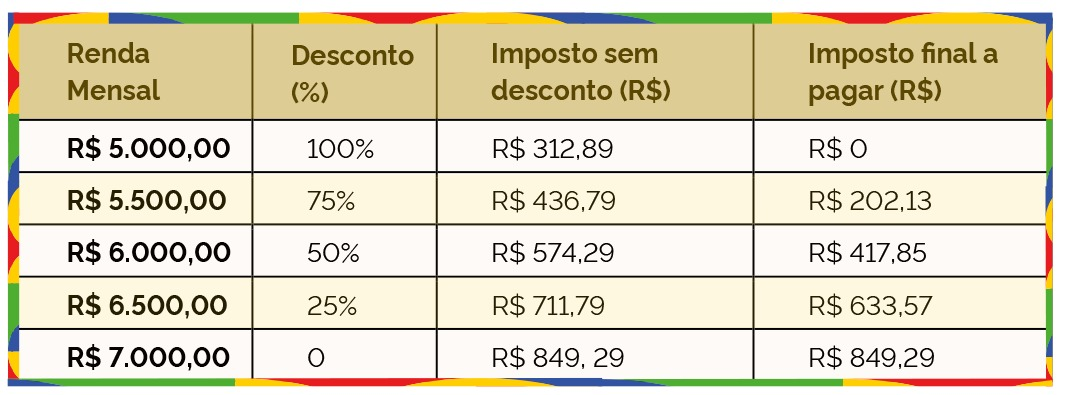

Seguindo a mesma lógica de desconto variável, quem tem renda bruta tributável entre R$ 5 mil e R$ 7 mil por mês pagará menos imposto de renda do que paga hoje.

Para essa faixa de renda haverá a aplicação de um desconto regressivo sobre o imposto de renda. Em outras palavras, quanto maior o rendimento do contribuinte, menor o desconto no IR, até se atingir um desconto de 0% (valor cheio do IR devido) para quem ganha R$ 7 mil.

Para quem ganha acima de R$ 7 mil, mas ainda menos de R$ 50 mil por mês, nada muda. A alíquota de IR e o imposto a pagar continuam os mesmos de hoje, pois a tabela progressiva continua a ser aplicada normalmente.

Alguns exemplos de como funcionará o novo sistema:

A tabela do IR não será alterada, nem as novas regras configuram uma atualização da tabela. As deduções que reduzem ou zeram o IR a pagar ocorrem após a aplicação da tabela progressiva, garantindo isenção de imposto de renda total até R$ 5 mil e parcial até R$ 7 mil. Assim, as alíquotas progressivas permanecem: 7,5%; 15%; 22,5% e 27,5%.

A tributação mínima para altas rendas, que servirá para compensar a isenção de imposto de renda para quem ganha menos, será progressiva e só começa a ser aplicada para rendimentos acima de R$ 50 mil por mês, isto é, R$ 600 mil por ano.

Para se calcular a alíquota mínima e se o contribuinte terá algum imposto a pagar para atingi-la, soma-se toda a renda recebida no ano, incluindo salários, aluguéis, dividendos e outros rendimentos, mesmo aqueles que forem isentos de imposto de renda.

São excluídos desta conta apenas ganho de capital não realizado dos investimentos, herança ou doação em adiantamento de legítima e rendimentos recebidos acumuladamente (RRA), que são rendimentos que o contribuinte já deveria ter recebido no passado, mas foram pagos de uma vez em atraso, geralmente após ação judicial.

Se a soma dos rendimentos for menor que R$ 600 mil, não há cobrança adicional de nenhuma maneira. Se ultrapassar este valor, o contribuinte fica sujeito a uma alíquota mínima de IR, progressiva de acordo com a sua renda anual até o limite de 10% para quem ganha R$ 1,2 milhão ou mais.

Para calcular o imposto devido pelo contribuinte, a alíquota mínima será aplicada sobre todos os rendimentos recebidos no ano, exceto os seguintes:

O imposto devido será, então, comparado ao imposto já pago pelo contribuinte ao longo do ano. Caso o IR pago tenha sido menor que o imposto devido pela aplicação da alíquota mínima, o contribuinte será obrigado a complementar o pagamento até atingir o mínimo. Caso tenha sido maior, não será preciso fazer nada.

Assim, grosso modo, um contribuinte que tenha tido uma renda anual de R$ 1,2 milhão e já tenha pago 8% de IR só precisará pagar mais 2% para atingir os 10% devidos. Caso este mesmo contribuinte tenha pago já 12% ao longo do ano, ele não precisará pagar mais nada, pois já passou do mínimo de 10%.

Lembrando que, nesses casos em que se ultrapassa a alíquota mínima, não ocorre restituição do valor pago a maior.

A alíquota mínima é calculada com base no valor recebido no ano que tenha excedido os R$ 600 mil que o contribuinte teve em rendimentos (excluídos ganhos de capital não realizados, herança e doações em adiantamento de legítima e RRA, conforme explicado no item anterior).

Porém, a aplicação da alíquota mínima recai sobre o valor total recebido no ano (exceto ganhos de capital não realizados, herança e doações em adiantamento de legítima, RRA, aposentadorias e pensões por doença grave, indenizações e rendimentos de poupança e títulos e valores mobiliários isentos de IR). Ou seja, a alíquota mínima não é aplicada apenas sobre o valor que excede R$ 600 mil.

A forma de calcular a alíquota mínima é a seguinte:

(rendimentos recebidos no ano - R$ 600 mil) / R$ 600 mil x 10%

Veja alguns exemplos na tabela:

| Renda anual | Cálculo da alíquota mínima | Alíquota mínima | Imposto a pagar |

|---|---|---|---|

| R$ 600 mil | 0/600.000 x 10% | 0% | Nada |

| R$ 750 mil | 150.000/600.000 x 10% | 2,5% | R$ 18.750 |

| R$ 900 mil | 300.000/600.000 x 10% | 5% | R$ 45 mil |

| R$ 1,05 milhão | 450.000/600.000 x 10% | 7,5% | R$ 78.750 |

| R$ 1,2 milhão | 600.000/600.000 x 10% | 10% | R$ 120 mil |

A intenção do governo com essas regras que atingem os mais ricos é tributar aqueles que derivam a maior parte da sua renda de dividendos pagos por ações e participações societárias em geral.

Assim, embora o cálculo da renda anual sujeita à alíquota mínima considere outros tipos de rendimentos, como salários e aluguéis recebidos, esses rendimentos já são tributados na fonte mensalmente pela tabela progressiva.

Assim, aqueles contribuintes que derivarem a maior parte dos seus rendimentos de um trabalho assalariado (com vínculo CLT) ou aluguéis recebidos como pessoa física não ficarão sujeitos à alíquota mínima ainda que recebam mais de R$ 600 mil por ano, uma vez que o imposto progressivo pago mensalmente já terá sido bem superior.

Da mesma forma, quem ganha mais de R$ 600 mil por ano, mas a maior parte dessa renda se refere a rendimentos de poupança ou títulos de renda fixa isentos, por exemplo, manterá a isenção sobre esses rendimentos, ainda que fique sujeito a uma alíquota mínima.

Mas alguém que receba mais de R$ 600 mil no ano principalmente em dividendos não só ficará sujeito a uma alíquota mínima como provavelmente o imposto pago ao longo do ano terá sido inferior a ela, uma vez que dividendos são isentos de IR.

Tanto é que o PL introduz também uma regra para quem recebe mais de R$ 50 mil em dividendos de uma mesma empresa em um único mês: este contribuinte terá necessariamente que pagar uma alíquota de imposto de renda de 10% sobre esses dividendos, recolhida na fonte, independentemente de qual seja a sua alíquota mínima anual.

Entretanto, o projeto prevê que a soma do IR recolhido sobre dividendos pela pessoa física com o IR (IRPJ + CSLL) da pessoa jurídica que os distribuiu não pode representar uma alíquota superior a 34%. Caso isso ocorra, o IR recolhido pela pessoa física contará com um redutor, de modo que o imposto total pago pela PF e pela PJ não ultrapasse o limite de 34%.

A proposta da isenção de IR para quem ganha até R$ 5 mil por mês implica uma renúncia fiscal de R$ 25,8 bilhões apenas em 2026, o que totaliza R$ 30,8 bilhões se somada a renúncia de R$ 5 bilhões referente à elevação do limite de isenção de IR para R$ 3.036 por mês em 2025.

Já a compensação por meio da aplicação de uma alíquota mínima sobre altas rendas é estimada em uma arrecadação de R$ 25,2 bilhões. A cobrança de IR sobre as remessas de dividendos ao exterior, por sua vez, deve somar R$ 8,9 bilhões nas contas do governo. Ou seja, no total, as compensações somariam R$ 34,1 bilhões.

De acordo com a equipe econômica, estados e municípios não perderão arrecadação com a nova isenção.

Em nota obtida pelo Broadcast (sistema de notícias em tempo real do Grupo Estado), os técnicos explicam que, apesar da redução na retenção de IR na fonte, "os entes federativos se beneficiarão do aumento da massa salarial recebida pelos trabalhadores e do consumo, ampliando a arrecadação de ICMS, ISS e IBS".

*Com informações do Estadão Conteúdo.

Matéria alterada em 19/03/2025 para correção da regra de cálculo da renda considerada para calcular a alíquota mínima e acréscimo de informações sobre a tributação de dividendos.

Novo aplicativo da Receita Federal permite consolidar resultados de 2025 e exige pagamento de imposto via DARF até o dia 30 de abril

Sorteio desta terça-feira pode fazer um ou muitos milionários, mas o caixa da Receita Federal também fica mais cheio a cada prêmio de loteria

Largado em uma caderneta de poupança, o prêmio estimado para o concurso 2979 da Mega-Sena renderia mais de R$ 1 milhão já no primeiro mês — mas essa está longe de ser a melhor opção de investimento na renda fixa.

Largado em uma caderneta de poupança, o prêmio estimado para o concurso 2978 da Mega-Sena renderia mais de R$ 970 mil já no primeiro mês — mas essa está longe de ser a melhor opção de investimento na renda fixa

IBS, CBS, imposto de renda, com tantos impostos, especialistas indicam em quais casos criar uma pessoa jurídica pode facilitar a vida do proprietário

Saiba que informes de rendimentos você deve esperar receber; documento é essencial para preencher declaração de imposto de renda e comprovar informações junto à Receita Federal

Largado em uma caderneta de poupança, o prêmio estimado para o concurso 2977 da Mega-Sena renderia mais de R$ 870 mil já no primeiro mês — mas essa está longe de ser a melhor opção de investimento na renda fixa

O proprietário de imóveis terá 2026 para se adaptar à cobrança de novos impostos sobre a renda do aluguel; confira tudo o que muda com o pagamento de CBS e IBS

Termina nesta sexta (27) o prazo para as empresas enviarem os informes de rendimentos para a declaração de IR 2026. Reunir a documentação é o primeiro passo para preenchê-la

Imposto adicional, nota fiscal eletrônica, redutor social e uma série de novas regras desafiam os proprietários de imóveis e valem já a partir de 2026

Documento serve como comprovação do recebimento de benefícios da Previdência Social em 2025

O volume total de investimentos dos brasileiros atingiu R$ 8,59 trilhões no ano passado, impulsionado pelo crescimento da alocação da alta renda

Quem se mudou do Brasil no ano passado tem até 27 de fevereiro para enviar documento que avisa a Receita Federal que contribuinte não é mais residente fiscal no país

Entenda quais informações devem de fato constar na declaração de imposto de renda e por que a Receita quer que você as declare

Feirão Serasa Limpa Nome, que segue até 1º de abril, ajuda consumidores a sair do vermelho

Com Master, will bank e Pleno na conta, o FGC enfrenta uma prova dura, mas tudo indica que a rede de proteção continua firme

Segundo o fundo garantidor, 160 mil clientes são elegíveis ao reembolso, que vai custar R$ 4,9 bilhões

Depois que o estrago está feito, o jeito é correr atrás para minimizar os danos e as perdas, confira como

Golpe da maquininha, do Pix, clonagem de cartão, as opções são diversas e é preciso estar atento para a festa não virar pesadelo

Bancos, planos de saúde, empregadores, INSS e outros tem até 27 de fevereiro para entregar os informes de rendimentos para a declaração do IRPF 2026