Foco em qualidade: um FII para quem está de olho nas compras

Tendo em vista o ótimo nível de geração de renda (com boa previsibilidade), aliado a um potencial razoável de valorização da cota, o fundo se encaixa perfeitamente no radar de quem está de olho em comprar fundos imobiliários neste momento mais delicado

Assim como em toda virada de semestre, divulgaremos amanhã (1) nossa tradicional Perspectivas com Gestores - FIIs na área do assinante da Empiricus.

Trata-se de um documento que traz as visões das principais casas do setor para os próximos 12 meses. Com quatro edições no histórico, nossa pesquisa vem se tornando um guia importante para quem acompanha o mercado de fundos imobiliários.

É claro que os leitores do Décimo Andar ganham um pequeno spoiler dos resultados.

Entre os principais, o grau de confiança dos gestores recuou para o território “otimista” no que diz respeito ao mercado imobiliário brasileiro para os próximos 12 meses. Apesar do sentimento ainda favorável, o indicador apresentou uma queda de mais da metade da pontuação em relação à última pesquisa.

Evidentemente, o contexto fiscal e monetário local tem relação direta com esta dinâmica. Com poucas mudanças no discurso sobre gastos pelo Executivo e uma conduta mais rigorosa da taxa de juros pelo Banco Central, continuamos com um cenário desafiador para os ativos de risco brasileiros.

Deste modo, o índice de Fundos Imobiliários (Ifix) registrou em junho a maior correção mensal de 2024 e os ganhos acumulados do ano foram quase zerados.

Leia Também

Felipe Miranda: Carta pela moderação (e cinco ações para comprar agora)

Para quem perdeu a hora, a 2ª chamada das debêntures da Petrobras, e o que mexe com os mercados hoje

- Receber aluguéis na conta sem ter imóveis é possível através dos fundos imobiliários: veja as 5 top picks no setor para comprar agora, segundo o analista Caio Araujo

MERCADO IMOBILIÁRIO (BRASIL)

O favorito entre os FIIs

Falando sobre setores, é impossível não mencionar o favoritismo para os fundos de crédito entre os gestores e participantes do mercado. O racional está alinhado a última edição desta coluna, na qual aprofundamos a questão da pertinência tática da alocação em FIIs de CRIs neste momento – não à toa, o desempenho da categoria em junho foi de aproximadamente +0,1% (excluindo os fundos high yield), em média.

Para o curto prazo, sigo com bons olhos para o segmento, que oferece um potencial de geração de renda interessante, aliado a um nível de risco mais apropriado para o cenário.

Na outra ponta, temos o agronegócio como setor menos convidativo para os gestores, com grau de otimismo de -0,48. A onda recente de eventos de crédito tem relação direta com este posicionamento.

Há luz no fim do túnel

Na minha visão, o radar de curto prazo permanece desafiador, com a continuidade dos problemas de liquidez dos players do setor. Porém, já se nota uma luz no fim do túnel no que diz respeito à estabilização das finanças dos produtores. Além disso, com a correção recente nas cotações dos fundos, existirá margem para encontrar oportunidades. A ver.

Para os fundos de tijolos tradicionais, o momento exige disciplina. O mês de junho configurou uma queda generalizada dos principais segmentos (escritórios, shoppings e logística) e, caso o ambiente macroeconômico não apresente mudanças, a pressão pode persistir.

Para quem está de olho nas compras, avaliar oportunidades em portfólios de alto padrão é a minha recomendação.

Nesta coluna, destaco o Bresco Logística. Trata-se um dos nossos fundos preferidos no setor logístico, tendo em vista o portfólio de qualidade, localização privilegiada e a gestão com bom track record. Com o recuo nas cotas desde a virada do ano, enxergamos uma nova janela de entrada no fundo.

- [Relatório gratuito] Veja 5 fundos imobiliários para comprar agora, segundo o analista Caio Araujo

Bresco Logística (BRCO11): para quem está de olho nas compras de FIIs

Gerido pela Bresco Investimentos, o BRCO11 tem como objetivo a obtenção de renda com a exploração comercial de empreendimentos imobiliários nos setores logístico e/ou industrial.

Listado desde 2019, o BRCO11 registrou alta expressiva de 37% em 2023, ficando entre os principais destaques entre os FIIs que compõem o Ifix. Nos últimos meses, juntamente com a deterioração do cenário local (o que impacta duramente a indústria de fundos imobiliários), enxergamos pressão nas suas cotas, que acumulam queda de quase 3,5% no ano.

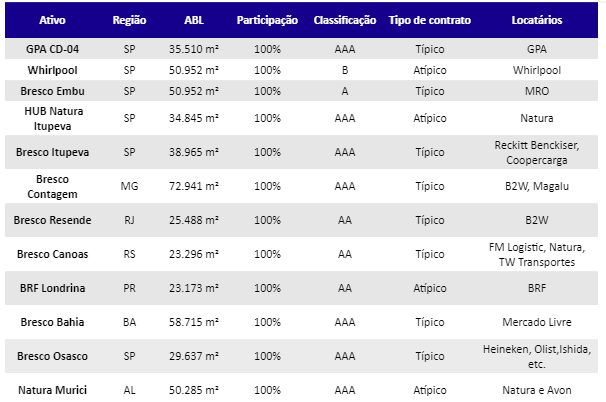

O portfólio é composto de 12 galpões logísticos distribuídos em seis estados (São Paulo, Minas Gerais, Rio de Janeiro, Rio Grande do Sul, Paraná, Bahia e Alagoas), totalizando uma área bruta locável (ABL) de 472 mil metros quadrados.

De cara, nota-se que o BRCO11 conta com um portfólio de alta qualidade, sendo este seu principal diferencial. Quase todos os ativos são classificados como A+, com exceção do imóvel locado para a Whirlpool, que possui classificação B pela Buildings – trata-se da sede da companhia em São Paulo, portanto, o empreendimento também possui um perfil administrativo.

Entre as movimentações recentes em seu portfólio, tivemos a conclusão da 5ª emissão de cotas do BRCO11, que resultou na captação de R$ 135 milhões. Na sequência, foram adquiridos dois ativos pelo fundo (Bresco Osasco e Natura Murici), ambos classificados como triple A e desenvolvidos pela própria Bresco.

Interpretamos que as novas aquisições possuem “fit” com a carteira imobiliária do FII e agregam valor ao case. É importante mencionar que as compras foram aprovadas pelos cotistas via assembleia, minimizando os efeitos de um eventual conflito de interesses.

Neste momento, tenho poucos pontos de atenção para a tese de investimento, mas vale acompanhar as movimentações dos locatários e a recuperação da operação no Bresco Canoas.

No modelo de fluxo de caixa descontado, chegamos a um valor justo de R$ 125 por cota, cerca de 10% acima do preço atual.

Em seu último pagamento, o BRCO11 distribuiu um valor de R$ 0,87 por cota, gerando um yield anualizado de 9,2% aos preços de hoje. O fundo ainda conta com um lucro caixa não distribuído de R$ 17,1 milhões, equivalente a cerca de R$ 1,08 por cota, o que dá maior previsibilidade para o seu nível de distribuição atual.

Apoiado pelo ganho de capital de transação recente, encontramos espaço para a manutenção do guidance de distribuição de R$ 0,87 por cota divulgado pela gestão, com possibilidade para elevação para um intervalo entre R$ 0,88 e R$ 0,90 por cota no próximo ano. Para os próximos 12 meses, estimamos dividend yield de 9,8%.

Tendo em vista o ótimo nível de geração de renda (com boa previsibilidade), aliado a um potencial razoável de valorização da cota, o fundo se encaixa perfeitamente no radar de quem está de olho em comprar fundos imobiliários neste momento mais delicado.

Um abraço,

Caio

Trump na sala de aula: Ibovespa reage a tarifas de 50% impostas pelos EUA ao Brasil

Tarifas de Trump como o Brasil vieram muito mais altas do que se esperava, pressionando ações, dólar e juros

Rodolfo Amstalden: Nem cinco minutos guardados

Se um corte justificado da Selic alimentar as chances de Lula ser reeleito, qual será o rumo da Bolsa brasileira?

Quando a esmola é demais: Ibovespa busca recuperação em meio a feriado e ameaças de Trump

Investidores também monitoram negociações sobre IOF e audiência com Galípolo na Câmara

Sem avalanche: Ibovespa repercute varejo e Galípolo depois de ceder à verborragia de Trump

Investidores seguem atentos a Donald Trump em meio às incertezas relacionadas à guerra comercial

Comércio global no escuro: o novo capítulo da novela tarifária de Trump

Estamos novamente às portas de mais um capítulo imprevisível da diplomacia de Trump, marcada por ameaças de última hora e recuos

Felipe Miranda: Troco um Van Gogh por uma small cap

Seria capaz de apostar que seu assessor de investimentos não ligou para oferecer uma carteira de small caps brasileiras neste momento. Há algo mais fora de moda do que elas agora? Olho para algumas dessas ações e tenho a impressão de estar diante de “Pomar com ciprestes”, em 1888.

Ontem, hoje, amanhã: Tensão com fim da trégua comercial dificulta busca por novos recordes no Ibovespa

Apetite por risco é desafiado pela aproximação do fim da trégua de Donald Trump em sua guerra comercial contra o mundo

Talvez fique repetitivo: Ibovespa mira novos recordes, mas feriado nos EUA drena liquidez dos mercados

O Ibovespa superou ontem, pela primeira vez na história, a marca dos 141 pontos; dólar está no nível mais baixo em pouco mais de um ano

A história não se repete, mas rima: a estratégia que deu certo no passado e tem grandes chances de trazer bons retornos — de novo

Mesmo com um endividamento controlado, a empresa em questão voltou a “passar o chapéu”, o que para nós é um sinal claro de que ela está de olho em novas aquisições. E a julgar pelo seu histórico, podemos dizer que isso tende a ser bastante positivo para os acionistas.

Ditados, superstições e preceitos da Rua

Aqueles que têm um modus operandi e se atêm a ele são vitoriosos. Por sua vez, os indecisos que ora obedecem a um critério, ora a outro, costumam ser alijados do mercado.

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

Wall Street fecha mais cedo hoje e nem abre amanhã, o que tende a drenar a liquidez nos mercados financeiros internacionais

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

Em vez de entrar em disputas metodológicas na edição de hoje, proponho um outro tipo de exercício imaginativo, mais útil para fins didáticos

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP