Analistas de 12 corretoras indicam os melhores fundos imobiliários (FIIs) para investir em novembro; confira os vencedores

Em um “esquenta” da temporada de festas, o bom humor se estende à maior parte do universo de FIIs, com três setores liderando as indicações do mercado

Os investidores parecem preparados para deixar as travessuras de Halloween para trás e dar início às celebrações de fim de ano na B3. Mesmo após um mês marcado pela aversão ao risco nos mercados devido aos juros elevados no mundo, o universo de fundos imobiliários (FIIs) segue chamando a atenção dos analistas em novembro.

Em um “esquenta” da temporada de festas, o bom humor se estende à maior parte do mercado de FIIs. Desse modo, não há apenas um setor que lidere o otimismo dos analistas, mas três: logística, escritórios e fundos de fundos.

Do lado dos galpões, os fundos imobiliários de logística dominam a preferência dos analistas da indústria em novembro. Presente entre os FIIs favoritos das carteiras recomendadas de cinco das 12 corretoras consultadas pelo Seu Dinheiro, o BTG Pactual Logística (BTLG11) é o fundo mais indicado para o mês.

Já o segundo lugar no pódio é dividido entre dois ativos. Com três recomendações cada, o VBI Prime Properties (PVBI11), FII de lajes corporativas, e o RBR Alpha Fundo de Fundos (RBRF11), levam a medalha de bronze no ranking de novembro.

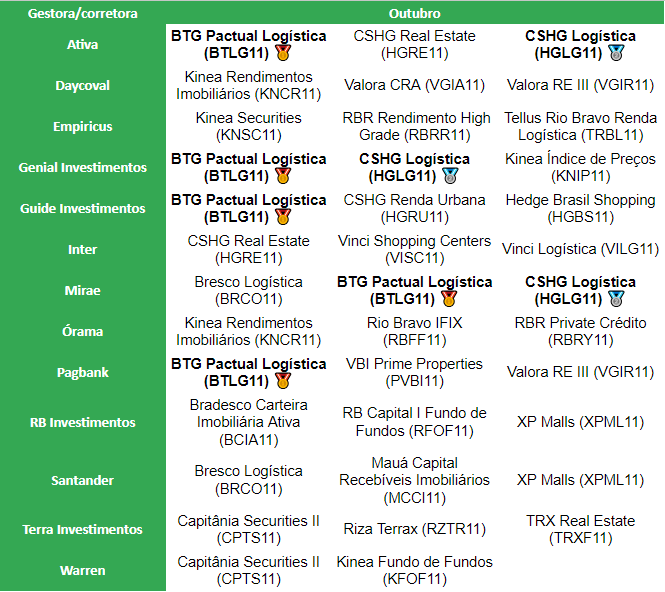

Confira todos os fundos imobiliários (FIIs) que formam o ‘top 3’ das corretoras em novembro:

*Entendendo o FII do Mês: Todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são suas apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 fundos imobiliários, os analistas indicam os seus três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

BTG Pactual Logística (BTLG11) — tricampeão entre os fundos imobiliários de logística

Detentor da medalha de ouro na lista mensal de fundos imobiliários favoritos das corretoras desde setembro, o BTG Pactual Logística (BTLG11) aparece na liderança do ranking pela terceira vez consecutiva neste mês.

Leia Também

Além do portfólio diversificado, um dos motivos para a preferência pelo FII é o caixa preparado para aproveitar a retomada do setor imobiliário com a redução das taxas de juros no Brasil.

“A gestão tem reciclado seu portfólio vendendo ativos menos aderentes a sua estratégia e focando em ativos próximos à cidade de São Paulo, com o valor recebido a dívida do fundo tem sido paga, reduzindo a despesa financeira e melhorando seu resultado”, disse a Genial Investimentos.

Vale relembrar que o BTLG11 captou milhões de reais em agosto com uma oferta de cotas. Devido à excessiva demanda dos investidores, a operação ultrapassou o objetivo inicial de levantar R$ 600 milhões e terminou a oferta com um montante de R$ 749,9 milhões.

Para os especialistas, a predominância da receita do fundo em São Paulo — principal centro de consumo do Brasil — também impulsiona o otimismo com o FII, uma vez que a região é conhecida pela baixa taxa de vacância e pelo maior valor de locação por metro quadrado (m²).

“Nossa recomendação se baseia na boa localização do portfólio e no desconto com que o fundo vem sendo negociado. Acreditamos que os movimentos de reciclagem do portfólio e redução do endividamento deverão destravar valor do fundo no curto prazo”, escreveu a Genial, em relatório.

Apesar de não ser o fundo imobiliário de logística mais descontado do mercado, o FII tem conseguido gerar renda para os cotistas de outras formas. De olho nos resultados, o BTG Pactual Logística registrou um dividend yield de 8,96% e pagou rendimentos de R$ 0,76 por cota no mês passado. Já na B3, o FII teve um retorno de 17,92% em 36 meses.

Mas, como retorno passado nem sempre é garantia de lucro futuro, os analistas da Santander Corretora projetam um yield de aproximadamente 9,4% para os próximos 12 meses.

FII VBI Prime Properties (PVBI11) — foco nas lajes corporativas

O mercado de lajes corporativas também é destaque no ranking dos fundos imobiliários mais indicados para novembro pelas corretoras consultadas pelo Seu Dinheiro.

Os holofotes para este mês ficam com o VBI Prime Properties (PVBI11), um dos cinco maiores FIIs do segmento.

Focado no mercado de alta renda, o FII investe em edifícios corporativos na cidade de São Paulo e conta com ativos em regiões premium do município. Atualmente, o portfólio é composto por três ativos prontos e um imóvel em construção (o Ed. Union Faria Lima).

“Acreditamos que a combinação de alta qualidade e boa localização dos ativos ao potencial representado pelo ativo em construção Union Faria Lima são características favoráveis do fundo”, destacam os analistas do PagBank.

“Gostamos do portfólio do FII por contar com ativos em regiões premium de São Paulo, onde se concentram os melhores preços de locação por m2 e as menores taxas de vacância”, ressalta a Santander Corretora.

Na visão da Santander Corretora, a experiência dos gestores aliada à gestão ativa do portfólio e localização dos imóveis sustentam a tese otimista para o FII. “Acreditamos que o VBI Prime Properties seja uma oportunidade interessante, dada que possui uma vacância de 4,6% (abaixo da cidade de São Paulo).”

Para os analistas do Santander, as regiões em que os imóveis estão localizados deverão contar com poucas entregas de novas áreas nos próximos anos, o que ajuda o PVBI11.

O fundo imobiliário entregou um dividend yield de 7,24% nos últimos 12 meses — e, para o próximo ano, o Santander projeta um retorno de 8,2% em 12 meses.

Na bolsa brasileira, o PVBI11 acumulou uma rentabilidade de 28,56% nos últimos 36 meses.

RBR Alpha Fundo de Fundos (RBRF11) — maior flexibilidade entre os FIIs

O RBR Alpha Fundo de Fundos (RBRF11) completa o pódio de fundos imobiliários mais recomendados pelos analistas para investir em novembro.

Focado na aquisição de cotas de outros FIIs e ativos financeiros com lastro imobiliário, o fundo chama atenção das corretoras pela estratégia flexível.

O RBRF11 garante maior liberdade ao gestor para que ele possa balancear o portfólio em momentos difíceis para a indústria.

“O RBR Alpha vem buscando gerar valor para o portfólio em diferentes alternativas, seja participando de ofertas públicas de FIIs de Tijolo e/ou realizando investimentos em fundos exclusivos”, avalia a Santander Corretora, em relatório.

Na visão dos analistas, a concentração do atual portfólio no segmento de Tijolo é positiva e apresenta a melhor possibilidade de ganho de capital.

Entre os pontos que sustentam a tese positiva para RBRF11, estão a carteira diversificada, composta por 19 FIIs e oito CRIs (certificados de recebíveis imobiliários) e a projeção de proventos robustos no futuro.

Isso porque o Santander projeta um dividend yield de aproximadamente 9,2% para os próximos 12 meses. Vale lembrar que o FII entregou um rendimento com proventos de 8,6% no último ano. No mercado secundário, o fundo acumula rentabilidade de 7,99% em 36 meses.

O pior está por vir? As ações que mais apanham com as tarifas de Trump ao Brasil — e as três sobreviventes no pós-mercado da B3

O Ibovespa futuro passou a cair mais de 2,5% assim que a taxa de 50% foi anunciada pelo presidente norte-americano, enquanto o dólar para agosto renovou máxima, subindo mais de 2%

A bolsa brasileira vai negociar ouro a partir deste mês; entenda como funcionará o novo contrato

A negociação começará em 21 de julho, sob o ticker GLD, e foi projetada para ser mais acessível, inspirada no modelo dos minicontratos de dólar

Ibovespa tropeça em Galípolo e na taxação de Trump ao Brasil e cai 1,31%; dólar sobe a R$ 5,5024

Além da sinalização do presidente do BC de que a Selic deve ficar alta por mais tempo do que o esperado, houve uma piora generalizada no mercado local depois que Trump mirou nos importados brasileiros

FII PATL11 dispara na bolsa e não está sozinho; saiba o que motiva o bom humor dos cotistas com fundos do Patria

Após encher o carrinho com novos ativos, o Patria está apostando na reorganização da casa e dois FIIs entram na mira

O Ibovespa está barato? Este gestor discorda e prevê um 2025 morno; conheça as 6 ações em que ele aposta na bolsa brasileira agora

Ao Seu Dinheiro, o gestor de ações da Neo Investimentos, Matheus Tarzia, revelou as perspectivas para a bolsa brasileira e abriu as principais apostas em ações

A bolsa perdeu o medo de Trump? O que explica o comportamento dos mercados na nova onda de tarifas do republicano

O presidente norte-americano vem anunciando uma série de tarifas contra uma dezena de países e setores, mas as bolsas ao redor do mundo não reagem como em abril, quando entraram em colapso; entenda por que isso está acontecendo agora

Fundo Verde, de Stuhlberger, volta a ter posição em ações do Brasil

Em carta mensal, a gestora revelou ganhos impulsionados por posições em euro, real, criptomoedas e crédito local, enquanto sofreu perdas com petróleo

Ibovespa em disparada: estrangeiros tiveram retorno de 34,5% em 2025, no melhor desempenho desde 2016

Parte relevante da valorização em dólares da bolsa brasileira no primeiro semestre está associada à desvalorização global da moeda norte-americana

Brasil, China e Rússia respondem a Trump; Ibovespa fecha em queda de 1,26% e dólar sobe a R$ 5,4778

Presidente norte-americano voltou a falar nesta segunda-feira (7) e acusou o Brasil de promover uma caça às bruxas; entenda essa história em detalhes

Em meio ao imbróglio com o FII TRBL11, Correios firmam acordo de locação com o Bresco Logística (BRCO11); entenda como fica a operação da agência

Enquanto os Correios ganham um novo endereço, a agência ainda lida com uma queda de braço com o TRBL11, que vem se arrastando desde outubro do ano passado

De volta ao trono: Fundo imobiliário de papel é o mais recomendado de julho para surfar a alta da Selic; confira o ranking

Apesar do fim da alta dos juros já estar entrando no radar do mercado, a Selic a 15% abre espaço para o retorno de um dos maiores FIIs de papel ao pódio da série do Seu Dinheiro

Ataque hacker e criptomoedas: por que boa parte do dinheiro levado no “roubo do século” pode ter se perdido para sempre

Especialistas consultados pelo Seu Dinheiro alertam: há uma boa chance de que a maior parte do dinheiro roubado nunca mais seja recuperada — e tudo por causa do lado obscuro dos ativos digitais

Eve, subsidiária da Embraer (EMBR3), lança programa de BDRs na B3; saiba como vai funcionar

Os certificados serão negociados na bolsa brasileira com o ticker EVEB31 e equivalerão a uma ação ordinária da empresa na Bolsa de Nova York

Quem tem medo da taxação? Entenda por que especialistas seguem confiantes com fundos imobiliários mesmo com fim da isenção no radar

Durante o evento Onde Investir no Segundo Semestre de 2025, especialistas da Empiricus Research, da Kinea e da TRX debateram o que esperar para o setor imobiliário se o imposto for aprovado no Congresso

FIIs na mira: as melhores oportunidades em fundos imobiliários para investir no segundo semestre

Durante o evento Onde Investir no Segundo Semestre de 2025, do Seu Dinheiro, especialistas da Empiricus Research, Kinea e TRX revelam ao que o investidor precisa estar atento no setor imobiliário com a Selic a 15% e risco fiscal no radar

Ibovespa sobe 0,24% e bate novo recorde; dólar avança e termina dia cotado em R$ 5,4248

As bolsas norte-americanas não funcionaram nesta sexta-feira (4) por conta de um feriado, mas o exterior seguiu no radar dos investidores por conta das negociações tarifárias de Trump

Smart Fit (SMFT3) falha na série: B3 questiona queda brusca das ações; papéis se recuperam com alta de 1,73%

Na quarta-feira (2), os ativos chegaram a cair 7% e a operadora da bolsa brasileira quis entender os gatilhos para a queda; descubra também o que aconteceu

Ibovespa vale a pena, mas vá com calma: por que o UBS recomenda aumento de posição gradual em ações brasileiras

Banco suíço acredita que a bolsa brasileira tem espaço para mais valorização, mas cita um risco como limitante para alta e adota cautela

Da B3 para as telinhas: Globo fecha o capital da Eletromidia (ELMD3) e companhia deixa a bolsa brasileira

Para investidores que ainda possuem ações da companhia, ainda é possível se desfazer delas antes que seja tarde; saiba como

Os gringos investiram pesado no Brasil no primeiro semestre e B3 tem a maior entrada de capital estrangeiro desde 2022

Entre janeiro e junho deste ano, os gringos aportaram cerca de R$ 26,5 bilhões na nossa bolsa — o que impulsionou o Ibovespa no período

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP