O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Foi a oitava alta consecutiva na Selic; veja o histórico da taxa básica de juros e os detalhes da decisão do Copom

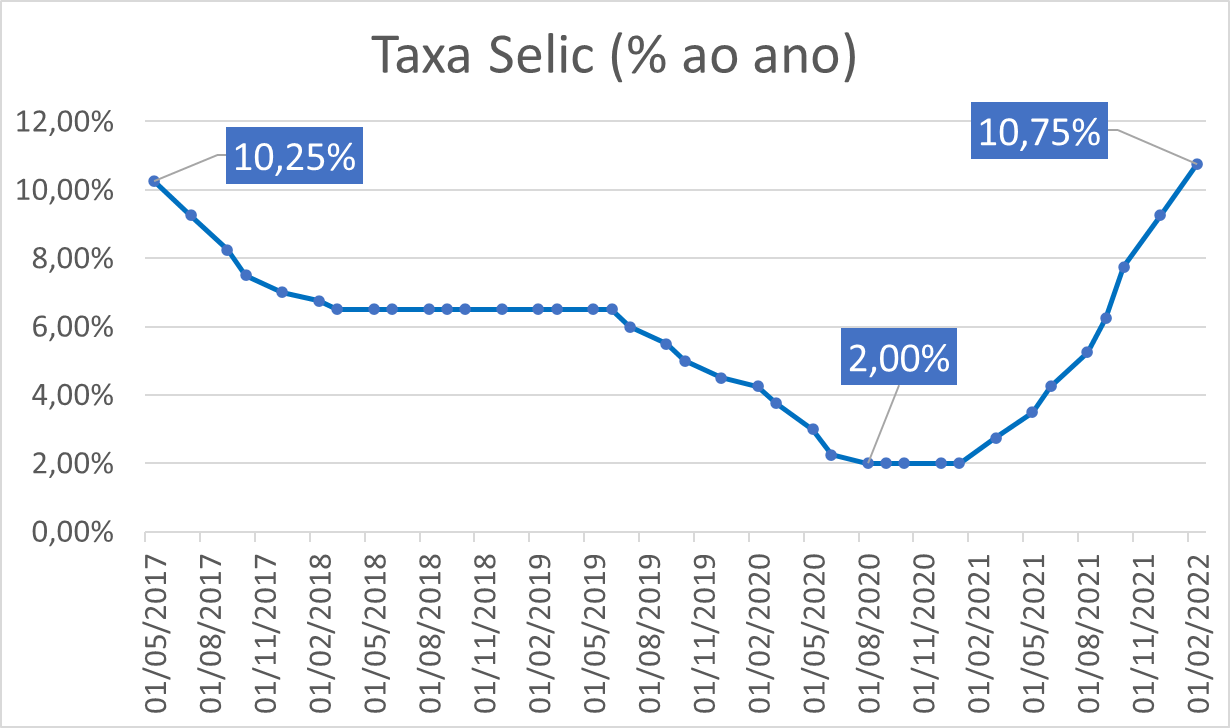

Numa decisão que era amplamente esperada pelo mercado, o Comitê de Política Monetária (Copom) do Banco Central (BC) elevou a Selic em 1,5 ponto percentual, ao patamar de 10,75% ao ano — com isso, a taxa básica de juros da economia brasileira superou a barreira dos 10% pela primeira vez desde 2017.

O colegiado, no entanto, deu a entender que, a partir de agora, a trajetória de alta será mais suave. No comunicado divulgado em conjunto com a decisão em si, o Copom afirma que a redução do ritmo de ajuste da taxa básica de juros é a postura 'mais adequada' no momento, considerando o atual estágio do ciclo de aperto na Selic.

Essa foi a oitava elevação consecutiva por parte do Copom — em janeiro do ano passado, a Selic estava em 2% ao ano, nas mínimas históricas. O movimento ocorre num contexto de disparada nos índices de inflação; o IPCA fechou 2021 em 10,06%, muito acima do teto da meta do BC, de 5,25%.

Em meio à alta nos preços, o BC tem adotado uma postura bastante agressiva na condução da política monetária e promovido elevações bruscas na Selic — somente de setembro para cá, a taxa básica de juros deu um salto de 4,5 pontos percentuais. Veja o gráfico abaixo:

Mas, ao menos por enquanto, o mercado financeiro continua receoso a respeito da trajetória dos preços, mesmo com a forte alta nos juros: o último relatório Focus, divulgado na segunda-feira (30), projeta um IPCA de 5,33% para 2022, também acima do teto para o ano, de 5%.

Esse salto na Selic para conter a inflação, no entanto, não é uma medida livre de efeitos colaterais. Com os juros nas alturas, a atividade econômica do país tende a desacelerar de maneira expressiva — o mesmo relatório Focus, por exemplo, prevê que o PIB brasileiro crescerá apenas 0,3% neste ano.

Leia Também

O Copom promoveu uma mudança importante no tom de sua comunicação: se, nas últimas reuniões, ele deixava claro que era necessário subir os juros de maneira intensa, hoje ele deixou claro que o ciclo de altas na Selic está se aproximando do fim, com uma desaceleração no ritmo dos ajustes.

E não é que os dados de inflação e de atividade econômica já estejam mostrando uma dinâmica mais saudável: o próprio BC admite que os preços ao consumidor continuam "surpreendendo negativamente", tanto nos itens mais voláteis quanto nos componentes ligados à inflação subjacente.

O que acontece é que, passado um ano do início do ciclo de alta de juros, o BC entende que os efeitos cumulativos desse processo começarão a ser sentidos num horizonte curto de tempo — e, sendo assim, o ideal é 'dosar melhor' as novas elevações da Selic.

Em linhas gerais, a economia real não é imediatamente afetada pela alta ou pela queda da taxa básica de juros — leva um certo tempo para que a nova realidade seja completamente difundida por toda a cadeia. Sendo assim, boa parte do efeito das elevações da Selic promovidos durante o ano passado só serão sentidos de fato em 2022 e 2023.

O Comitê antevê como mais adequada, neste momento, a redução do ritmo de ajuste da taxa básica de juros. Essa sinalização reflete o estágio do ciclo de aperto, cujos efeitos cumulativos se manifestarão ao longo do horizonte relevante

Trecho do comunicado da decisão de juros do Copom, de 2 de fevereiro

Em termos de riscos, a autoridade monetária continua batendo na tecla das preocupações com a trajetória fiscal do país. Por mais que as contas públicas estejam apresentando um bom desempenho, o BC se diz preocupado com eventuais medidas que impactem o arcabouço de preços — um recado claro ao governo, especialmente num ano de eleições.

"O Comitê avalia que a incerteza em relação ao arcabouço fiscal segue mantendo elevado o risco de desancoragem das expectativas de inflação e, portanto, a assimetria altista no balanço de riscos", diz o comunicado, ao tratar especificamente dos riscos domésticos à dinâmica de preços.

Quanto ao exterior, a autoridade monetária diz que o ambiente é até menos favorável do que no ano passado: a iminência do início do ciclo de altas de juros nos EUA, somado às incertezas geradas pela variante ômicron da Covid-19, criam um ambiente considerado "desafiador" para as economias emergentes.

Camila Abdelmalack, economista-chefe da Veedha Investimentos, afirma que a decisão e as sinalizações emitidas pelo Copom ficaram em linha com o que era esperado pelo mercado financeiro. Para ela, o ciclo de altas na Selic deve ser encerrado em 11,50%, o que implicaria numa última elevação de 0,75 ponto na próxima reunião, em março.

"Mas, assim como eles colocaram no comunicado, a gente também fica à mercê dos desdobramentos em relação à política fiscal, porque isso pode pesar novamente — de repente, exigir uma extensão do ciclo de elevação da Selic", diz ela, ponderando que a questão ainda está em aberto.

Para Gustavo Bertotti, head de Renda Variável da Messem Investimentos, a postura do BC foi acertada: manter o ritmo de alta de 1,5 ponto percentual da Selic seria um exagero, considerando a perspectiva de desaceleração nas métricas de inflação ao longo do ano. "O BC destacou uma melhora no quadro fiscal, embora ainda exista um cenário de incerteza".

Levantamento aponta mudança no mapa das regiões mais valorizadas do Brasil e revela disparada de preços em área nobre de São Paulo

Pedro Jobim, economista-chefe e sócio-fundador da Legacy Capital é o convidado desta semana no podcast Touros e Ursos

Impacto é mais que o dobro do maior caso da história do fundo, mas Jairo Saddi diz que não há risco sistêmico e defende ajustes sem pressa

Os ganhadores do concurso 3621 da Lotofácil vão embolsar mais de R$ 750 mil, mas as bolas na trave na +Milionária, na Dupla Sena e na Lotomania também chamaram a atenção.

Em evento do BTG Pactual, o chairman e sócio sênior do banco indicou quais os melhores ativos para investir neste ano; confira

Durante evento do BTG Pactual, Marco Freire afirmou que a inteligência artificial deve transformar empregos e investimentos no longo prazo, mas descarta ruptura imediata

Após DNA negativo, defesa recorre à tese em disputa bilionária pela herança de João Carlos Di Genio; veja os detalhes

Penalidade é aplicada automaticamente e pode chegar ao valor de R$ 1.467,35

Ao contrário: em um ano de juros muito altos, avanço machuca bastante o varejo e a indústria de transformação, disse economista-chefe do BTG.

Prazo termina hoje para concorrer a uma das 60 vagas com remuneração equivalente a cerca de 14 salários mínimos

Estudo do LinkedIn aponta competências técnicas e comportamentais em alta, destacando IA, gestão de projetos e comunicação estratégica em diferentes áreas

Aeronaves ficam isentas; 25% das vendas ao país terão taxa de 10%

Há processos e investigações envolvendo a Ambipar, Banco de Santa Catarina, Reag Investimentos, Reag Trust e outras empresas conectadas ao caso

Enquanto a Lotofácil tem vencedores praticamente todos os dias, a Mega-Sena pagou o prêmio principal apenas uma vez este ano desde a Mega da Virada.

Cidade do interior de Minas Gerais ficou conhecida por ser o ‘Vale da Eletrônica’ no Brasil

Autores de um novo estudo dizem que as bulas das estatinas deveriam ser alteradas para refletir a conclusão

Expectativa com o lançamento do GTA 6 reacende debate sobre reprecificação no mercado de games; produtora ainda não divulgou o preço oficial.

Confira como os rendimentos variam entre os estados e onde estão as melhores e piores remunerações do país

Lotofácil não foi a única loteria a ter ganhadores na segunda-feira, mas foi a que deixou os sortudos mais próximos da marca de R$ 1 milhão.

Ranking avalia desempenho ajustado ao risco em três anos e mostra preferência crescente do investidor por estratégias mais previsíveis