O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Período promete trazer alguns impactos para os fundos imobiliários, mas ainda existe ao menos uma boa opção para proteção

Antes de qualquer tema, é preciso tratar do impacto da proposta de Reforma Tributária que vem interferindo na performance dos fundos imobiliários desde sexta-feira (25).

Em resumo, o Ministério da Economia divulgou a intenção de encerrar a isenção sobre os rendimentos distribuídos a pessoa física a partir de 2022, com uma alíquota de 15%. Como “compensação”, a tributação no ganho de capital cairia de 20% para 15% no próximo ano, em linha com outros ativos negociados em Bolsa.

A justificativa principal do governo seria a simplificação da regra entre as classes de ativos. Deste modo, a tributação dos FIIs seria equiparada ao restante dos fundos (não listados), que passa a ser de 15%.

De fato, há muito o que acontecer em relação ao texto apresentado por Paulo Guedes na sexta-feira, pois ele deve ser discutido e aprovado na Câmara e no Senado, para depois ainda passar pela sanção presidencial.

Mas a tributação de dividendos (ações), o fim do JCP e a tributação dos rendimentos dos FIIs pressionou bastante o mercado local.

Até o fechamento de quarta-feira, o IFIX apresentava queda de 2,2% em junho e 4% em 2021. O impacto nas cotas dos FIIs já era esperado, mas é importante citar que o processo ainda está em negociação.

Leia Também

Sem entrar nos méritos da proposta (que possui inconsistências na minha opinião) e de sua aprovação, minha missão aqui é direcionar uma alternativa de proteção, que pode até se tornar uma oportunidade para o segundo semestre.

Mesmo fora do contexto da Reforma Tributária, o cenário para FIIs ainda possui algumas questões a serem endereçadas.

Se, por um lado, o mercado residencial segue aquecido, o nicho comercial ainda engatinha quando tratamos de recuperação econômica.

O IFIX — que é composto majoritariamente por FIIs de tijolo (destaque para lajes, galpões e shoppings) — segue em trajetória descendente, impactado por diversos fatores macro e microeconômicos.

Falando sobre a parte macro, gostaria de ressaltar o impacto da elevação da taxa de juros (Selic), cuja mediana das expectativas para o final do ano sofreu diversas atualizações até se fixar em 6,5% ao ano.

A inflação, que acumula alta de 8% nos últimos 12 meses (IPCA-15), é fator determinante nesse movimento.

A inflação que, inclusive, segue sendo revisada para cima no mercado, impulsionada pelo crescimento econômico do país. Nesta semana, foi a vez do Instituto de Pesquisa Econômica Aplicada (Ipea) elevar sua projeção do IPCA de 5,3% para 5,9% no final do ano.

A alta da taxa básica de juros normalmente causa reflexo negativo na indústria de FIIs, por ser um concorrente natural de seus rendimentos.

Por outro lado, o mercado imobiliário sempre foi considerado uma excelente opção de investimento para proteção contra a inflação, muito em função da indexação dos contratos de locação.

Porém, devido ao momento de volatilidade no mercado, promovido pela pandemia, nem todos os FIIs de tijolo conseguem repassar essa correção inflacionária aos locatários, que foram prejudicados pelo fechamento dos estabelecimentos.

Shoppings e Lajes Corporativas, por exemplo, foram os principais prejudicados no período e alguns proprietários se viram obrigados a flexibilizar as correções por determinado tempo a fim de evitar desocupações.

Neste cenário, os FIIs de CRIs se tornam alternativas atrativas para o momento, dado que são atrelados ao crédito imobiliário.

Conforme já trouxe em colunas anteriores, os fundos de crédito atuam no mercado imobiliário por meio de títulos de dívidas atrelados ao setor, alcançando diversos segmentos. Em sua maioria, os CRIs (Certificados de Recebíveis Imobiliários) são os principais ativos presentes nas carteiras dos fundos.

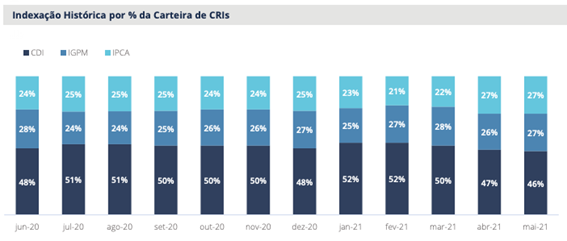

Normalmente, os títulos investidos são indexados às taxas de mercado, inclusive CDI, IPCA e IGPM. Dessa forma, eles são capazes de repassar as altas inflacionárias, por exemplo, dado que as operações de renda fixa são atualizadas diariamente pelos índices.

Em função da correção do mercado nos últimos dias, entendo que há uma janela interessante de oportunidade para criar uma exposição a categoria e se proteger mais fielmente aos índices.

Para este cenário estipulado, uma das minhas principais opções seria o fundo RBR High Grade, o RBRR11.

O RBRR11 é um fundo imobiliário gerido pela RBR Asset e administrado pelo BTG Pactual. O fundo nasceu em maio de 2018 com o objetivo de auferir rendimentos e ganhos de capital na aquisição de Certificados de Recebíveis Imobiliários (CRIs).

Com um amplo portfólio de ativos, o fundo possui três estratégias (Core, Tático e Liquidez), sendo que a Core é a mais representativa da carteira atualmente, com 87% do patrimônio, de acordo com o último relatório gerencial.

Aqui encontraremos os CRIs high grade, aqueles que possuem rating RBR de pelo menos “A”, isto é, estamos tratando de ativos de qualidade.

Além disso, na estratégia Core se encontram CRIs destinados a investidores profissionais e operações que foram originadas e estruturadas pela própria gestora, o que garante que a equipe acompanhe os processos de emissão e tenha uma avaliação mais diligente.

Atualmente, a carteira é composta por 36 CRIs de diversos devedores e indexados ao CDI (46%), IGP-M (27%) e IPCA (27%). É importante citar que o fundo acabou de encerrar uma nova emissão e, devido ao processo de alocação dos recursos, esta composição será marginalmente alterada.

A duration média da carteira é de 3,4 anos e o LTV (loan-to-value) médio é de 58%, valor bem interessante que pode ser traduzido da seguinte forma: a cada R$ 58 que o fundo “empresta” via CRIs, existem R$ 100 como garantias ou como valor de imóveis – também podemos ler o número como uma razão de garantias, ou seja, as garantias são, em média, 1,7 vez maiores do que os montantes emprestados nos CRIs.

As garantias são importantíssimas para uma operação de CRI, especialmente no momento atual. O aumento da correção monetária das dívidas pode provocar uma deterioração na qualidade de crédito das operações, visto que impõe um pagamento de juros superior ao devedor.

Caso este não tenha um fluxo de caixa saudável e a estruturação não tenha garantias firmes, existe uma possibilidade de default que pode prejudicar o cotista do fundo.

A última distribuição foi de R$ 0,80 por cota, o que, aos preços atuais, representa um yield anualizado de cerca de 9,7%, interessante se levarmos em consideração o risco do fundo, que é baixo.

Mesmo atribuindo uma alíquota de imposto neste montante, ainda temos uma renda interessante para capturar. O RBRR11 também possui um resultado acumulado de R$ 0,70 por cota, que pode ser utilizado para “cobrir” eventuais inadimplências e/ou para turbinar a distribuição de proventos.

Em nossas estimativas, projetamos um yield na casa de 8% a 9% nos próximos doze meses, a depender do tempo de alocação integral dos recursos da última emissão.

Em geral, interpreto que sempre é importante manter um portfólio equilibrado para se proteger de cenários negativos.

Atualmente, os fundos de crédito, que conseguem capturar a elevação dos juros em seus rendimentos, se tornaram as melhores alternativas de renda neste curto prazo, principalmente após o anúncio de sexta-feira em relação a tributação. Por isso, o RBRR11 é uma alternativa interessante para o portfólio.

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora