O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Confira os melhores e piores investimentos do último mês e do primeiro semestre de 2021

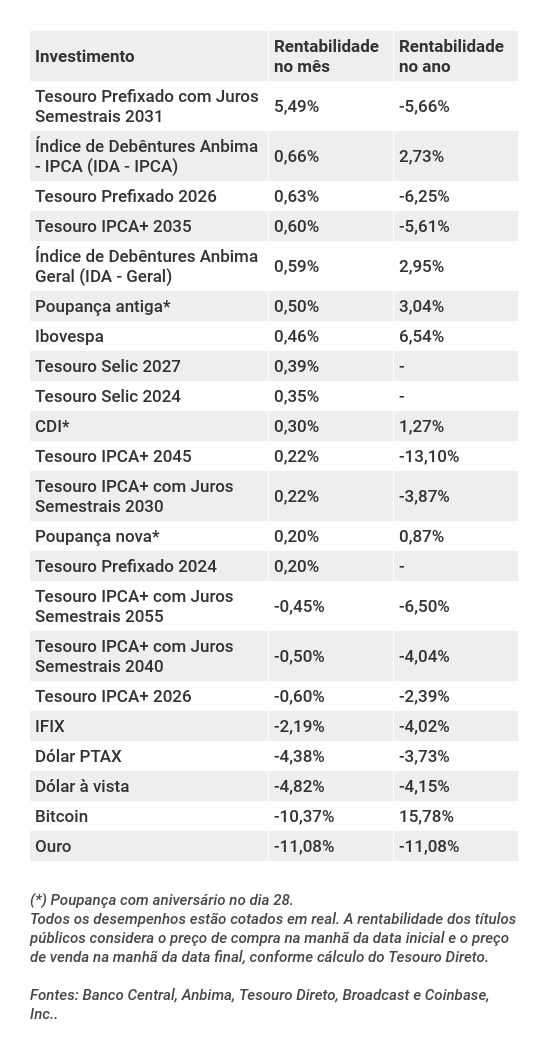

Junho chega ao fim com um sentimento de "os humilhados serão exaltados" entre os investimentos. Depois de cinco meses amargando duras perdas, devido ao aumento das pressões inflacionárias e à hesitação do Banco Central em elevar os juros, os investimentos de renda fixa prefixada ou atrelada à inflação, notadamente os de prazos mais longos, conseguiram finalmente ocupar o pódio do ranking dos melhores investimentos do mês.

No semestre, porém, esses papéis ainda aparecem na lanterna, com perdas de até dois dígitos.

A maior alta de junho ficou por conta do título público Tesouro Prefixado com Juros Semestrais 2031 (NTN-F), com valorização de 5,49%, seguido do índice que acompanha as debêntures com rentabilidade atrelada ao IPCA (IDA-IPCA), que teve alta de 0,66%, e do Tesouro Prefixado 2026 (LTN), que valorizou 0,63%.

O pior desempenho de mês foi do ouro, que despencou 11,08%, mesma variação do metal no semestre (até o mês passado, estava no zero a zero). Em segundo lugar entre os piores apareceu novamente o bitcoin, com perda de mais de 10%. Mesmo assim, a criptomoeda ainda sustenta a posição de melhor investimento do primeiro semestre, com alta de mais de 15% no ano.

O terceiro pior investimento em junho foi o dólar, que viu alívio de quase 5% no mês e finalmente caiu abaixo dos R$ 5, depois de cerca de um ano acima da marca. A moeda americana se valorizou globalmente, ante divisas fortes, mas se enfraqueceu ante o real. No ano, o desempenho do dólar também é negativo, em mais de 4%.0

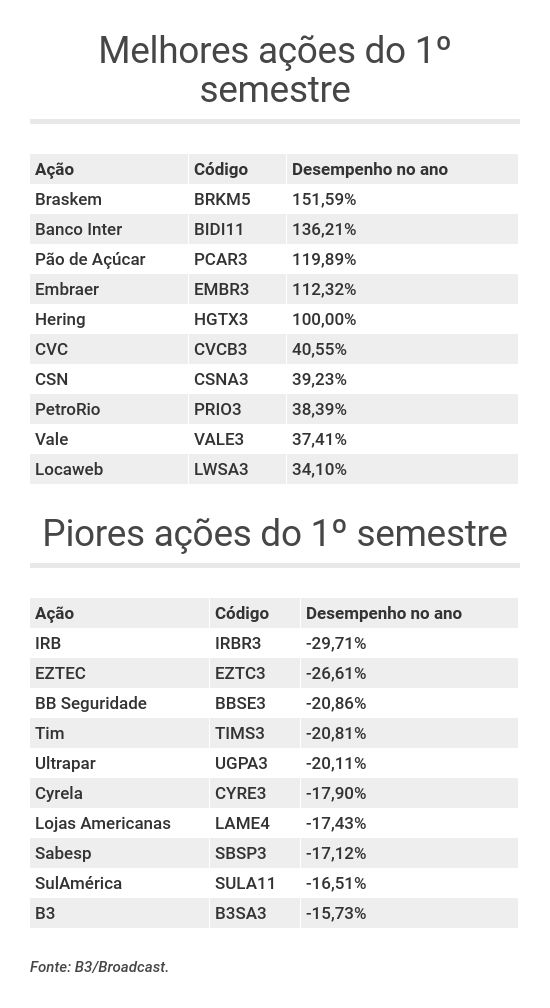

O segundo melhor investimento do semestre foram as ações. O Ibovespa terminou junho com alta de 6,54% no acumulado do ano, embora tenha apresentado um desempenho modesto no mês, de apenas 0,46%. Veja os rankings completos nas tabelas a seguir:

Leia Também

Junho foi marcado pelos sinais de recuperação econômica no Brasil e nos Estados Unidos.

Por aqui, começamos o mês com a divulgação de um crescimento de 1,2% no Produto Interno Bruto (PIB) no primeiro trimestre, bem acima do que era esperado pelo mercado.

A percepção passou a ser de que, de fato, a economia está voltando a engrenar com o avanço da vacinação, embora a imunização por aqui ainda se dê a passos lentos e as médias de mortes por covid-19 continuem em patamares elevados.

Com isso, o mercado começou a revisar para cima suas expectativas de crescimento para o ano, e consequentemente também elevou suas perspectivas para inflação e juros.

Com a economia mais aquecida do que era inicialmente esperado, as pressões inflacionárias começaram a preocupar ainda mais, sendo previsível que o Banco Central apertasse ainda mais os juros.

E foi exatamente o que ocorreu na última reunião do Comitê de Política Monetária (Copom) finalizada no último dia 15. O BC elevou a Selic em mais 0,75 ponto percentual, como já era esperado, e sinalizou um novo aumento de mesma magnitude na próxima reunião. Mais que isso: deixou a porta aberta para um aumento ainda maior - talvez de 1 ponto percentual - caso necessário.

Essa postura mais dura do BC em relação à inflação contribuiu para amenizar a inclinação da curva de juros brasileira. Os juros mais curtos subiram no mês, precificando uma alta da Selic no curto prazo maior do que o inicialmente esperado; em compensação, os juros mais longos caíram, depois que a autoridade monetária mostrou compromisso em conter a alta de preços.

A inflação americana também foi foco de preocupação no último mês, embora os dados da economia dos EUA sigam mistos - ora indicando aquecimento, ora mostrando que os estímulos monetários ainda se fazem necessários.

Ainda assim, a alta de preços pressiona, e a aprovação do pacote de infraestrutura do presidente Joe Biden, no fim do mês, vem pesar ainda mais sobre os preços, na medida em que deve estimular ainda mais a economia.

O Federal Reserve, porém, manteve as taxas de juros na faixa de zero a 0,25% e reforçou a necessidade de manutenção dos estímulos monetários ainda por um bom tempo.

Mesmo assim, alguns dos seus diretores já andaram sinalizando para a necessidade de se começar a rediscutir o nível de estímulo, dadas as preocupações inflacionárias.

Esse fino equilíbrio entre juros baixos, ameaça inflacionária, economia com recuperação desigual e discussões sobre quando, afinal, o Fed começará a elevar os juros mexeu bastante com os retornos dos títulos do Tesouro americano e a cotação do dólar ao longo do mês.

Mais para o final de junho, alguns fatores começaram a pesar negativamente nos mercados, tanto no Brasil quanto no exterior. Lá fora, a variante delta do coronavírus, cepa mais transmissível e letal, avança pela Europa, ameaçando a recuperação do Velho Continente e derrubando as bolsas.

Por aqui, a segunda etapa da reforma tributária encaminhada pelo governo ao Congresso não foi bem recebida pelo mercado, uma vez que tributa dividendos pagos por empresas e rendimentos distribuídos por fundos imobiliários.

Além disso, a CPI da Covid-19 se aproxima do Palácio do Planalto, com o surgimento de indícios de corrupção na compra de vacinas. O mercado já começa a temer que as tensões políticas em Brasília passem a travar as reformas e privatizações.

A elevação da taxa Selic para 4,25% ao ano contribuiu para melhorar o retorno das aplicações pós-fixadas, isto é, atreladas à própria Selic ou ao CDI. Com isso, vimos uma melhora no retorno de ativos como o Tesouro Selic (LFT) e nos títulos de crédito privado que pagam um prêmio sobre o CDI, como as debêntures pós-fixadas.

Já os títulos públicos e debêntures prefixados ou atrelados à inflação de prazo mais longo se beneficiaram da queda nos juros longos com a indicação de que o BC está disposto a agir de forma dura para conter as pressões inflacionárias. Quando os juros futuros recuam, esses ativos tendem a se valorizar, e vice-versa.

Os papéis mais curtos atrelados à inflação (vencimento até 2026, pouco representados na tabela, que só mostra os títulos ainda à venda no Tesouro Direto) se desvalorizaram, uma vez que os juros futuros de curto prazo viram uma elevação ao longo do mês, com a perspectiva de altas mais intensas da Selic.

Os prefixados, como você pode notar, foram mais beneficiados nos prazos mais longos, mas se valorizaram mesmo nos prazos mais curtos. Como não dispõem de proteção contra a inflação, uma vez que não têm sua rentabilidade atrelada a índices de preços, eles se beneficiam de sinalizações mais fortes de controle inflacionário, como a que o BC deu.

A alta da Selic também foi um dos principais fatores a contribuírem para a queda do dólar ante o real - ou melhor, para a valorização da nossa moeda, que vinha apanhando um bocado entre as divisas emergentes.

Com a elevação da taxa de juros brasileira e a perspectiva de novas altas, ao mesmo tempo em que os juros americanos permanecem zerados e com expectativa de se manterem assim por um bom tempo, aumentou o diferencial de juros entre Brasil e EUA.

Dessa forma, a nossa renda fixa se torna mais atrativa para os gringos, o que contribui para um fluxo maior de recursos estrangeiros para o país, enfraquecendo a moeda americana por aqui.

A força dos preços das commodities, que vem beneficiando as empresas brasileiras do setor, é outro fator que tem atraído dólares para o país.

Com este cenário, o dólar à vista terminou junho cotado a R$ 4,97 - fazia cerca de um ano que a moeda americana não ficava abaixo dos R$ 5.

O real mais forte também contribuiu para aliviar a pressão do câmbio sobre a inflação, embora a crise hídrica e a perspectiva de aumento nas tarifas de energia elétrica sejam os fantasmas da vez.

Em junho, o Ibovespa se beneficiou do avanço da vacinação no país, da reabertura econômica e das perspectivas de recuperação mais fortes do que o inicialmente esperado. Mesmo com a expectativa de juros mais altos, o índice conseguiu ultrapassar os 130 mil pontos algumas vezes, pela primeira vez na história, e fechou o mês cotado a 126.801 pontos.

A alta de 0,46% em junho foi mais modesta do que poderia ter sido, não fossem as preocupações dos investidores com a possível futura tributação dos dividendos distribuídos por empresas e com o fortalecimento da economia americana.

O temor de que o Fed possa subir juros antes do esperado, por conta da preocupação com a inflação americana e uma recuperação econômica talvez mais rápida do que o inicialmente previsto, contribuiu para valorizar o dólar ante outras moedas de países desenvolvidos e é um fator que pesa sobre as bolsas emergentes, na medida em que torna os títulos do Tesouro americano mais atraentes que os investimentos mais arriscados.

Assim, no primeiro semestre vimos o Ibovespa se animar com o cenário pós-pandemia no Brasil e no mundo, mas terminamos este período ainda com incertezas em relação a como a recuperação americana pode afetar as bolsas emergentes.

O ouro, que vinha reduzindo seus ganhos no ano até finalmente zerá-los no fim de maio, foi o pior investimento de junho, com um tombo de 11,08% em reais. Só o desempenho do último mês foi suficiente para transformar o metal também em um dos piores investimentos do semestre.

Apesar de o ouro ser considerado um ativo de proteção contra a inflação, a força do dólar e dos juros dos títulos públicos americanos tira a sua atratividade como investimento. Como o metal não paga juros, o custo de oportunidade de se investir em ouro aumenta, tornando-se mais interessante para os investidores se refugiarem nos títulos.

Além disso, o avanço da variante delta do coronavírus na Europa tornou o dólar um refúgio mais interessante que outras moedas fortes, uma vez que os EUA agora desponta na dianteira do combate à pandemia entre as nações desenvolvidas.

Some-se a isso o fato de que o ouro ainda é cotado em dólar, e houve uma desvalorização da moeda americana ante o real no mês.

Se o ano já não vinha sendo fácil para os fundos imobiliários, junho foi menos ainda. Os ativos já vinham apanhando com a perspectiva de alta nos juros e o desempenho ruim dos segmentos mais afetados pela pandemia - como shopping centers e escritórios -, que ainda não voltaram a operar em toda a sua capacidade.

Também pairava sobre este mercado a ameaça de tributação sobre os rendimentos distribuídos pelos fundos, hoje isentos de IR.

Em junho, os temores se concretizaram. O BC fez um ajuste forte na Selic e sinalizou para altas ainda maiores, levando todo o mercado a calibrar para cima as perspectivas para os juros. Já o governo incluiu a tributação de rendimentos de FII na sua proposta de reforma do imposto de renda. Como resultado, o Índice de Fundos Imobiliários (IFIX) fechou o mês com queda de mais de 2%, amargando uma perda de 4% no semestre.

Os juros mais altos diminuem a atratividade dos fundos imobiliários por basicamente dois motivos: primeiro, porque aumenta os retornos dos ativos de renda fixa, que têm menos risco, reduzindo sua diferença em relação aos retornos percentuais dos FII; segundo porque juros mais altos encarecem o crédito, e o setor imobiliário depende profundamente de financiamento de longo prazo.

Os FII mais beneficiados nesse cenário são aqueles que investem em renda fixa, por meio dos Certificados de Recebíveis Imobiliários (CRI) e Letras de Crédito Imobiliário (LCI), cujos retornos aumentam com a alta de juros e inflação. No entanto, boa parte do mercado - e do próprio IFIX - é composta por fundos que investem diretamente em imóveis, seja para aluguel, seja para compra e venda ou desenvolvimento imobiliário.

Já a tributação do rendimento dos FII acaba com um dos maiores fatores de atração da pessoa física para este investimento. A isenção de IR sobre esses dividendos contribui para a atratividade dos retornos dos fundos, que vão diminuir um pouco, caso a proposta do governo seja aprovada pelo Congresso. A alíquota proposta pela equipe econômica é de 15%.

A redução do imposto sobre ganho de capital com a venda das cotas de 20% para 15%, também incluída na proposta do governo, acabou ficando eclipsada, uma vez que quem investe em FII geralmente movimenta pouco suas cotas, priorizando o investimento de longo prazo para obter renda.

Ao longo do primeiro semestre, o bitcoin viu uma verdadeira virada na maré. A criptomoeda começou bem o ano e chegou aos US$ 60 mil, para depois começar a cair e retornar à casa dos US$ 30 mil.

O bitcoin foi, de longe, o melhor investimento do mês em janeiro, fevereiro e março - sua valorização acumulada no primeiro trimestre foi de 120%. Mas nos últimos três meses, especialmente em março, a criptomoeda só acumulou perdas, figurando sempre entre os piores investimentos de cada mês.

O ataque da China ao mercado cripto, que já vinha em curso nos meses anteriores, continuou em junho, com mais uma série de limitações à mineração de bitcoin e a transações com criptoativos. O governo chinês mira a especulação financeira e também o gasto excessivo de energia da atividade mineradora.

Com isso, a taxa de mineração e a segurança da rede viram uma redução, e só devem se recuperar quando os mineradores conseguirem migrar suas atividades para outros países.

O acesso deles a fontes de energia mais limpas também tende a beneficiar a criptomoeda. O bilionário Elon Musk, por exemplo, fundador da Tesla, havia contribuído para o tombo do bitcoin quando anunciou, em maio, que a companhia deixaria de aceitar a criptomoeda na venda de seus veículos, por razões ambientais.

Mas ele disse, em junho, que a montadora poderia voltar a aceitar bitcoins quando a atividade de mineração passasse a utilizar mais fontes de energia renovável, o que elevou a cotação do ativo de volta aos US$ 40 mil por um momento.

O bitcoin terminou junho cotado a US$ 35.069,60, ou R$ 174.320,46. A desvalorização do dólar ante o real também contribui para o mau desempenho da criptomoeda em reais.

Nicola Dickinson, do Reino Unido, ganhou sorteio e agora é dona de uma casa avaliada em muitos milhões

Lotofácil foi a única loteria a ter ganhadores na rodada de quinta-feira (5). Além da Mega-Sena, a Quina, a Dia de Sorte e a Timemania também acumularam. Consequentemente, os prêmios em jogo aumentaram.

Segundo o Fundo Garantidor de Crédito, 94% do montante total a ser pago já foi distribuído, e 675 mil credores já receberam seus valores

Corretora de investimentos espera um corte de 0,5 ponto percentual mesmo após o acirramento dos conflitos no Oriente Médio, que podem impactar o petróleo em ano de eleição no Brasil

Após investir R$ 15 mil em busca de água, família encontra petróleo e se vê no meio de uma burocracia que não resolve a questão do óleo e nem da água

Mercado Livre, Shopee e Casas Bahia ocupam o pódio de inquilinos dos galpões logísticos no Brasil; quais são as perspectivas para o segmento?

Aplicativo detecta e alerta para a presença de óculos inteligentes da Meta, do Elon Musk, e da Snap através de sinais Bluetooth

Aplicativo utiliza inteligência artificial para contar calorias; em 2025, a receita anual da empresa foi de US$ 40 milhões

A Lotofácil acaba de pagar o prêmio principal pela primeira vez em março. Todas as demais loterias sorteadas na quarta-feira (4) acumularam.

Municípios utilizam leis locais para celebrar datas culturais nesta quinta-feira (5); o próximo descanso geral será apenas em abril

Frederico Sampaio, CIO da Franklin Templeton, participou do podcast Touros e Ursos, do Seu Dinheiro, e fala sobre três cenários possíveis para a guerra no Oriente Médio e os efeitos para o mercado brasileiro

Os servidores Paulo Sérgio Neves de Souza e Belline Santana foram afastados do Banco Central e são investigados por consultorias dadas a Vorcaro

Enquanto Spotify e Apple Music disputam assinantes no streaming, o vinil surpreende e cresce na contramão da era digital

Proposta tem condições para venda de medicamentos em mercados e aguarda a sanção presidencial

Com guerras, dúvidas sobre o dólar e rearranjos de fluxo global, metais preciosos voltam ao radar dos investidores e podem seguir relevantes para o portfólio em 2026, segundo o BTG

Cidade vizinha de Fortaleza combina renda alta, grandes indústrias — e agora abriga os cinco novos milionários do país.

Apoiado por uma da família rica de sua cidade, Grêmio Novorizontino vive ascensão meteórica nos campos de futebol e tenta espantar estigma de morrer na praia

Anvisa disse que empresa de palmitos funcionava sem licença sanitária e que melatonina era fabricada com ingrediente não avaliado

Atriz mais rica do mundo construiu seu império visando o longo prazo; hoje sua fortuna é estimada em mais de US$ 3 bilhões

Banqueiro é alvo de nova fase da Operação Compliance Zero, que investiga suposto esquema bilionário de fraudes financeiras envolvendo a venda de títulos de crédito falsos