IPCA vira armadilha no financiamento imobiliário e pode deixar mutuário devendo mais do que financiou

Simulações mostram impacto da alta recente da inflação no custo da parcela e no saldo devedor da linha de crédito imobiliário atrelado ao IPCA, que vem perdendo a atratividade com a disparada dos preços; correção pode aumentar valor da prestação e tornar o saldo devedor maior que o valor financiado

Em 2019, com a inflação brasileira sob controle e a taxa básica de juros em queda, a Caixa Econômica Federal lançou uma linha de financiamento imobiliário com correção pelo IPCA, o índice oficial de inflação.

Atrelar um financiamento longo a um índice de preços no Brasil poderia soar como uma loucura, dado o nosso histórico inflacionário. Mas, na época, com a atividade econômica deprimida e com perspectivas de uma recuperação saudável, o mercado esperava que o cenário de inflação e juros baixos e controlados fosse se prolongar por um bom tempo.

O crédito com juros e saldo devedor corrigidos pelo IPCA proporcionava ao tomador taxas ainda mais baixas do que o tradicional financiamento imobiliário com juros prefixados e corrigidos pela Taxa Referencial (TR).

Enquanto este último cobrava uma taxa fixa já conhecida no ato da contratação - que em 2019 já estava historicamente baixa para padrões brasileiros - mais uma TR há muito tempo zerada, o financiamento atrelado à inflação cobrava uma taxa prefixada ainda mais baixa, mais a variação de um IPCA então igualmente deprimido.

Nesta reportagem, publicada recentemente, eu explico em detalhes como funcionam as diferentes linhas de crédito imobiliário oferecidas hoje, as vantagens e desvantagens de cada uma e as taxas praticadas pelos maiores bancos atualmente. Vale a pena conferir!

Se quiser fazer Deus rir, conte a ele seus planos

Acontece que a pandemia de coronavírus que se abateu sobre o mundo em 2020 bagunçou todos os planos do país, resultando na explosão da inflação quando a atividade econômica finalmente começou a se recuperar.

Leia Também

As pressões inflacionárias têm assustado o mercado pelo menos desde o fim do ano passado, e as previsões para IPCA e juros daqui para frente também não são das melhores.

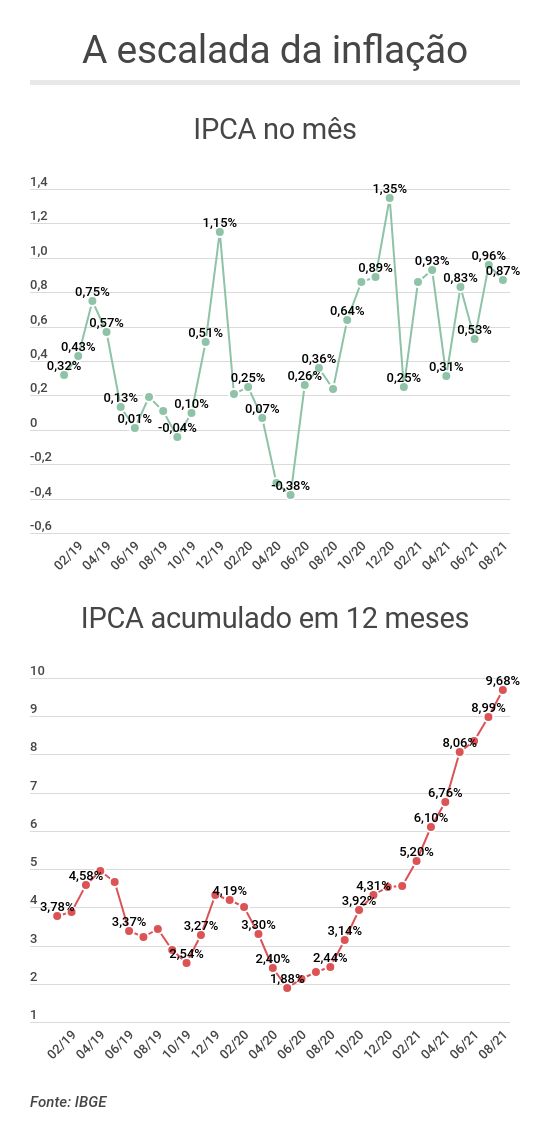

Na semana passada, o IBGE divulgou uma inflação de 0,87% em agosto, bem acima do 0,71% da mediana das expectativas do mercado; nos 12 meses terminados em agosto, o IPCA já acumula 9,68%, quase o dobro do teto da meta para 2021. Neste ano, a meta de inflação é de 3,75%, com uma tolerância máxima de 5,25%.

De acordo com o último Boletim Focus do Banco Central, a expectativa do mercado para o IPCA em 2021 é de 7,76%, caindo para 4,57% nos próximos 12 meses e 3,98% em 2022. Mas as perspectivas têm sido revisadas para cima semana após semana.

Ou seja, quem contratou um financiamento imobiliário atrelado ao IPCA lá atrás e ainda não quitou a dívida viu suas parcelas e seu saldo devedor dispararem; e quem ainda pensa em contratar um financiamento imobiliário agora certamente considera esta modalidade de crédito carta fora do baralho, ainda que suas taxas de juros ainda possam estar, eventualmente, atrativas.

Eu pedi para o site Melhortaxa, comparador de linhas de crédito imobiliário, simular para mim o impacto da alta da inflação no custo do financiamento atrelado ao IPCA em comparação ao financiamento tradicional, com taxa prefixada mais TR.

Em ambas as modalidades, foi considerado um imóvel de R$ 500 mil, sendo R$ 100 mil de entrada e mais R$ 400 mil financiados em 360 meses, o equivalente a 30 anos. Nos dois casos, o contrato se iniciou em agosto de 2019, quando foi lançada a linha atrelada ao IPCA.

Para as taxas de juros, a linha corrigida pela inflação cobra 3,25% ao ano mais IPCA, enquanto a linha corrigida pela TR cobra 7,99% mais TR. Conforme as regras dessas modalidades, a taxa prefixada permanece fixa ao longo do tempo, só o que varia é o indexador (IPCA ou TR, dependendo do caso). Para simplificar, a simulação desconsidera outros custos.

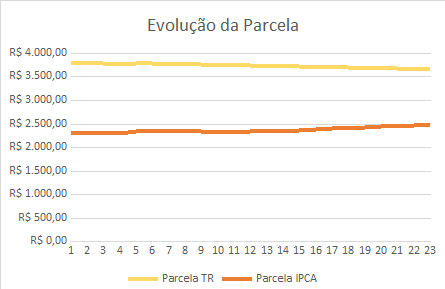

Veja, na tabela a seguir, o efeito da alta da inflação nas parcelas e no saldo devedor, também corrigido pelos respectivos indexadores, de lá para cá:

| Tipo de crédito | Primeira Parcela (Ago/2019) | Parcela Atual* | Variação | Total pago até hoje* | Saldo Devedor atual* |

| IPCA | R$ 2.293,48 | R$ 2.472,02 | +7,78% | R$ 54.330,71 | R$ 413.563,30 |

| Prefixada + TR | R$ 3.794,02 | R$ 3.655,38 | -3,65% | R$ 85.839,43 | R$ 374.444,44 |

Repare que, embora a parcela do financiamento atrelado ao IPCA continue mais baixa que a parcela correspondente do financiamento prefixado atrelado à TR, seu valor, neste caso, aumentou 7,78%, enquanto no caso do juro prefixado, a prestação caiu 3,65%.

Por sinal, em financiamentos amortizados pela tabela SAC, o sistema de amortização mais comum, o esperado é justamente que a prestação caia com o tempo.

Paulo Chebat, CEO da Melhortaxa, explica que, geralmente, quem toma a linha indexada à inflação ou tem renda atrelada ao IPCA ou quer financiar por um prazo curto, algo como quatro anos. Afinal, é bem difícil acertar uma previsão de inflação para os próximos 20 ou 30 anos. “Mas a gente já viu que, mesmo no curto prazo, essa linha pode surpreender”, diz Chebat.

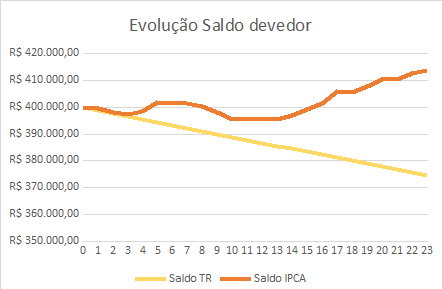

Mas o que assusta mesmo é o saldo devedor: no caso do financiamento atrelado ao IPCA, o mutuário já está devendo um valor maior que a quantia financiada, mesmo já tendo pago mais de R$ 54 mil ao banco.

É claro que, com o tempo, este saldo devedor continuará sendo ajustado, podendo inclusive sofrer ajustes negativos, mas tamanha volatilidade assusta qualquer um e traz uma tremenda sensação de imprevisibilidade.

“É uma instabilidade que a maioria das pessoas não tolera. Primeiro porque, em alguns momentos, pode não caber na renda. Segundo que olhar para o saldo devedor e não ver limite para o seu crescimento é algo que traz muita incerteza”, diz Chebat.

Ele explica que, no passado, o Brasil já teve linhas de financiamento atreladas à inflação, mas elas foram extintas, tamanhas eram as variações dos preços. “O sujeito olhava para o saldo devedor dele e estava devendo o equivalente a dois, três imóveis”, diz o CEO da Melhortaxa.

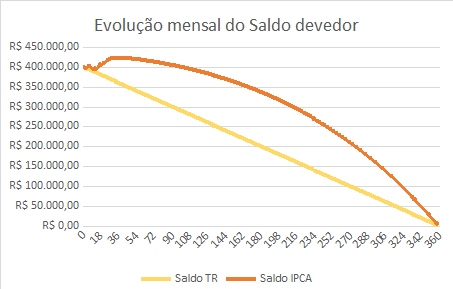

Se a inflação continuar descontrolada como acontece atualmente, o saldo devedor poderia, inclusive, sair completamente do controle. Veja nos gráficos a seguir, elaborados pelo Melhortaxa, o que poderia acontecer nesse caso ao longo dos anos:

Mas é claro que ninguém espera, ao menos por enquanto, uma inflação fora de controle no longo prazo no Brasil. Isso seria um retorno sombrio ao nosso passado. “Em países com inflação galopante, como a Argentina, não existe crédito imobiliário. O retorno de uma instabilidade dessas acabaria com o mercado”, diz Paulo Chebat.

Então, eu pedi para a Melhortaxa simular o que acontecerá, com as prestações e o saldo devedor, caso a inflação passe por um período de pressão no curto prazo, mas volte a patamares mais saudáveis no futuro. O cenário considerado foi o seguinte:

| Período | IPCA | SELIC |

| Até dez/21 | 7,11% | 7,50% |

| 2022 | 3,93% | 7,50% |

| 2023 | 3,25% | 6,50% |

| 2024 | 3,00% | 6,50% |

| 2025 em diante | 3,00% | 6,50% |

Fonte: Melhortaxa

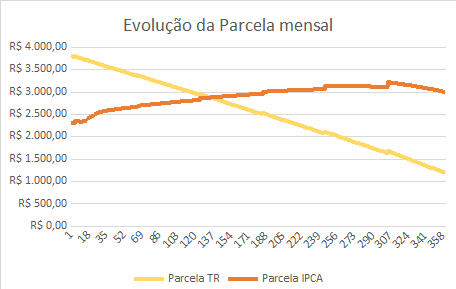

Neste cenário, digamos, mais normal, a trajetória dos valores das parcelas e do saldo devedor de cada linha ficaria como nos gráficos a seguir:

Repare que o devedor, ainda assim, inicialmente vê seu saldo devedor subir para só depois começar a cair - e num movimento de queda bem mais suave que na opção prefixada + TR, considerando-se uma TR zerada, como tem sido desde que a Selic caiu para patamares mais civilizados.

Quanto às parcelas, enquanto as da linha atrelada ao IPCA só avançam, as da linha prefixada praticamente só diminuem, ao ponto em que as prestações corrigidas pela inflação se tornam maiores que as prestações correspondentes da linha corrigida pela TR.

O total pago no financiamento, considerando principal e juros, também é maior na linha IPCA. No caso desta última simulação, a diferença chega a R$ 132.044,75:

| Primeira Parcela (Ago/2019) | Última Parcela | Variação | Total pago |

| R$ 2.293,48 | R$ 2.990,67 | +30,40% | R$ 1.043.137,88 |

| R$ 3.794,02 | R$ 1.183,99 | -68,79% | R$ 911.093,13 |

Fica claro, assim, que do ponto de vista do mutuário, o grande risco do financiamento imobiliário indexado ao IPCA, por enquanto, é a parcela deixar de caber no bolso, levando-o à inadimplência - fora questões mais subjetivas, como a dificuldade de se planejar para o futuro e a ansiedade que a flutuação do saldo devedor pode causar.

O que diz a Caixa

Eu pedi à Caixa uma entrevista ou posicionamento sobre o impacto da alta do IPCA nesta linha de crédito, se isso preocupa a instituição e se ela vem tomando medidas em relação a isso, mas o banco não concedeu entrevista.

A instituição se pronunciou apenas por meio de uma nota, na qual afirma que as taxas de juros do contrato são definidas de acordo com o prazo e com o perfil de relacionamento do cliente com o banco. “Caso o cliente tenha interesse em repactuar seu contrato, deve consultar a sua agência de vinculação.”

Outra opção para quem contratou essa linha, se arrependeu e ainda tem muitas prestações pela frente é a portabilidade de crédito para uma linha com mais previsibilidade, como a prefixada ou de taxa fixa.

No vídeo a seguir, eu explico as características das quatro modalidades de financiamento imobiliário existentes hoje e quando cada uma delas é vantajosa. Confira:

A escalada da inflação

Se você não tem acompanhado a recente escalada inflacionária, segue um breve histórico. Em 2020, com a explosão da pandemia de coronavírus, as cadeias de produção mundiais foram desorganizadas e as economias, ao redor do globo, foram paralisadas, o que jogou, inicialmente, juros e inflação lá para baixo - e não apenas no Brasil.

Num primeiro momento, os brasileiros correram para contratar financiamentos imobiliários e comprar a casa própria, aproveitando o custo baixo do crédito, o que inclusive rendeu às incorporadoras de imóveis residenciais resultados formidáveis no ano passado.

Tanto a linha de crédito atrelada ao IPCA quanto a linha prefixada se mostraram vantajosas para quem as contratava naquele momento - com uma vantagem maior para a linha corrigida pela inflação.

Ao mesmo tempo, quem já tinha um financiamento desse tipo pôde aproveitar taxas realmente baixas, com as correções modestas - e eventualmente até negativas - dos contratos.

Porém, o jogo logo virou. Com o controle da pandemia na China e sua rápida reabertura econômica, somadas à posterior reabertura das grandes economias do Ocidente, após a descoberta das vacinas, vimos a demanda por commodities explodir e uma série de insumos entrarem em falta, ocasionando uma alta global nos preços dessas matérias-primas.

O mundo, então, estava - e ainda está - mergulhado em estímulos monetários encabeçados pelo banco central americano, num esforço conjunto para recuperar as economias e o emprego o mais rápido possível após o baque da pandemia.

Muita oferta de dinheiro, muito estímulo à atividade econômica e um descasamento entre demanda e oferta, prato cheio para um cenário inflacionário.

No Brasil, assistimos também ao enfraquecimento do Real dado o alto risco fiscal de um país que não só pesou a mão nos gastos governamentais de combate à pandemia e a seus efeitos econômicos, como também pula de uma crise política para a outra sem deixar claro, afinal, se as tão desejadas reformas estruturais e privatizações vão sair. Isso sem falar do permanente temor de furo no teto de gastos.

O dólar alto também pesa bastante na inflação por aqui, dado que muitos itens da nossa cesta de consumo são ou têm insumos dolarizados. Também faz com que as exportações, mais atraentes, concorram com o abastecimento do mercado local, elevando os preços de vários produtos básicos.

Tudo isso combinado com o avanço da vacinação e uma população, agora imunizada, ávida por consumir e viver tudo que não viveu nos tempos de quarentena.

Os gráficos que mostram a evolução do IPCA mensal e em 12 meses, de 2019 para cá, são bem impressionantes:

Outros índices de preços, como o INCC, Índice Nacional da Construção Civil, e o IGP-M, que corrige os aluguéis, têm apresentado trajetórias ainda mais assustadoras, acumulando dois dígitos em vários períodos de 12 meses - o IGP-M, por sinal, tem rodado a mais de 30% ao ano, nos últimos meses.

Quem tinha investimentos corrigidos por índices de preços, do ano passado para cá, embolsou gordas quantias, enquanto que quem tinha dívidas atreladas a esses indicadores vem cortando um dobrado.

Brasileiro não comprou a ideia

Mas se a pandemia e a nossa crise fiscal acabaram derrubando a atratividade do financiamento imobiliário atrelado ao IPCA, a ponto de talvez tê-lo transformado numa armadilha (ao menos por enquanto), o brasileiro não caiu nela.

Gatos escaldados que somos, com as lembranças do passado hiperinflacionário e outros soluços recentes muito vivas, ainda não abraçamos a ideia do crédito indexado ao IPCA.

Segundo executivos da agência de classificação de risco Fitch Ratings ouvidos pelo Estadão, hoje, o estoque de crédito atrelado ao IPCA é de algo em torno de 2% do total de crédito imobiliário no sistema financeiro nacional. Até por isso, disseram eles, a questão da inadimplência não preocupa, do ponto de vista sistêmico.

Na Melhortaxa, que trabalha apenas com uma pequena fração dos contratos fechados no país, a exposição a esse tipo de crédito também é bem baixa.

“É algo como 1% dos nossos contratos. A gente não vê demanda por essa modalidade. Ela gera tanta incerteza que as pessoas não querem. Aqueles clientes que eventualmente contrataram essa linha hoje demandam a portabilidade, para mudar o tipo de contrato. É um movimento que tem um custo, mas que o cliente acaba preferindo, para voltar a um cenário um pouco mais estável”, conta Paulo Chebat.

Ele explica que, de fato, o brasileiro prefere pagar um pouco mais para ter previsibilidade e alguma segurança de que as parcelas não vão subir, do que se arriscar para pagar uma parcela inicialmente menor, mas que não sabe onde pode parar.

Mesmo nos momentos mais favoráveis ao crédito atrelado ao IPCA, sua contratação foi bastante reduzida em comparação à linha tradicional prefixada e atrelada à TR.

No seu melhor momento, em 2020, a linha indexada ao IPCA chegou a R$ 1,2 bilhão por mês; é bastante, mas nada comparado à movimentação da linha indexada à TR, que girou entre R$ 14 bilhões e R$ 17 bilhões por mês, no mesmo período.

Já no fim do primeiro semestre deste ano, com a perda de atratividade da linha atrelada ao IPCA, sua movimentação caiu a apenas R$ 300 milhões por mês.

No entanto, a inovação, acredita Chebat, é bem-vinda. “A gente espera que, nos próximos anos, haja maior estabilidade econômica e que essa linha finalmente decole”, diz.

Caixa Seguridade (CXSE3) pode pagar mais R$ 230 milhões em dividendos após venda de subsidiárias, diz BofA

Analistas acreditam que recursos advindos do desinvestimento serão destinados aos acionistas; companhia tem pelo menos mais duas vendas de participações à vista

Caixa Seguridade (CXSE3) vende participação em cinco empresas para a CNP por mais de R$ 600 milhões; confira detalhes do negócio

Com o fechamento da operação, a Caixa Seguridade deixará de deter qualquer participação societária na Holding Saúde, na Previsul, na CNP Cap, na CNP Consórcios e na Odonto Empresas

Na corrida do seguro, quem vence: IRB (IRBR3), Porto (PSSA3), Caixa Seguridade (CXSE3) ou BB Seguridade (BBSE3)?

O UBS BB elevou o preço-alvo de duas das empresas do setor e uma delas tem potencial de valorização de 30%, saiba quem tem o primeiro lugar nesse pódio

Caixa começa a pagar Benefício Caminhoneiro a 140 mil beneficiários nesta terça (06); veja quem tem direito aos R$ 1.000

Auxílio governamental para ajudar motoristas a custearem o combustível será pago a quem fez a autodeclaração entre 15 e 29 de agosto; Benefício Taxista também já vem sendo pago

Mega-Sena: ninguém acerta e prêmio sobe para R$ 60 milhões; saiba como ter mais chances de acertar as seis dezenas

Segundo a Caixa, o próximo sorteio acontece na quinta-feira, dia 8 de setembro, e quem vencer pode levar uma bolada para casa

Mega Sena acumula e prêmio vai a R$ 50 milhões; veja como aumentar suas chances de ganhar

Embora ninguém tenha acertado o prêmio principal da Mega Sena, 97 apostas cravaram cinco números e vão render R$ 38,8 mil cada

Mais de 10 milhões de trabalhadores têm ‘dinheiro esquecido’ a receber pela Caixa; saiba se você é um deles e como sacar

São R$ 24,6 bilhões em recursos do PIS-PASEP que não foram resgatados na época certa, mas agora podem ser sacados online

Mega Sena acumula e prêmio vai a R$ 18 milhões; entenda como aumentar suas chances de ganhar

Embora ninguém tenha acertado o prêmio principal da Mega Sena, 62 apostas cravaram cinco números e vão render mais de R$ 41,5 mil cada

Caixa deve aumentar prazo para financiamentos do Casa Verde e Amarela; veja quais construtoras devem se beneficiar com as mudanças no programa

O limite de tempo para os contratos pode passar de 30 anos para 35 anos já a partir do início do próximo mês

Mega Sena acumula e prêmio vai a R$ 14 milhões; saiba como aumentar suas chances de ganhar

Embora ninguém tenha acertado o prêmio principal da Mega Sena, 81 apostas cravaram cinco números e vão render mais de R$ 31 mil cada

Mega Sena acumula e prêmio vai a R$ 27 milhões; saiba como aumentar suas chances de ganhar essa bolada

Embora ninguém tenha acertado o prêmio principal da Mega Sena, 47 apostas cravaram cinco números e vão pagar quase R$ 50 mil cada

Uma aposta levou sozinha o prêmio milionário do último sorteio da Mega Sena; será que foi você?

Segundo a Caixa, o próximo sorteio da Mega Sena acontece amanhã e quem acertar os 6 números sorteados pode levar R$ 3 milhões para casa

Mega Sena acumula e prêmio vai a R$ 6 milhões; saiba como aumentar suas chances de ganhar

Esta é uma daquelas raras semanas em que a Caixa Econômica Federal realiza sorteios da Mega Sena na terça, na quinta e no sábado

A Mega Sena acabou de sair e já está acumulada em R$ 22 milhões; entenda por que e veja como aumentar suas chances de ganhar essa bolada

As dezenas sorteadas do concurso 2504 da Mega Sena foram 14-33-41-42-44-45. O próximo sorteio acontece no dia 30 de julho

Corinthians deve, não nega e faz acordo para pagar. Conheça os detalhes da negociação com a Caixa para quitar a dívida da Neo Química Arena

Acordo anunciado ontem encerra disputa judicial iniciada em 2019, quando a Caixa foi à Justiça depois de o Corinthians ter atrasado os pagamentos

Uma aposta faturou sozinha o prêmio milionário do último sorteio da Mega Sena; veja se foi você

Segundo a Caixa, a aposta ganhadora da Mega Sena foi feita pela internet, a partir de um cadastro com endereço de Niterói, no Rio de Janeiro

FGTS vai distribuir R$ 13,2 bilhões em lucro entre trabalhadores; veja quanto você pode receber

Pelo índice estabelecido pelo conselho curador do FGTS, trabalhador receberá participação no lucro de R$ 27,49 para cada mil reais em saldo

Mega Sena acumula de novo e prêmio vai a R$ 13 milhões; veja como aumentar suas chances de se tornar o próximo milionário – ou milionária

As dezenas sorteadas do concurso 2502 da Mega Sena foram 16-20-21-39-44-55. O próximo sorteio acontece no dia 23 de julho

Diretor da Caixa é encontrado morto dentro da sede do banco, em Brasília; veja o que se sabe até agora

Sérgio Batista era funcionário de carreira e foi assessor do ex-presidente da Caixa, Pedro Guimarães; a morte é investigada como suicídio

Uma aposta faturou sozinha o prêmio do último sorteio da Mega Sena; veja se foi você

Segundo a Caixa, o próximo sorteio da Mega Sena acontece no dia 16 de julho e quem vencer pode levar R$ 3 milhões para casa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP