O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

“O acréscimo de pressão exercida num ponto em um líquido ideal em equilíbrio se transmite integralmente a todos os pontos desse líquido e às paredes do recipiente que o contém.”

No século 17, o físico, matemático e filósofo francês Blaise Pascal elaborou o enunciado acima com vasta aplicação ao estudo da hidrostática. Mais à frente, o teorema do físico e matemático belga Simon Stevin endereçou outras variáveis importantes para o que é conhecido como sistema dos vasos comunicantes.

Por definição, quando dois ou mais recipientes que contêm um mesmo líquido são conectados por um tubo, as colunas de líquido de todo o sistema terão a mesma altura se submetidas à mesma pressão, qualquer que seja o tamanho ou formato desse sistema.

Em outras palavras, dois sistemas interligados têm seus conteúdos “nivelados” e movimentos individuais sentidos em cada vaso são transmitidos ao restante do sistema até que o equilíbrio seja alcançado. O teorema é vastamente utilizado em sistemas hidráulicos e na interligação de reservatórios, o que permite a distribuição da água sem necessidade de bombas auxiliares.

Na prática, embora o princípio ainda seja válido, nem sempre o resultado é perfeito. É necessário levar em conta algumas características peculiares de cada fluido, como densidade, viscosidade e capilaridade, que geram diferenças no nível observado do sistema.

Aqui, há uma analogia entre o conceito da Física e as oscilações do mercado financeiro. E talvez a maneira mais fácil de construir esse raciocínio seja através de um olhar retrospectivo para as crises globais.

Leia Também

Em 2008, a crise originada no mercado de crédito imobiliário dos EUA foi sentida nos mais diversos ativos que, de alguma forma, estavam conectados ao mercado de capitais. Na época, o banco central americano implementou um programa de estímulos de compra de ativos com a intenção de aumentar a liquidez e reduzir a volatilidade dos mercados. Em 2013, a autoridade monetária iniciou a comunicação sobre a retirada desses estímulos, fenômeno conhecido como “tapering”, o que causou forte turbulência no mercado de capitais. No último relatório global da série Os Melhores Fundos de Investimento, mostramos o impacto do tapering nas principais classes de ativos de nossa carteira.

Em 2020, o efeito não foi diferente. A pandemia da Covid-19 causou a interrupção das cadeias globais de produção e uma queda abrupta de demanda por produtos e serviços, devido às medidas de restrição de mobilidade no mundo. O impacto nos ativos ocorreu de forma generalizada, mas não homogênea. Assim como cada fluido possui características próprias e comportamentos particulares, os ativos financeiros reagiram de modo diferente à atual crise sanitária.

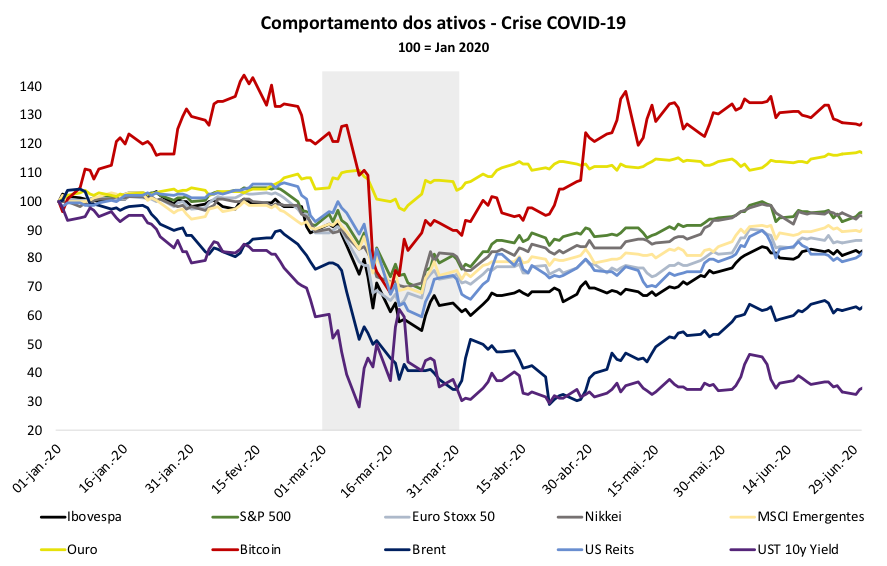

Fonte: Bloomberg e Empiricus

No gráfico acima, é possível observar a queda generalizada de ativos de diversas classes. Dentre os índices de ações, o Ibovespa caiu até 40% e o S&P 500 recuou cerca de 28% no período destacado. Podemos ressaltar aqui o comportamento do ouro e do bitcoin, vistos como ativos que adicionam proteção e descorrelação aos portfólios. Durante o mês de março de 2020, o metal precioso chegou a cair 12% e a criptomoeda teve queda de até 46%.

Mas a lógica que se aplica aos maus momentos também vale quando os ventos sopram a favor: a recuperação desigual entre as economias desde o pior momento da crise no ano passado até hoje só reforça esse argumento.

Enquanto o S&P 500 levou três meses para alcançar novamente o patamar do início de março de 2020, o Ibovespa levou mais de oito meses, o bitcoin, dois meses e o índice que acompanha o mercado imobiliário nos EUA, o US REITs, atingiu o nível pré-crise apenas após um ano.

Quando isso acontece, o diferencial para o investidor está na experiência ao selecionar regiões, classes, ativos e gestores e nos tamanhos das posições que trarão a melhor combinação entre risco e retorno, tanto na parcela local quanto na internacional do portfólio.

Este é meu compromisso com o assinante do Melhores Fundos: acompanhar e recomendar os gestores que têm demonstrado resultados consistentes em meio às tempestades ou em momentos de bonança, aqueles poucos capazes de se valer das características dos sistemas em que estão inseridos para gerar retornos significativamente superiores no longo prazo.

Não se conectar ao sistema não é mais uma opção.

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros