O rugido do leão: Aaai, meus dividendos…

Possível taxação sobre proventos possui pontos positivos e negativos: veja agora como ela te impacta

A tributação sobre os dividendos voltou a estampar as manchetes de jornais e redes sociais.

Apreensivos para interpretar os potenciais impactos dessa decisão sobre os preços das ações e dos fundos imobiliários, tenho recebido milhares de perguntas sobre “o que fazer agora?”.

Por isso, vou trazer este debate agora para você e mostrar como a discussão já tem feito preço no mercado.

Isso mesmo.

Na minha opinião, a possível aplicação de 15% de IR (Imposto de Renda) sobre os dividendos distribuídos por fundos e empresas já parece influenciar a cotação de diversos ativos, especialmente os FII’s.

Mas vamos por partes.

Primeiro, aproveito para pontuar que a volta da discussão da reforma tributária em junho e julho de 2020, em plena pandemia, é um ótimo sinal.

Mostra que o governo tem suporte para trazer pautas polêmicas à discussão e que a sociedade parece estar pronta para “comprar” essa briga.

Pois bem, nesse contexto, tem amadurecido o debate – e a equipe econômica do governo tem vocalizado essa vontade – da tributação dos dividendos.

E isso ainda sem uma proposta concreta, com todos os penduricalhos que podem alterar completamente a percepção do que vale ou não a pena fazer agora, antes da decisão sair.

De antemão, conseguimos agora refletir sobre os potenciais pontos negativos e positivos dessa decisão.

Principais Pontos Negativos

Impacto direto no fluxo de caixa dos investidores. Consequentemente, no preço dos ativos.

Esse é o ponto mais claro para todos os investidores.

Se for aprovada a tributação sobre ações e fundos imobiliários, em linha com o que acontece em outros países do mundo, o investidor terá um retorno imediato inferior, o que pode gerar um fluxo de venda no curto prazo.

Isso, claro, no caso de não aprovação de uma diminuição do imposto de renda corporativo.

Neste sentido, as ações levam vantagem, já que os FIIs não teriam nenhuma contrapartida, pois os fundos já contam com isenção de imposto dentro de sua estrutura.

Mas é importante dizer: não temos garantia de que essa “compensação” acontecerá.

Impacto na estrutura de custos e despesas dos fundos e empresas.

Hoje, muitos funcionários de gestoras de recursos (de ações e FIIs) e empresas listadas possuem planos de remuneração com maior peso na parte variável.

Caso aprovada, entendo que a medida pode gerar um incentivo para que muitos funcionários voltem ao regime CLT, ou ainda pressionem aumento da retirada mensal, gerando alguma pressão nos demonstrativos de resultado e, consequentemente, impactando o lucro líquido a ser distribuído aos cotistas/acionistas.

No caso dos fundos imobiliários, poderia paralisar a trajetória benéfica que tem acontecido nos últimos anos de redução da taxa de administração – inclusive tornando-as regressivas em função do aumento do patrimônio do fundo – e performance.

Principais Pontos Positivos

Tributação sobre FIIs listados gera impacto fiscal pequeno para o governo.

Fazendo um exercício bem simples com base nos dados fechados de 2019, quando o IFIX – principal índice de referência dos fundos imobiliários – batia suas máximas, é possível perceber que o impacto fiscal da tributação sobre os rendimentos distribuídos seria muito pequeno. Aproximadamente 0,04% da arrecadação do governo federal no ano passado.

Para você ter uma noção, o montante não seria nem o suficiente para a compra do edifício Diamond Tower, recém-adquirido pelo BRCR11 da operadora de shopping center Multiplan por R$ 810 milhões.

Regressividade tornaria menor o impacto da tributação sobre dividendos e no preço dos ativos.

Logo, tendo em vista o ponto anterior, os incentivos para onerar a atratividade dessa classe que está crescendo apenas agora são muito pequenos, o que pode levar o governo a elaborar uma proposta de isenção ou diminuição da carga tributária sobre dividendos a depender do volume financeiro dos proventos (regressivo).

Se isso acontecer, o impacto da tributação seria muito menor, tendo em vista que os investidores que têm entrado na Bolsa de Valores do Brasil possuem um patrimônio investido menor, de acordo com os relatórios mensais da B3.

Benefício econômico de longo prazo pode ser maior do que o impacto de curto prazo.

Por fim, muito se discute que a potencial contraproposta do governo de diminuir os impostos incididos sobre as empresas poderia atrair o investidor estrangeiro – isso porque a carga tributária aqui, de 34%, é muito maior do que a média dos países da OCDE (Organização para Cooperação e Desenvolvimento Econômico), de 23,5%.

Segundo declarações recentes de Bernardo Appy, diretor do CCiF (Centro de Cidadania Fiscal) e um dos formuladores da proposta que tramita na Câmara dos Deputados, estudos recentes do economista Bráulio Borges estimam um impacto positivo da reforma tributária de 20% em 15 anos.

Se essa tendência positiva se confirmar, apesar dos reveses de curto prazo, os investidores de longo prazo devem ser beneficiados.

E como essa discussão tem impactado o mercado agora?

Como disse, o mais provável é que a tributação gere um impacto mais forte nos fundos imobiliários.

E o curioso é que parte desses impactos já me parecem estar fazendo preço na indústria de FIIs.

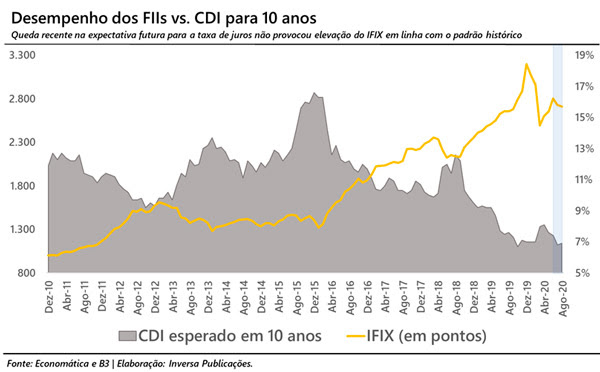

Como você pode ver no gráfico anterior, a melhora na expectativa de recuperação das economias e queda nas projeções da taxa de juros no Brasil não têm sido suficientes para fazer os fundos se valorizarem, como tem acontecido com as ações (Ibovespa), que subiram mais de 8% só em julho.

Veja que, desde junho, quando o governo voltou a trazer à tona as propostas da reforma tributária, a expectativa para a taxa de juros (CDI) nos próximos 10 anos caiu de 7,4% ao ano para 6,9%, enquanto o IFIX caiu 3,3% no mesmo período.

Vale ressaltar que, historicamente, movimentos de queda da taxa de juros geram impacto positivo para o preço dos empreendimentos imobiliários, pois criam incentivos ao consumo e ao crédito.

Em minhas simulações, essa queda recente do IFIX parece ter já colocado no preço quase 6 pontos percentuais dos 15% que parece ser a alíquota provável para tributar os rendimentos distribuídos.

Ou seja, quase metade do seu impacto já aparentemente está incorporado ao preço dos ativos, o que me dá uma margem de segurança maior para continuar sugerindo que você compre os fundos imobiliários.

O que fazer agora?

Como disse, há muitas coisas em jogo que ainda não são claras para que eu seja categórico, mas minha percepção é que seus impactos já têm se feito presentes, diminuindo as consequências negativas para novos investimentos.

Mesmo assim, minhas sugestão é: fracione os seus investimentos, evitando fazer aportes grandes e únicos.

Escolha uma data fixa em todos os meses para que faça um novo investimento em ações ou em FIIs.

Assim, você diminui sua exposição ao fluxo de notícias e à aleatoriedade das cotações no curto prazo.

No mais, vou estar ao seu lado!

Gostou dessa newsletter? Então me escreva no e-mail ideias@inversa.com.br.

Um abraço e até a próxima!

Como relações não lineares explicam o mundo

O mundo como conhecemos é muito mais interligado do que você pode imaginar e é repleto de conexões improváveis

BDR: Suas opções na Bolsa dobraram

A partir do mês que vem, investidores pessoa física passarão a contar com mais de 550 opções de investimento em ações de emissão estrangeira.

Reducionismo: a arte de tornar as coisas mais simples do que realmente são…

Como investidor, posso te dizer que esse reducionismo acontece o tempo todo e explica muito dos erros que cometemos.

Ocupe-se de si mesmo: como gerir seu patrimônio da melhor forma

Algo só traz segurança de verdade se permitir a você ausência completa das preocupações para lidar mais com os próprios anseios e problemas.

Seis riscos que vão te perseguir o resto do ano

Por melhor que você seja em modelagem financeira, e por maior que seja o seu controle emocional, é impossível conter os equívocos. Eles vão acontecer.

Ao contrarian: a unanimidade é tola?

Estar “fora do radar” significa olhar por um prisma diferente, ser “crica”, ir além da opinião da maioria.

Bolsa é poupança popular: o mercado está se tornando acessível

Os mercados costumam se sofisticar muito mais rápido do que a capacidade de compreensão das pessoas, isso é normal. Esse GAP, no entanto, é que explica o estágio de maturidade de cada mercado.

Como situações da vida se assemelham ao comportamento dos mercados e dos investidores

Entre evoluções e involuções, de uma fase à outra, parece-me que tanto as fases de pânico como a de fuga para liquidez ajudam a compreender muito das oportunidades que ainda existem no mercado

O mercado financeiro pode agir como vulcões

Como vulcões imprevisíveis, os mercados são instáveis por natureza, podendo a qualquer momento explodir. A seguir, Felipe Paletta demonstra como é importante sempre estar em movimento com seus investimentos. Como propagou brilhantemente Malcolm X, “o futuro pertence àqueles que se preparam hoje para ele”.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP