O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Como fica seu patrimônio diante de um aprofundamento de um quadro mais negativo? Se a situação mudou, como de fato aconteceu, as nossas carteiras devem mudar também.

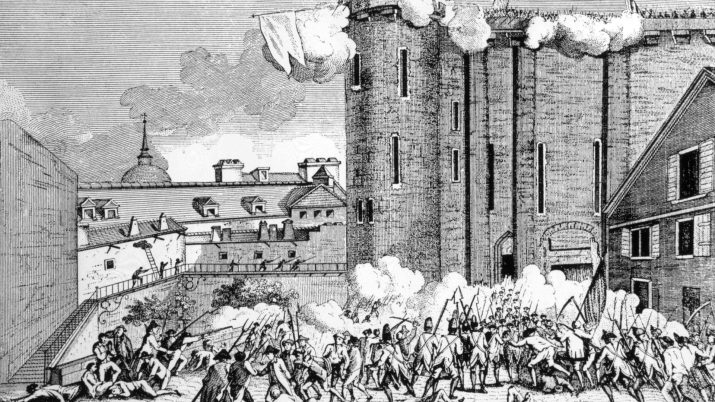

Durante a Revolução Francesa, um dos episódios mais marcantes foi a Queda da Bastilha, em 14 de julho de 1789. Mais simbólica do que qualquer outra coisa, acabou por criar um feriado nacional celebrado até hoje, o Dia da Bastilha.

Na ocasião, os revolucionários, massa composta por diversos estratos do terceiro estado parisiense, notadamente o povo francês, marcharam para a Bastilha em busca de pólvora para munir os mosquetes e canhões apropriados pelos populares, que temiam uma repressão sangrenta por parte da nobreza de Versalhes.

Para encurtar a histórica, depois de alguma congestão na praça em frente à fortaleza, ocorreu um descontrole por parte dos guardas e disparos foram realizados na direção da multidão. Indignados, o povo partiu para o assalto e tomou a Bastilha.

Após o ocorrido, reza a lenda que Luiz XVI foi acordado de madrugada pelo Duque de La Rochefoucauld para ser então comunicado do problema. Ainda recém perdido por conta do sono e desconcertado da realidade do povo, o Rei (R) e seu Duque (D) teria tido o seguinte diálogo:

A cena foi fielmente retratada algumas vezes no cinema, com destaque à obra de 1989, La Revolution Française, dirigido por Robert Enrico e Richard Heffron. Você pode conferir o trecho clicando aqui.

O grande ponto aqui talvez nem seja a completa falta de noção da realeza à época, mesmo porque, como disse, a Bastilha não era mais a terrível prisão de outrora. Dentro dela, por exemplo, se encontravam apenas sete prisioneiros. Funcionou muito bem como símbolo, contudo.

Leia Também

Meu ponto aqui é o seguinte: se o objetivo é acabar com aqueles que te oprimem. Pouco importa quem vai primeiro. Se é o rei em si ou se é um símbolo velho protegido por, majoritariamente, inválidos de guerra e 12 canhões quebrados, como o caso da Bastilha. O racional serviu no século XVIII e servirá na mensagem que quero passar hoje.

A verdade é que você consegue me dizer se vai continuar empregado daqui a dois meses? Ou, se você for empresário, seu negócio estará já funcionando daqui a dois meses? Se sim, sua receita já estará totalmente restabelecida? Não? Então como fica seu patrimônio diante de um aprofundamento de um quadro mais negativo?

Se a situação mudou, como de fato aconteceu, as nossas carteiras devem mudar também. Precisamos, como tenho falado com certa recorrência neste espaço, de mais proteções e mais caixa. Agora, por qual começar? Francamente, assim como na revolução francesa, não importa quem vai primeiro nesse caso.

Contudo, se eu precisar que você escolha um, comece pelo caixa. E aqui é importante fazer certo. Muito dito especialista ou financista adora uma ganância. “Cash is King”, ou o caixa é rei. Faz sentido. Afinal, ter dinheiro disponível é uma questão de básica – a primeira coisa que um investidor tem que ter antes de arrojar suas posições.

Qual a razão de empresas conservadoras, ou de qualidade, serem aquelas com boa posição de caixa, baixa alavancagem e com boa previsibilidade de geração de resultado (leia-se, geração de CAIXA)?

E aqui que nasce o problema. Muita gente, aquelas especialistas que chamei de gananciosos, em geral, cometem um gravíssimo erro de conceito. Gravíssimo pois, usualmente, tais personalidade são influenciadores e suas palavras chegam a muitos indivíduos. Ou seja, se eles falam bobagens, falam para muitas pessoas, por vezes leigas, que as tomam como verdades.

Nossa sugestão é que sua reserva de emergência seja composta por um fundo que invista em títulos públicos pós-fixados, o Tesouro Selic. Isso porque não devemos correr qualquer risco aqui, por menor que seja. Estamos atrás aqui de segurança, consistência e previsibilidade.

Por isso, repudio veículos de investimento com o objetivo de se investir em crédito privado que são sugeridos como bons fundos de emergência. Se você tem fundo de crédito privado para reserva de liquidez, troque imediatamente. Tem muito produto bom e com zero taxa na indústria para você se expor ao risco privado doméstico.

Render marginalmente acima do CDI não deveria te tirar da cama. É sua reserva de emergência, não um montante para você ser ganancioso. O problema que tais produtos são originados pagando muito mais do que efetivamente vão remunerar o investidor do varejo, uma vez que o mercado de crédito no Brasil ainda é muito pouco desenvolvido e sofre muito com taxas na distribuição.

Em estudo conduzido por Felipe Arrais, da equipe de Fundos de Investimento da Empiricus, passamos a conhecer o real comportamento dos fundos de crédito privado no ano de 2020. Uma tragédia.

Fonte: Empiricus

Note o CDI versus a performance dos fundos de crédito privado, suscetíveis a saques em massa ou aberturas agressivas da curva, como foi o caso com a elevação da ponta longa da curva de juros. Grosso modo, a pressão recente no mercado secundário de títulos privados obrigou gestores a se desfazerem desses ativos rapidamente (qualquer preço), resultado em prejuízo.

Basicamente, sua reserva de emergência, se você seguisse os influenciadores, estaria com rendimento negativo hoje. Arrais foi além e buscou verificar o que está por de trás das denominações “referenciados DI” ou “Fundos Simples”. O resultado foi assustador.

Em um universo de 228 fundos de renda fixa com tal denominação disponíveis ao varejo, 104 tiveram pelo menos uma cota negativa neste ano. Desse total, 97 fundos tinham crédito privado na carteira. Isto é, a indústria ainda é dominada por fundos DI com riscos que não compensam o investimento.

Com isso, o investidor precisa, para formar um caixa decente, não só fugir de crédito privado e encontrar algum fundo DI, ele também deve ser criterioso na escolha do produto. Lembre-se: reserva de emergência deve fornecer segurança e liquidez, garantindo tranquilidade para passar pela crise.

Para facilitar, existem cinco lugares confiáveis para encontrar bons e baratos fundos DI: a Órama, o BTG, a Pi, a Vitreo e a Rico. Ali você encontra fundo DI puro, sem risco e com liquidez imediata… e com taxa zero, vale dizer.

Feito isso, você pode seguir para estrutura uma posição bem grande em proteções clássica também, como ouro e dólar. Como eu disso, da mesma forma que durante a Tomada da Bastilha, pouco importa quem vai primeiro.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

São orientações claras como essa que você encontra na nossa série Melhores Fundos de Investimento. Sob o chapéu de Bruno Mérola, a Empiricus criou a seleção dos melhores fundos do mercado brasileiro. Convido-os a conferir e não cair em ladainha espalhadas por aí por influenciadores digitais.

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida