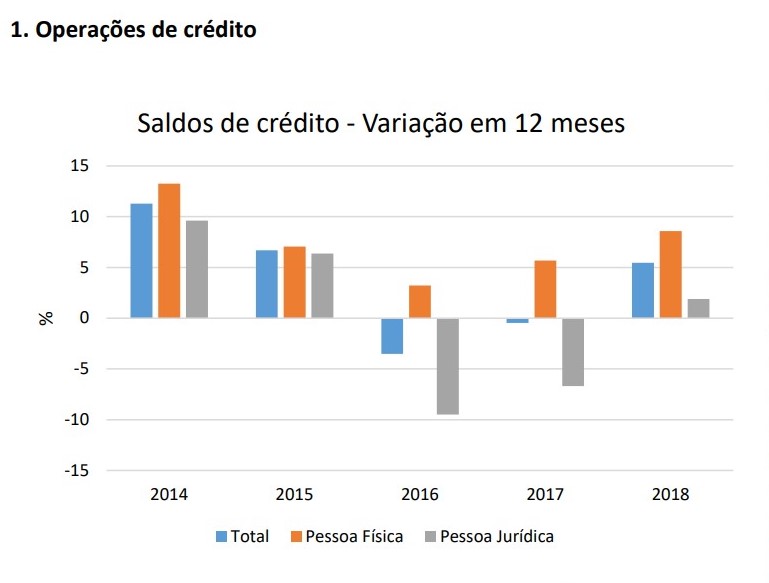

Crédito cresce 5,5% em 2018 e marca primeira alta real desde 2014

Desempenho reverte quedas nominais de 0,5% em 2017 e de 3,5% em 2016. Crédito livre e bancos privados puxam a recuperação

Depois de dois anos de contração nominal e três de retração real (descontada a inflação), o mercado de crédito apresentou recuperação em 2018. A alta nominal do estoque foi de 5,5%, para R$ 3,26 trilhões. Em termos reais o avanço foi de 1,7%.

Em comparação com o Produto Interno Bruto (PIB) esse estoque representa 47,4%, breve alta em comparação com os 47,2% de 2017, e interrompendo uma sequência de dois anos de retração. Na máxima recente, o crédito/PIB esteve ao redor de 53%.

Os dados de 2018 mostram uma profunda transformação do mercado, que parece estar em condições de experimentar um novo ciclo de crescimento sustentado depois da “ressaca” promovida pelo exagero de atuação estatal que se observou desde a crise de 2008.

O crescimento do ano é creditado exclusivamente ao mercado livre, que teve crescimento de 11,2%, para R$ 1,762 trilhão, maior desde 2012, enquanto o crédito direcionado recuou 0,6%. A perda dinamismo do crédito direcionado vem desde o fim de 2016 e reflete não as condições de mercado, mas sim uma decisão do governo que reduzir o tamanho do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e deixar de usar os demais bancos públicos como instrumento de política para fiscal.

O conjunto dos bancos públicos completou o terceiro ano seguido de retração, com a carteira encolhendo 0,5%, para R$ 1,664 trilhão. Os privados nacionais tiveram crescimento de 11,7%, para R$ 1,110 trilhão, melhor resultado desde meados de 2012. Os estrangeiros tiveram avanço de 14,2%, para R$ 485 bilhões.

No auge das políticas anticíclicas de Guido Mantega e Dilma Rousseff, a expansão da carteira dos bancos públicos chegou a ser de 40%. O movimento foi liderado pela expansão, em mesmo ritmo, do crédito do BNDES, que fecha 2018 com baixa de 8,9%, marcando o terceiro ano de retração.

A tese é que quanto maior o crédito direcionado, que é definido pelo governo, maior o custo do dinheiro para os demais tomadores que não têm acesso às linhas do BNDES e de outros programas governamentais. É a teoria da “meia entrada”, quem acessa o crédito direcionado paga meia entrada nos juros, enquanto o restante paga a entrada inteira e mais um pouco para compensar esse favorecimento a setores escolhidos.

Juros

A taxa média de juro do sistema fechou o ano em 23,3% contra 25,6% no fim de 2017 e 32,2% no encerramento de 2016. Considerando os recursos livres para as pessoas físicas, a taxa média ficou em 35,6%, recuando de 40,3% em 2017 e de 51,8% em 2016.

O famigerado spread, diferença entre o custo do dinheiro para o banco e para o tomador final, encerrou o ano em 17 pontos percentuais, contra 18,9 pontos um ano antes. Já a taxa de captação dos bancos foi de 6,3% ao ano, recuando de 6,7% em 2017.

Inadimplência

A taxa média de calotes fechou 2018 em 2,9%, entres as menores da série histórica. Olhando a inadimplência com recursos livres para pessoas físicas, a taxa foi de 3,8%, também entre as menores, recuando de 4,9% em 2017 e 5,6% em 2016.

No lado das empresas, os dados mostram um retorno às médias históricas depois de um período taxas recordes e calotes na linha dos 6%. A taxa média fechou o ano em 2,7%, sugerindo uma “limpeza” de balanços, que já vem permitindo uma retomada do crédito, que avançou 11,3%, para R$ 974 bilhões, considerando recursos livres.

Campos Neto estragou a festa do mercado e mexeu com as apostas para a próxima reunião do Copom. Veja o que os investidores esperam para a Selic agora

Os investidores já se preparavam para celebrar o fim do ciclo de ajuste de alta da Selic, mas o presidente do Banco Central parece ter trazido o mercado de volta à realidade

Um dos maiores especialistas em inflação do país diz que não há motivos para o Banco Central elevar a taxa Selic em setembro; entenda

Heron do Carmo, economista e professor da FEA-USP, prevê que o IPCA registrará a terceira deflação consecutiva em setembro

O que acontece com as notas de libras com a imagem de Elizabeth II após a morte da rainha?

De acordo com o Banco da Inglaterra (BoE), as cédulas atuais de libras com a imagem de Elizabeth II seguirão tendo valor legal

Banco Central inicia trabalhos de laboratório do real digital; veja quando a criptomoeda brasileira deve estar disponível para uso

Essa etapa do processo visa identificar características fundamentais de uma infraestrutura para a moeda digital e deve durar quatro meses

Copia mas não faz igual: Por que o BC dos Estados Unidos quer lançar um “Pix americano” e atrelar sistema a uma criptomoeda

Apesar do rali do dia, o otimismo com as criptomoedas não deve se estender muito: o cenário macroeconômico continua ruim para o mercado

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC