Ainda há espaço no rali das incorporadoras? Esta ação de construtora tem sido subestimada e deve pagar bons dividendos em 2025

Esta empresa beneficiada pelo Minha Casa Minha Vida deve ter um dividend yield de 13% em 2025, podendo chegar a 20%

Não é fácil trabalhar com construção civil no Brasil. Burocracia, oscilação de custos, mão de obra, altas taxas de juros e clima são apenas alguns dos desafios encontrados pelas incorporadoras no ambiente doméstico.

Neste cenário, empreender no mercado imobiliário exige planejamento de longo prazo, resiliência diante das incertezas e uma capacidade constante de adaptação às mudanças regulatórias e econômicas que afetam diretamente a viabilidade dos projetos.

Apesar das dificuldades, a cesta de incorporadoras listadas é destaque no acumulado do ano. Nestes primeiros 75 dias de pregão, o Índice Imobiliário (IMOB), composto por construtoras e shoppings, acumula alta de 23,6%, contra 6,7% do Ibovespa.

É verdade que o ponto de partida tem grande influência neste gráfico — ao final de dezembro, as ações das incorporadoras estavam consideravelmente pressionadas. Além disso, pela característica “beta” do setor imobiliário, é natural que o IMOB tenha um desempenho superior em janelas de alta. Ainda assim, existem fundamentos que justificam a sólida performance.

Entre eles, a presença crescente de estratégias enquadradas no programa Minha Casa Minha Vida é um dos principais.

Leia Também

Há um objetivo claro do governo em direção ao programa, dado que é historicamente efetivo e com forte apelo popular. Inclusive, na última semana, tivemos atualizações no Minha Casa Minha Vida, validadas pelo conselho do FGTS. Em resumo, foi criada uma nova faixa de renda (4) e os tetos das faixas antigas foram atualizados, permitindo a entrada de novos participantes ao programa.

Além disso, a sustentabilidade do FGTS, fonte de financiamento do programa, recebeu reforço de R$ 18 bilhões proveniente do Fundo Social do pré-sal.

Por meio do incentivo do governo, aliado ao elevado déficit habitacional do país, as incorporadoras alcançam projetos menos sensíveis às condições de mercado, possibilitando maior previsibilidade e resiliência nos resultados.

Obviamente, isso não deixa a empresa imune a problemas operacionais pontuais e/ou dificuldades financeiras. Ainda assim, notam-se resultados históricos das companhias posicionadas no setor, tal como Direcional (DIRR3) e Cury (CURY3).

- VEJA MAIS: Momento pode ser de menos defensividade ao investir, segundo analista; conheça os ativos mais promissores para comprar em abril

Na parcela operacional, apesar dos custos de mão de obra ainda incomodarem, nota-se uma estabilidade razoável dos outros componentes neste início de ano, fator que deve manter as margens dos projetos em níveis saudáveis.

Na minha visão, estes eventos são importantes para a manutenção do crescimento sólido para o setor no curto prazo.

Para o segmento de média/alta renda, a visibilidade é menor, tendo em vista o impacto dos juros elevados e da competição de empreendimentos nas principais praças. Não à toa, temos diversas companhias tradicionais deste segmento migrando seus lançamentos para os projetos “populares”.

Direcional (DIRR3): destaque entre as incorporadoras

Entre as incorporadoras, Cury e Direcional são as principais escolhas da Empiricus. O segmento econômico apresenta uma assimetria interessante, considerando os múltiplos razoáveis diante da conjuntura, a distribuição de dividendos e as opcionalidades envolvidas.

Inclusive, olhando o perfil de seus projetos / landbank, ambas as empresas são grandes beneficiadas pela última revisão de parâmetros do MCMV.

Em especial, gostaria de destacar a tese de investimento de Direcional (DIRR3), presente há anos nas recomendações da Empiricus.

No consolidado de 2024, os lançamentos da companhia totalizaram R$ 5,8 bilhões de Valor Geral de Vendas (VGV). O montante foi o maior volume já registrado pela empresa e representou um crescimento de 18,5% em relação ao ano anterior. As vendas líquidas também foram recordes, totalizando R$ 6,3 bilhões.

A empresa recentemente divulgou a prévia dos resultados operacionais do 1T25, que seguiu o ritmo sólido dos últimos trimestres. Foram lançados 17 novos empreendimentos/etapas no trimestre, totalizando um VGV de R$ 901 milhões, sendo 75% sob a marca Direcional e 25% sob a marca Riva. O montante correspondente à participação da companhia (R$ 802 milhões) representa um crescimento de 47% em relação ao 1T24, ligeiramente acima das nossas projeções.

A companhia entregou um indicador Vendas sobre Oferta (VSO) consolidado de 23% no trimestre, próximo às expectativas do mercado. Observa-se uma desaceleração desse indicador em relação aos trimestres anteriores, justificada pela sazonalidade típica do início de ano.

O estoque da Direcional encerrou o trimestre com um VGV de R$ 3,69 bilhões, equivalente a um nível controlado de aproximadamente nove meses de vendas.

- VEJA TAMBÉM: O Lifestyle do Seu Dinheiro quer te manter bem-informado sobre as principais tendências de comportamento e consumo em uma newsletter especial

Possibilidade de geração de valor

Apesar do resultado sem surpresas, interpreto que os números da empresa estão subestimados pelo mercado. Ademais, mesmo com a forte valorização dos últimos anos, o papel segue com pontos de atratividade.

Em uma perspectiva de renda, por exemplo, entendo que seja uma ação pertinente para o portfólio. Com a sólida geração de caixa dos últimos trimestres, a Direcional tem realizado consecutivas distribuições de capital aos investidores — em 2024, o payout foi de 90%.

Para 2025, diante da continuidade deste cenário (é esperado um aumento da geração de caixa no segundo semestre), estimamos um dividend yield de 13% para DIRR3, com potencial de alcançar 20%, condicionado pela recente operação de venda parcial da marca Riva.

Inclusive, sobre a Riva, as recentes mudanças do MCMV devem gerar nova oxigenação para os resultados, tendo em vista o enquadramento dos projetos na Faixa 4.

Ademais, o múltiplo Preço/Lucro (P/E) de 7,5x para 2025, alinhado à média dos últimos três anos, me parece discreto em um cenário próspero para a companhia.

Entre os pontos de atenção, é imprescindível estar ciente que o setor de construção civil é cíclico e sensível às oscilações de mercado. Ademais, é suscetível aos riscos do negócio, envolvendo obras e mudanças nas condições de financiamento.

Dividendos e JCP: PetroRecôncavo (RECV3) distribuirá R$ 263,4 milhões em proventos; veja quem recebe

Valor aprovado pelo conselho de administração representa R$ 0,900140 por ação ordinária

O Mercado Livre (MELI34) que se cuide: TikTok entre na briga por compras online e lança loja no app; conheça as funcionalidades

Nova ferramenta pode ser um perigo para os usuários que sempre sentiram vontade de comprar itens vistos nos vídeos da plataforma

Como vai funcionar o ressarcimento após a fraude do INSS: governo detalha plano enquanto tenta preservar a imagem de Lula

O presidente do INSS, Gilberto Waller, informou que o órgão deve notificar prejudicados na próxima terça-feira (13), mas a data de início dos pagamentos ainda segue pendente

Ações da C&A (CEAB3) dão salto de 20% na bolsa: o que está por trás da disparada após a queda de 94% do lucro no 1T25

Bancos explicam o motivo do desempenho da varejista nos três primeiros meses do ano e dizem se é hora de colocar os papéis na carteira

Ibovespa bate máxima histórica nesta quinta-feira (8), apoiado pelos resultados do Bradesco (BBDC4) e decisões da Super Quarta

Antes, o recorde intradiário do índice era de 137.469,27 pontos, alcançado em 28 de agosto do ano passado

Lucro líquido da Auren (AURE3) despenca, mas outros indicadores surpreendem e ações disparam mais de 13%; veja por que o mercado se animou

Crescimento do Ebitda e redução do nível de endividamento animam os investidores e analistas, que definem o primeiro trimestre como “para se lembrar”

Novidade na B3: CVM aprova lançamento dos contratos futuros de ethereum (ETH) e solana (SOL)

Os novos produtos devem chegar ao mercado em 16 de junho, junto com a redução em dez vezes do tamanho do contrato futuro de bitcoin

Agora é lei: 30% das vagas em concursos públicos serão reservadas para pretos, pardos, indígenas e quilombolas

Projeto de lei aprovado no Senado amplia de 20% para 30% o percentual de vagas destinado a cotistas e agora segue para sanção presidencial

Presidência da COP30 detalha ‘mobilização global inédita’, mas não menciona combustíveis fósseis em carta oficial

Embaixador André Corrêa do Lago propõe ação descentralizada e imediata para acelerar a implementação do Acordo de Paris, com apoio de lideranças como Marina Silva, Sônia Guajajara, Fernando Haddad e Laurent Fabius

Bitcoin (BTC) volta aos US$ 100 mil e mercado cripto mira novos recordes

Anúncio de acordo comercial entre EUA e Reino Unido, somado ao otimismo com uma possível negociação entre Trump e Xi Jinping, impulsiona criptomoedas a patamares não vistos há meses

Habemus papam: americano Robert Prevost é escolhido o novo papa; saiba quem é Leão 14

Os 133 cardeais estavam isolados desde a tarde de quarta-feira (78) para a votação, que durou pouco mais de 24 horas

XP Investimentos fora do ar? Usuários relatam instabilidade no acesso ao app e ao site

Em consulta ao site Downdetector, é possível ver um aumento significativo nas buscas a partir das 10h30

Dividendo em risco: FII PVBI11 aumenta vacância e cotas caem forte em 2025, mas BTG vê valorização no horizonte

O fundo imobiliário vive momentos difíceis na bolsa; nos últimos 12 meses, acumula uma queda de 15,50%, mas nem tudo está perdido

Ações da Azzas 2154 (AZZA3) têm a maior arrancada de sua breve história na bolsa depois do balanço do 1T25. Hora de comprar?

Segundo o Itaú BBA, os números do primeiro trimestre indicam um ponto de inflexão da companhia, que vinha sofrendo com desconfiança do mercado

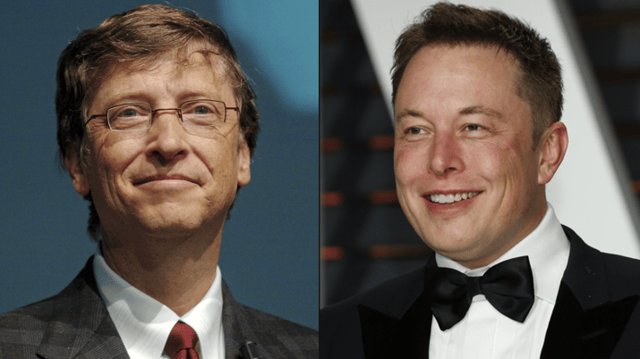

Adeus fortuna: Bill Gates anuncia doação de US$ 107 bilhões — e aproveita para dar uma cutucada em Elon Musk; veja o que ele falou

O anúncio desta quinta (8) acontece no 25º aniversário da Fundação Gates, criada pelo fundador da Microsoft e por sua ex-esposa Melinda nos anos 2000

Devedor de taxa de condomínio pode ter imóvel penhorado mesmo que o bem ainda esteja em nome do banco, em financiamento

Decisão do STJ reforça que dívida de condomínio é do imóvel, o que traz mais segurança aos condôminos que batalham com moradores inadimplentes

Último credor da Gol (GOLL4) aceita acordo e recuperação judicial nos EUA se aproxima do fim

Companhia aérea afirma que conseguirá uma redução significativa de seu endividamento com o plano que será apresentado

Onde os brasileiros vão gastar no Dia das Mães? Spoiler: mais perto de você

Pesquisas do Sebrae-SP e da ACSP mostram que o presente das mães este ano virá com incentivo ao comércio local; data deve movimentar R$ 37 bilhões

Com “mãozinha” da Argentina, Mercado Livre (MELI34) dá show no 1T25 e ações sobem — mas é hora de comprar?

O volume bruto de mercadorias na Argentina mais que dobrou em relação ao mesmo trimestre do ano anterior

Bradesco (BBDC4) salta 15% na B3 com balanço mais forte que o esperado, mas CEO não vê “surpresas arrebatadoras” daqui para frente. Vale a pena comprar as ações do banco?

Além da surpresa com rentabilidade e lucro, o principal destaque positivo do balanço veio da margem líquida — em especial, o resultado com clientes. É hora de colocar BBDC4 na carteira?

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP