A armadilha dos dividendos: cuidado para não cometer o maior erro dos investidores que buscam ‘vacas leiteiras’ na bolsa

Quem não gosta de ver um dinheirinho pingando na conta? O problema é que muitas vezes os dividendos prometidos são insustentáveis; entenda

Já virou rotina: pelo menos uma vez por mês, no plantão de dúvidas da série Vacas Leiteiras, Rodolfo Amstalden, Richard Camargo e eu temos que explicar por que um monte de companhias que pagam bons dividendos não servem para a nossa seleção.

Às vezes são empresas que pagam dividend yields de dois dígitos, em setores considerados estáveis. E mesmo assim dizemos não. Por quê?!

Yields elevados em dividendos podem ser uma armadilha

Quem não gosta de ver uma grana pingando na conta todo mês ou, pelo menos, várias vezes no ano? Eu adoro, e tenho certeza que você também.

Este é o foco da série Vacas Leiteiras: investir em empresas boas pagadoras de dividendos.

O problema é que muitas vezes os dividendos prometidos por elas não são sustentáveis, seja porque a empresa está em um setor com perspectivas pouco favoráveis, ou porque ela mesma vai começar a enfrentar uma queda de resultados pela frente.

Nesses casos, a companhia pode até pagar dividendos polpudos no período. Mas é provável que a capacidade de distribuição futura seja comprometida, e as ações passem por uma reprecificação negativa no meio do caminho. É provável que, mesmo com bons dividendos no ano, as ações venham a se desvalorizar tanto que o seu prejuízo vai ser grande.

Leia Também

Qualicorp, um exemplo prático

Vamos pegar a Qualicorp (QUAL3) como exemplo. A companhia é a maior administradora de planos de saúde coletivos do Brasil e distribuiu um yield de mais 20% em dividendos desde o início do ano passado (considerando a cotação média da ação no período), o que parece ótimo.

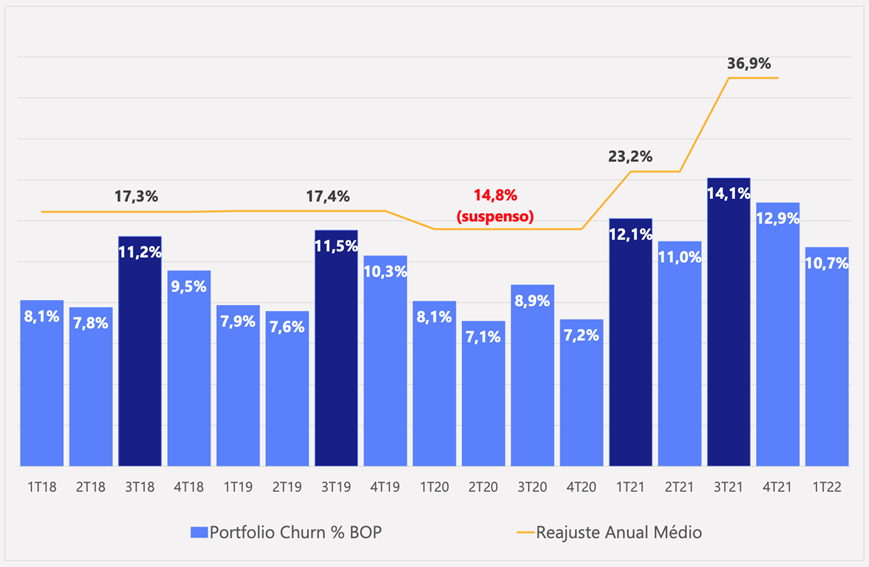

Mas a Quali vem sofrendo com a inflação médica e com a queda do poder de compra da população. Os reajustes anuais dos planos têm provocado maiores churns (cancelamentos) e também o que o mercado chama de trade down, que é a migração de clientes para planos mais baratos.

Isso tem um efeito negativo sobre a receita. Mas fica ainda pior.

Para tentar acelerar a adição de vidas ao portfólio e estancar a perda de clientes neste ambiente desfavorável, a companhia está pagando comissões e bônus mais elevados nos últimos trimestres, o que está atrapalhando a sua rentabilidade.

O Ebitda caiu 9% no primeiro trimestre deste ano, com um recuo de 3 pontos percentuais de margem. O Lucro Líquido, por sua vez, despencou 35%.

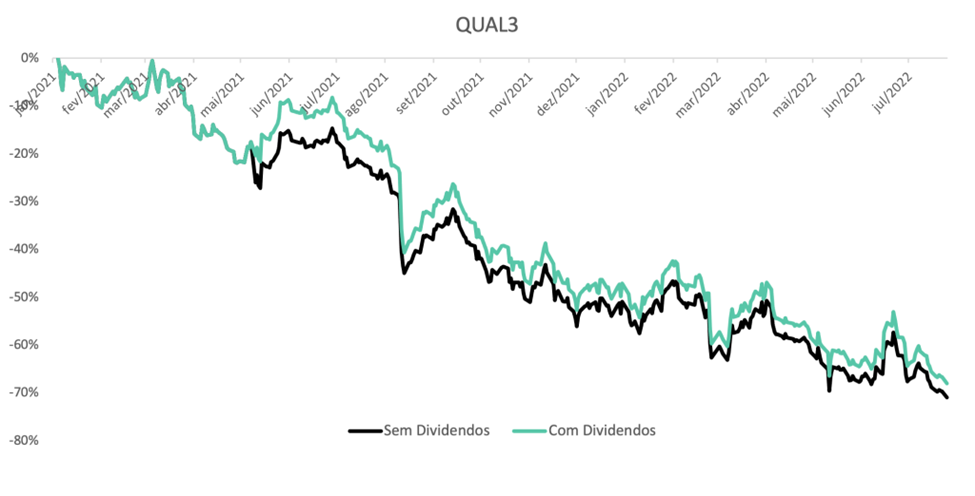

O resultado disso foi uma desvalorização de 71% de QUAL3 desde o início de 2021, sem considerar os dividendos recebidos.

Considerando os 20% de yield médio no período (R$ 3 por ação), o resultado ainda foi muito negativo: -68%.

Moral da história

Acho que você já entendeu aonde eu quero chegar. De nada adianta um yield turbinado se o preço da ação despencar.

Quem investiu R$ 34,50 em QUAL3 no início de 2021 em busca de um dividendo de R$ 3 em 18 meses, está hoje com um patrimônio que não chega a R$ 13 (R$ 9,50 em QUAL3 + R$ 3 de dividendos).

Definitivamente não valeu a pena!

Foco em dividendos precisa ser mais abrangente

Na minha opinião, o maior erro de quem investe em dividendos é focar apenas em yields elevados, deixando de lado todo o resto.

Além dos yields, é preciso se atentar ao crescimento de lucros, sustentabilidade de resultados, dívida, geração de caixa, e muitos outros fatores que podem acabar transformando o seu investimento em uma baita furada.

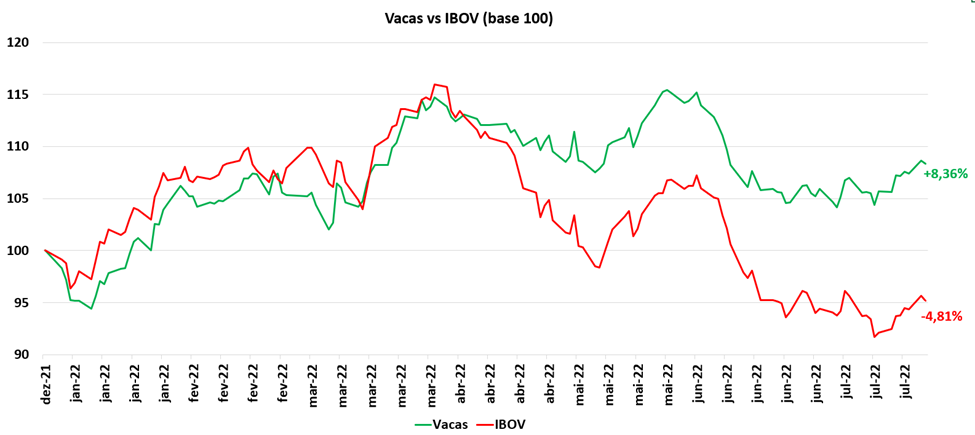

É com base nesses fatores, e muitos outros, que escolhemos as ações da série Vacas Leiteiras. Mesmo neste ano turbulento, a carteira indicada se valoriza 8%.

O motivo dessa boa performance? A série está repleta de empresas com perspectivas favoráveis, balanço sólido e capacidade de manter a distribuição de proventos mesmo neste momento macroeconômico difícil.

A Petrobras, que sobe mais de 35% no ano e anunciou uma quantia absurda de dividendos ontem, está em nossa seleção.

Um grande abraço e até a semana que vem!

Ruy

Dividendo em risco: FII PVBI11 aumenta vacância e cotas caem forte em 2025, mas BTG vê valorização no horizonte

O fundo imobiliário vive momentos difíceis na bolsa; nos últimos 12 meses, acumula uma queda de 15,50%, mas nem tudo está perdido

Muito acima da Selic: 6 empresas pagam dividendos maiores do que os juros de 14,75% — e uma delas bateu um rendimento de 76% no último ano

É difícil competir com a renda fixa quando a Selic está pagando 14,75% ao ano, mas algumas empresas conseguem se diferenciar com suas distribuições de lucros

Ambev (ABEV3) tem lucro estável no 1º trimestre e anuncia R$ 2 bilhões em dividendos; ações saltam na B3

Lucro no 1T25 foi de R$ 3,8 bilhões, praticamente estável na comparação anual e em linha com o consenso de mercado

Caixa Seguridade (CXSE3) ou BB Seguridade (BBSE3): qual empresa brilhou nos resultados do primeiro trimestre e vale mais a pena comprar?

Analistas do BTG avaliam as duas empresas e destacam que apenas uma tem um “trunfo” que faz seu modelo de negócio ser mais vantajoso para o investidor; confira

Klabin (KLBN11) avança entre as maiores altas do Ibovespa após balanço do 1T25 e anúncio de R$ 279 milhões em dividendos

Analistas do Itaú BBA destacaram a geração de fluxo de caixa livre (FCF) e a valorização do real frente ao dólar como motores do otimismo

Analista revela 5 ações para buscar dividendos em maio diante de perspectiva de virada no mercado

Carteira gratuita de dividendos da Empiricus seleciona papéis com bom potencial de retorno em maio

Bola de cristal monetária: Ibovespa busca um caminho em dia de Super Quarta, negociações EUA-China e mais balanços

Investidores estão em compasso de espera não só pelas decisões de juros, mas também pelas sinalizações do Copom e do Fed

Odontoprev (ODPV3) e Caixa Seguridade (CXSE3) vão distribuir mais de R$ 1 bilhão em dividendos; veja mais quem paga

A maior fatia dessa distribuição corresponde à Caixa Seguridade; o restante está dividido entre Odontoprev e a Vulcabras; confira os prazos de pagamento

Dividendos: Magalu (MGLU3), Auren (AURE3), Fleury (FLRY3) e JHSF (JHSF3) estão entre as empresas que pagam proventos na semana; veja a agenda

Mais de 20 companhias distribuem dividendos ou JCP nos próximos dias; confira o calendário completo

Expectativa e realidade na bolsa: Ibovespa fica a reboque de Wall Street às vésperas da Super Quarta

Investidores acompanham o andamento da temporada de balanços enquanto se preparam para as decisões de juros dos bancos centrais de Brasil e EUA

Onde investir em maio: Petrobras (PETR4), Cosan (CSAN3), AT&T (ATTB34) e mais opções em ações, dividendos, FIIs e BDRs

Em novo episódio da série, analistas da Empiricus Research e do BTG Pactual compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Veja as empresas que pagam dividendos e juros sobre capital próprio nesta semana

Magalu, Santander, Fleury e mais 15 empresas pagam proventos nos próximos dias; confira o calendário

Espírito olímpico na bolsa: Ibovespa flerta com novos recordes em semana de Super Quarta e balanços, muitos balanços

Enquanto Fed e Copom decidem juros, temporada de balanços ganha tração com Itaú, Bradesco e Ambev entre os destaques

Veja as empresas que pagam dividendos e juros sobre capital próprio na próxima semana

Magalu, Santander, Fleury e mais 15 empresas pagam proventos nos próximos dias; confira o calendário

Petrobras (PETR4): O que explica a queda das ações em 2025? Veja se dividendos estão em risco

As ações da Petrobras sofreram com a guerra tarifária e suas consequências para o petróleo. Analista explica o cenário.

Prio (PRIO3) abocanha campos de Peregrino e Pitangola por US$ 3,35 bilhões e ações sobem — negócio pode turbinar dividendos, diz bancão

Aquisição já era esperada pelo mercado; transação é avaliada positivamente pelo BTG Pactual e pela XP Investimentos

Ibovespa deu uma surra no S&P 500 — e o mês de abril pode ter sido apenas o começo

O desempenho do Ibovespa em abril pode ser um indício de que estamos diante de uma mudança estrutural nos mercados internacionais, com implicações bastante positivas para os ativos brasileiros

Equatorial (EQTL3) engrossa grupo de elétricas que pagam dividendos e distribuição chega perto de R$ 1 bilhão; veja quem mais está na lista

No caso da Equatorial, a companhia aprovou em assembleia o pagamento de R$ 876,3 milhões em dividendos e juros sobre capital próprio (JCP)

Petrobras (PETR4) e Vale (VALE3) têm fôlego para pagar bons dividendos, mas só uma delas oferece perspectiva de ganho de capital, diz analista da Empiricus

No podcast Touros e Ursos desta semana, Ruy Hungria fala sobre impacto do tarifaço de Donald Trump no lucro de duas das maiores empresas do Ibovespa e diz o que o investidor deve esperar dos proventos

CPFL (CPFE3), Taesa (TAEE11), Embraer (EMBR3) e SLC Agrícola (SLCE3) vão distribuir quase R$ 4 bilhões em dividendos

A maior fatia é da CPFL, que pagará R$ 3,2 bilhões em proventos adicionais ainda sem data definida para pingar na conta dos acionistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP