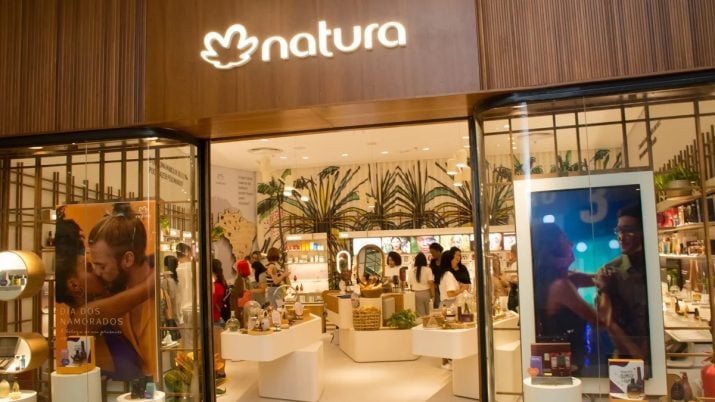

O curioso caso da Natura (NTCO3), ou como os acionistas podem atrapalhar a gestão e o preço das ações

A Natura (NTCO3) vendeu a Aesop, seu melhor ativo, em meio à pressão dos acionistas. Uma decisão que traz consequências no longo prazo

Se você acompanha o mercado financeiro há algum tempo, já deve ter visto vários casos de conflito de interesses entre a gestão de uma companhia e os seus acionistas — e, nesta semana, tivemos mais um, agora envolvendo a Natura (NTCO3).

Às vezes isso acontece quando a gestão decide se presentear com bônus multimilionários sem ter merecido isso. Às vezes, o conflito surge quando os executivos tentam fazer a empresa crescer a qualquer custo, sem avaliar se isso faz sentido e muito menos se os retornos dos acionistas serão afetados.

Fato é que, na grande maioria das vezes que os conflitos acontecem, os executivos utilizam seu poder para enfiar suas decisões goela abaixo dos acionistas, que no fim da história, acabam pagando o pato.

Natura e a dica quente não vingou

Duas semanas atrás, comentamos sobre o fato de a Natura estar prestes a vender sua subsidiária Aesop. Mais especificamente, sobre os "espertinhos" que tinham comprado NTCO3 em busca de um ganho rápido, e como eles acabaram tomando um prejuízo de quase 20% no dia da divulgação de resultados do 4T22.

Pois bem, nesta semana a Aesop finalmente foi vendida, o que renderá US$ 2,5 bilhões para os cofres da Natura.

Assim como o esperado, a reação inicial do mercado foi positiva, mas logo em seguida o humor com os papéis virou e NTCO3 fechou o pregão com -3% de queda. No dia seguinte, as ações ainda derreteram mais -9%.

Resumindo a história: na semana daquele que parecia ser o maior gatilho positivo para NTCO3 nos últimos 12 meses, a ação caiu mais de -10%. Isso só reforça o que conversamos na coluna do dia 24 de março: cuidado com as dicas quentes.

Mas nem sempre é assim que acontece. Algumas vezes, são os próprios acionistas que pressionam a gestão a cometer algum erro que pode custar caro para as ações.

Os acionistas nem sempre sabem o que é melhor

Mas eu não estou aqui para dar sermão em quem comprou NTCO3 por causa da venda da Aesop. Minha intenção aqui é outra: lembrar que os acionistas nem sempre sabem o que é melhor para a empresa.

A venda da aconteceu pela vontade dos acionistas verem o problema do alto endividamento resolvido — e rápido.

Com quase todas as subsidiárias passando por problemas e os acionistas pressionando por uma solução imediata, a saída encontrada pela gestão foi vender justamente a melhor empresa do grupo, a Aesop.

Mas por que as ações desabaram, afinal?

Agora que o endividamento está resolvido, o mercado parece ter começado a entender que a venda traz um problema bem mais profundo: sem a Aesop, o que sobra são várias subsidiárias com problemas, queimadoras de caixa ou com baixo potencial de crescimento.

E mesmo que a Natura consiga recuperar a Avon e a The Body Shop algum dia, dificilmente veremos os papéis negociando por múltiplos elevados novamente, porque a qualidade média do portfólio piorou.

Para resolver um problema no curto prazo, criou-se outro de longa duração — e muito mais estrutural, em minha visão.

Outros exemplos

Existem alguns outros exemplos de pressão que os acionistas fazem sem entender muito bem os impactos financeiros nocivos para as companhias.

As tentativas de acionistas ativistas forçarem companhias de petróleo a se tornarem mais "verdes" é um bom exemplo. Não é trivial para uma boa empresa de petróleo se transformar em uma boa empresa de energia limpa.

Os desafios são completamente diferentes e a expertise para tocar um tipo de negócio nem sempre será suficiente para ser bem sucedido no outro.

Um negócio que ainda poderia gerar mais quinze anos de excelentes resultados e, em seguida, "morrer em paz", acaba sendo forçado a mudar para uma rota desconhecida e fecha as portas dez anos mais cedo, com prejuízos destruidores para os acionistas e para a sociedade.

Outro exemplo é a transmissora Taesa (TAEE11), que tem sofrido uma pressão para vencer leilões de novas concessões já que praticamente metade de sua RAP vencerá nos próximos dez anos.

Para não deixar a peteca cair, a companhia tem disputado e "vencido" leilões extremamente competitivos com deságios absurdos, que superam os 50%.

Talvez isso faça os acionistas felizes no curto prazo, mas eu suspeito que o longo prazo trará um sentimento um pouco diferente para eles — voltaremos nesse assunto na Páscoa de 2033.

Por esse motivo, a nossa transmissora preferida na bolsa é a Alupar (ALUP11), que não tem sido tão agressiva nos últimos leilões e possui concessões que devem se mostrar bem mais rentáveis nos próximos anos.

Se quiser conferir a lista completa com boas ações pagadoras de dividendos, da qual a Alupar faz parte, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Com mundo de olho na abertura dos Jogos Olímpicos, mercado aguarda PCE para o pontapé inicial na bolsa

Além de Wall Street, Ibovespa também repercute hoje os números do Governo Central e o balanço da Vale no segundo trimestre

“Caçadores de ações”: a empresa que ainda está fora do radar dos investidores, mas é por pouco tempo

A ótima prévia operacional nos deixa mais confiantes de que essa companhia está no caminho certo para voltar a dar lucro ainda em 2024, podendo inclusive se tornar uma boa pagadora de dividendos para quem tem paciência e pensa no longo prazo

Bugs, bolhas e tecnologia: Big techs azedam o clima nas bolsas em dia de PIB dos EUA e de IPCA-15

Ibovespa ainda tem que lidar com petróleo e minério de ferro em queda e dólar em alta com mercado à espera do balanço da Vale

Rodolfo Amstalden: Obrigado, mas não, obrigado

Recentemente, a startup de cibersegurança Wiz deixou passar uma oferta de US$ 26 bilhões feita pela dona do Google

A maionese desanda na bolsa: Big techs e minério de ferro pesam sobre os mercados internacionais e Ibovespa paga a conta

Enquanto resultados trimestrais da Tesla e da dona do Google desapontam investidores, Santander Brasil dá início à safra de balanços dos bancões por aqui

Tudo o que você precisa saber sobre os ETFs de Ethereum (ETH) que acabaram de ser lançados

Segue um dashboard da Bloomberg mostrando as gestoras que estão criando seus respectivos ETF´s de Ether, tickers, taxas, exchanges de negociação e custodiantes

Ibovespa fica a reboque do exterior antes dos balanços das big techs

Enquanto temporada de balanços ganha tração em meio a agenda fraca, Ibovespa se prepara para os resultados dos bancões

Uma rotação setorial está em andamento — e ela conversa com o ‘Trump Trade’

Rotação setorial coincide com esgotamento da valorização das ‘big techs’ em Wall Street e inflação desacelerando nos EUA

Felipe Miranda: Erro de design na indústria de multimercados

O que aconteceu para os conhecedores de política monetária restritiva perderem tanto dinheiro no começo de 2024?

O poder dos fatos novos: Ibovespa reage a desistência de Biden e corte de juros na China

A bolsa brasileira tem pela frente uma agenda carregada, com os balanços da Vale e do Santander e o IPCA-15; lá fora, PCE é o destaque