O que esperar do mercado internacional em 2023? Veja as previsões da Empiricus para bolsa, dólar, ouro e outros investimentos

Para os analistas, as bolsas norte-americanas não devem ter desempenhos tão positivos neste ano quanto registraram em 2020 e 2021, bem como não repetirão a queda tão acentuada vista no ano passado

O ano começou rodeado de perspectivas desafiadoras — especialmente quando falamos do exterior, com a possibilidade de uma recessão global cada vez mais palpável. Entretanto, apesar das incertezas, ainda é possível revisar sua carteira de investimentos para se preparar para a montanha-russa que será 2023.

Na visão dos analistas da Empiricus Research, existem cinco linhas de previsões para o mercado internacional neste ano, incluindo bolsa, dólar, metais preciosos, títulos públicos e petróleo.

Investimentos na bolsa norte-americana em 2023

Na visão da Empiricus Research, o retorno de um desempenho das bolsas norte-americanas tão imbatível quanto em 2020 e 2021 não deve acontecer tão cedo.

Porém, para os analistas, nem mesmo a derrocada dos índices S&P 500 e Nasdaq vista no ano passado deve se repetir em 2023.

“Uma valorização na casa de um dígito para o S&P 500 parece algo condizente com o cenário atual”, escreve a casa de análise, em relatório.

Apesar de os analistas preverem uma pequena valorização da ordem de 2,5% para a bolsa norte-americana, a variação positiva é esperada apenas para o final do ano.

Leia Também

Isso porque, na análise da Empiricus, ainda não é possível dizer que o S&P chegou ao piso do “bear market”, com um fundo esperado para o segundo trimestre do ano. “O caminho promete ser tortuoso e ainda veremos novas mínimas no decorrer do processo”.

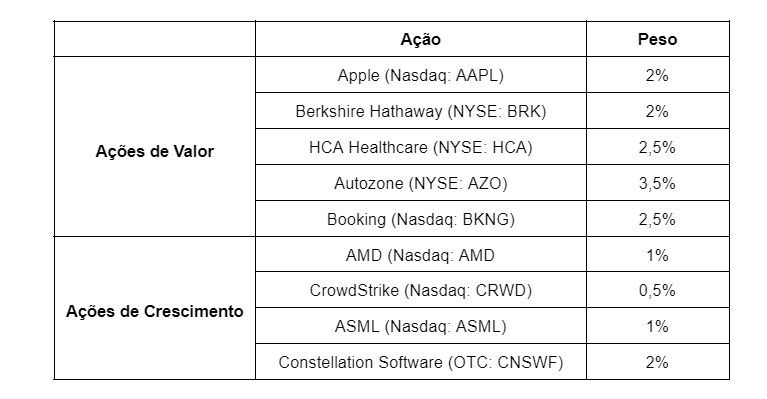

Os analistas mantiveram a preferência por ações de valor ante papéis de crescimento. “Daremos preferência para as companhias capazes de retornar capital para seus acionistas por meio de recompras e/ou proventos e que estejam sendo negociadas por múltiplos mais baixos.”

Para 2023, a Empiricus Research passou a recomendar compra de ações do Booking (Nasdaq: BKNG), atualmente negociada a 17,6 vezes os lucros projetados para os próximos 12 meses.

A carteira de ações estrangeiras da casa de análises passa a ser composta por:

Dólar em 2023

Segundo os analistas da Empiricus Research, em um cenário de recessão econômica e de juros de curto prazo elevados nos Estados Unidos, o dólar deve continuar forte em relação às demais moedas dos países desenvolvidos.

A casa de análise estima que há um modo para que as moedas europeias, como o euro, o franco suíço e a libra esterlina, tenham chance de superar a norte-americana.

Na visão dos economistas, é necessário que o crescimento econômico da região continue apesar do aperto monetário do Banco Central Europeu (BCE). “Dados os prognósticos dos países periféricos e da Itália, a probabilidade disto acontecer é muito pequena.”

A moeda japonesa, porém, pode ser uma exceção à tese. Isso porque, devido às possíveis mudanças de política monetária, a moeda asiática pode voltar a atrair capital e ganhar força contra o dólar.

Investimentos em ouro e metais preciosos neste ano

Para a Empiricus Research, o ouro e os metais preciosos voltam a reluzir neste ano e podem ser boas apostas para 2023.

Isso porque a possibilidade de recessão tende a comprimir as taxas de juros reais de longo prazo. Desse modo, as commodities metálicas, como o ouro, voltam a ser atrativas.

“A possibilidade de um rali do metal precioso ganha força, ao passo que os juros reais de 10 anos se mostram em tendência de queda”.

Na visão dos analistas, caso o ciclo de aperto monetário continue por um período mais prolongado, as taxas de juros de longo prazo devem ser pressionadas para baixo.

“Se os juros reais de longo prazo caminharem para a marca do 1%, o ouro provavelmente voltará a superar a marca dos US$ 2 mil a onça-troy”, preveem os analistas.

Já em relação ao aço, a casa de análise estima que o cenário mais otimista da siderurgia pode estar se avizinhando do fim.

“Depois de um 2022 fora da curva, as perspectivas para o preço do aço nos EUA caíram substancialmente.”

Investimentos em títulos públicos em 2023

Com o fantasma da recessão rodeando os mercados globais, os analistas acreditam que a renda fixa e os títulos públicos americanos podem ser uma boa pedida para 2023.

“A inflação global vem cedendo, e a hipótese de uma pausa no processo de aumento de juros começa a ganhar força. Isso empurraria fortemente os juros de longo prazo para baixo”, escreve a casa de análise.

A Empiricus Research acredita que os títulos públicos norte-americanos com vencimentos mais distantes podem ser os principais beneficiados.

“Se a economia caminhar para a recessão, a tendência é de que as taxas dos vencimentos mais distantes continuem a fechar (cair). Esperamos que as taxas de 10 anos se aproximem novamente dos 2,85%.”

O futuro do petróleo

O futuro do petróleo parece ser de poucas emoções em 2023. Na visão dos analistas, apesar de não preverem espaço para quedas intensas da commodity, “não existe força de demanda suficiente para levar os preços para cima”.

Ainda em um cenário de restrição de oferta na produção da commodity, a Empiricus projeta que os preços do petróleo WTI se aproximem de US$ 80 no final do ano.

Entretanto, caso haja sinais claros de deterioração da oferta do óleo, os analistas projetam chances ainda maiores de o preço do barril atingir os US$ 50.

BRPR Corporate Offices (BROF11) estabelece novo contrato de locação com a Vale (VALE3) e antecipa R$ 44 milhões

O acordo, no modelo atípico, define que a mineradora passará a ser responsável por todos os encargos referentes ao empreendimento localizado em Minas Gerais

XP aponta seis ações defensivas para enfrentar o novo choque de 50% imposto pelos EUA — e duas possíveis beneficiadas

Enquanto a aversão a risco toma conta do mercado, a XP lista seis papéis da B3 com potencial para proteger investidores em meio ao tarifaço de Trump

Ibovespa escapa da sangria após tarifas de Trump, mas cai 0,54%; dólar sobe a R$ 5,5452

Após o anúncio da tarifa de 50% sobre produtos brasileiros, que deve entrar em vigor em 1 de agosto, algumas ações conseguiram escapar de uma penalização dos mercados

Embraer (EMBR3) não é a única a sofrer com as tarifas de Trump: as ações mais impactadas pela guerra comercial e o que esperar da bolsa agora

A guerra comercial chegou ao Brasil e promete mexer com os preços e a dinâmica de muitas empresas brasileiras; veja o que dizem os analistas

Um novo segmento para os fundos imobiliários? Com avanço da inteligência artificial, data centers entram na mira dos FIIs — e cotistas podem lucrar com isso

Com a possibilidade de o país se tornar um hub de centros de processamento de dados, esses imóveis deixam de ser apenas “investimentos diferentões”

O pior está por vir? As ações que mais apanham com as tarifas de Trump ao Brasil — e as três sobreviventes no pós-mercado da B3

O Ibovespa futuro passou a cair mais de 2,5% assim que a taxa de 50% foi anunciada pelo presidente norte-americano, enquanto o dólar para agosto renovou máxima, subindo mais de 2%

A bolsa brasileira vai negociar ouro a partir deste mês; entenda como funcionará o novo contrato

A negociação começará em 21 de julho, sob o ticker GLD, e foi projetada para ser mais acessível, inspirada no modelo dos minicontratos de dólar

Ibovespa tropeça em Galípolo e na taxação de Trump ao Brasil e cai 1,31%; dólar sobe a R$ 5,5024

Além da sinalização do presidente do BC de que a Selic deve ficar alta por mais tempo do que o esperado, houve uma piora generalizada no mercado local depois que Trump mirou nos importados brasileiros

FII PATL11 dispara na bolsa e não está sozinho; saiba o que motiva o bom humor dos cotistas com fundos do Patria

Após encher o carrinho com novos ativos, o Patria está apostando na reorganização da casa e dois FIIs entram na mira

O Ibovespa está barato? Este gestor discorda e prevê um 2025 morno; conheça as 6 ações em que ele aposta na bolsa brasileira agora

Ao Seu Dinheiro, o gestor de ações da Neo Investimentos, Matheus Tarzia, revelou as perspectivas para a bolsa brasileira e abriu as principais apostas em ações

A bolsa perdeu o medo de Trump? O que explica o comportamento dos mercados na nova onda de tarifas do republicano

O presidente norte-americano vem anunciando uma série de tarifas contra uma dezena de países e setores, mas as bolsas ao redor do mundo não reagem como em abril, quando entraram em colapso; entenda por que isso está acontecendo agora

Fundo Verde, de Stuhlberger, volta a ter posição em ações do Brasil

Em carta mensal, a gestora revelou ganhos impulsionados por posições em euro, real, criptomoedas e crédito local, enquanto sofreu perdas com petróleo

Ibovespa em disparada: estrangeiros tiveram retorno de 34,5% em 2025, no melhor desempenho desde 2016

Parte relevante da valorização em dólares da bolsa brasileira no primeiro semestre está associada à desvalorização global da moeda norte-americana

Brasil, China e Rússia respondem a Trump; Ibovespa fecha em queda de 1,26% e dólar sobe a R$ 5,4778

Presidente norte-americano voltou a falar nesta segunda-feira (7) e acusou o Brasil de promover uma caça às bruxas; entenda essa história em detalhes

Em meio ao imbróglio com o FII TRBL11, Correios firmam acordo de locação com o Bresco Logística (BRCO11); entenda como fica a operação da agência

Enquanto os Correios ganham um novo endereço, a agência ainda lida com uma queda de braço com o TRBL11, que vem se arrastando desde outubro do ano passado

De volta ao trono: Fundo imobiliário de papel é o mais recomendado de julho para surfar a alta da Selic; confira o ranking

Apesar do fim da alta dos juros já estar entrando no radar do mercado, a Selic a 15% abre espaço para o retorno de um dos maiores FIIs de papel ao pódio da série do Seu Dinheiro

Ataque hacker e criptomoedas: por que boa parte do dinheiro levado no “roubo do século” pode ter se perdido para sempre

Especialistas consultados pelo Seu Dinheiro alertam: há uma boa chance de que a maior parte do dinheiro roubado nunca mais seja recuperada — e tudo por causa do lado obscuro dos ativos digitais

Eve, subsidiária da Embraer (EMBR3), lança programa de BDRs na B3; saiba como vai funcionar

Os certificados serão negociados na bolsa brasileira com o ticker EVEB31 e equivalerão a uma ação ordinária da empresa na Bolsa de Nova York

Quem tem medo da taxação? Entenda por que especialistas seguem confiantes com fundos imobiliários mesmo com fim da isenção no radar

Durante o evento Onde Investir no Segundo Semestre de 2025, especialistas da Empiricus Research, da Kinea e da TRX debateram o que esperar para o setor imobiliário se o imposto for aprovado no Congresso

FIIs na mira: as melhores oportunidades em fundos imobiliários para investir no segundo semestre

Durante o evento Onde Investir no Segundo Semestre de 2025, do Seu Dinheiro, especialistas da Empiricus Research, Kinea e TRX revelam ao que o investidor precisa estar atento no setor imobiliário com a Selic a 15% e risco fiscal no radar

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP