Banco do Brasil (BBAS3) supera projeções e lucra R$ 8,78 bilhões no 2T23, alta de 11,7%; rentabilidade fica acima de 21%

O Banco do Brasil (BBAS3) ficou acima das expectativas do mercado, tanto em termos de ganhos quanto em rentabilidade (RSPL)

O Banco do Brasil (BBAS3) mostrou, mais uma vez, que está na elite das grandes instituições financeiras comerciais: fechou o segundo trimestre de 2023 com um lucro líquido ajustado de R$ 8,78 bilhões, alta de 11,7% em um ano — a cifra só encontra paralelo no Itaú e seu ganho de R$ 8,74 bilhões no período.

O resultado ficou ligeiramente acima das projeções do mercado; a média das projeções de seis casas de análise ouvidas pelo Seu Dinheiro apontava para um lucro de R$ 8,68 bilhões. O dado apresentado pelo BB, inclusive, supera até a mais otimista das estimativas, de R$ 8,76 bilhões, do BTG Pactual.

A força do Banco do Brasil, no entanto, não vem só da última linha do seu balanço. A rentabilidade, medida pelo RSPL (retorno sobre o patrimônio líquido) ficou em 21,3%; ao fim do primeiro trimestre, o índice era de 21%.

Novamente, Itaú e BB estão numa categoria própria, com a rentabilidade — um dos indicadores mais importantes para analisar a saúde das operações de uma instituição financeira — girando em torno dos 20%. Santander e Bradesco, por outro lado, ficaram para trás e permanecem na casa dos 10%.

Novamente, o número do Banco do Brasil ficou acima do esperado pelos analistas: a média das projeções era de 20,7% para o trimestre.

- LEIA MAIS: O bull market da bolsa brasileira pode ser destravado com a queda da Selic? Veja 11 recomendações que podem multiplicar o seu patrimônio em até 5x nos próximos 36 meses

Banco do Brasil (BBAS3): e as provisões?

Já era esperado que o Banco do Brasil mostrasse novamente um sinal de força nas linhas de lucro e rentabilidade. Dito isso, os analistas indicavam que o balanço poderia trazer um calcanhar de Aquiles: uma eventual deterioração na dinâmica das provisões.

E, de fato, as suspeitas se confirmaram: a chamada PCLD ampliada — as provisões para créditos de liquidação duvidosa, o que, na prática, representa o montante reservado para cobrir calotes — foi de R$ 7,2 bilhões, um salto de 22,6% em relação aos níveis de março; na base anual, a cifra mais que dobrou.

O xis da questão foi o segmento de grandes clientes, que obrigou o Banco do Brasil a elevar de maneira significativa a proteção para "risco de crédito": a linha totalizou R$ 8,5 bilhões no trimestre; nos três primeiros meses de 2023, foi de R$ 4,15 bilhões.

"No primeiro trimestre, houve o reperfilamento de dívida de cliente do segmento large corporate, com desconstituição de provisão no montante de R$ 2,546 bilhões e concomitante reconhecimento de perda por imparidade de debênture originada no contexto da mudança do perfil de dívida (de crédito para TVM), fato que impacta parte da comparação com o segundo trimestre", diz o BB.

O problema não para por aí: novamente sem citar nomes e afirmando apenas tratar-se de um cliente large corporate que entrou em recuperação judicial em janeiro, o Banco do Brasil diz ter adicionado R$ 338,8 milhões para proteger-se do risco de perda de crédito.

Por mais que o BB tenha optado por não revelar qual é o tal cliente problemático, analistas já apontavam que a possível alta nos provisionamentos tinha nome: Americanas, a gigante do varejo que revelou uma fraude bilionária em seus balanços no começo deste ano.

Por fim, há também um efeito negativo vindo da carteira de clientes pessoa física, em que, segundo o Banco do Brasil "houve o agravamento de risco nas linhas não consignadas".

Inadimplência em alta

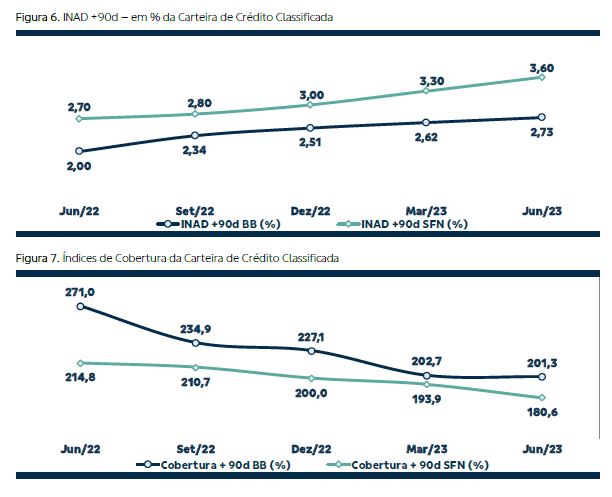

Em paralelo à alta nas provisões, o índice que mede as dívidas vencidas há mais de 90 dias chegou a 2,73% — estava em 2,62% em março e em 2,51% ao fim de 2022. Mesmo assim, a inadimplência do BB segue abaixo do patamar do Sistema Financeiro Nacional (SFN) como um todo, de 3,60%.

"No trimestre, parte das operações de crédito com o cliente específico do segmento large corporate que entrou com pedido de recuperação judicial em janeiro de 2023 passou a impactar o indicador de inadimplência acima de 90 dias", diz o Banco do Brasil, novamente sem dar nome aos bois.

Ainda no que diz respeito à qualidade de crédito, o BB fechou o trimestre com um índice de cobertura — a relação entre o saldo de provisões e o saldo de operações vencidas há mais de 90 dias — de 201,3%, um patamar ligeiramente abaixo dos 202,7% vistos em março.

Banco do Brasil: margens em alta

Em termos de margem financeira bruta, o Banco do Brasil fechou o trimestre com R$ 22,9 bilhões, alta de 34,2% em relação ao mesmo período de 2022 — na base trimestral, a expansão foi de 8,2%. E as boas notícias vieram das duas grandes componentes das receitas financeiras da instituição.

As operações de crédito, por exemplo, tiveram alta de 28,3% em um ano, para R$ 33,6 bilhões. Mas o destaque fica com o resultado da tesouraria, que aumentou 56,1% na mesma base de comparação, para R$ 11,6 bilhões.

"No trimestre, as receitas financeiras se elevaram em 6,7% [em relação aos três primeiros meses do ano] (4,1% em Operações de Crédito e 15,3% em Tesouraria), beneficiadas pelo crescimento da carteira de crédito e dos títulos e valores mobiliários, respectivamente", diz o BB.

Usando termos mais comparáveis com os grandes bancos privados: a margem com clientes aumentou 3% em relação ao primeiro trimestre, atingindo R$ 20 bilhões — o aumento do spread, de 8,8% para 8,9%, ajudou a impulsionar o resultado.

A margem com mercado também cresceu: a alta foi de 22,1%, para R$ 2,8 bilhões, em meio à "elevação do resultado de títulos e valores imobiliários alocados na tesouraria e na margem financeira do Banco Patagonia".

Expansão na carteira de crédito

A carteira de crédito ampliada do Banco do Brasil também se expandiu, conforme previam os analistas: chegou a R$ 1,045 trilhão, alta trimestral de 1,2%. Um aumento tímido, mas que mostra tendências positivas nos segmentos pessoa jurídica, pessoa física e externo; o total do agronegócio teve leve baixa.

"A carteira ampliada Agro recuou 0,3% no trimestre e obteve crescimento de 22,7% em 12 meses. A queda trimestral reflete a liquidação de operações de custeio, que ocorre sazonalmente no último trimestre do Plano Safra", diz o BB.

Projeções e proventos bilionários

Colocando na conta o resultado da primeira metade de 2023, o Banco do Brasil revisou algumas de suas projeções operacionais e financeiras para o ano — as estimativas para a carteira de crédito e a margem financeira melhoraram, mas as de provisões pioraram. Veja um resumo do que mudou:

Guidance revisado do Banco do Brasil (BBAS3) para o ano

| Projeções para 2023 | Antigas | Revisadas |

| Carteira de crédito | alta entre 8% e 12% | alta entre 9% e 13% |

| - Segmento empresas | alta entre 7% e 11% | alta entre 8% e 12% |

| - Segmento agro | alta entre 11% e 15% | alta entre 14% e 18% |

| Margem financeira bruta | alta entre 17% e 21% | alta entre 22% e 26% |

| Provisões totais | entre R$ 19 bi e R$ 23 bi | entre R$ 23 bi e R$ 27 bi |

| Receitas de prestação de serviços | alta entre 7% e 11% | alta entre 4% e 8% |

Além disso, houve espaço até para um anúncio de remuneração extra aos acionistas: ao todo, serão distribuídos R$ 410,1 milhões sob a forma de dividendos e R$ 1,868 bilhão como juros sob o capital próprio (JCP), totalizando R$ 2,278 bilhões em proventos:

- Dividendos: R$ 0,14372164692 por ação

- JCP complementar: R$ 0,65465514197 por ação

O pagamento é referente ao segundo trimestre de 2023 e terá como base a posição acionária de 21 de agosto; os papéis BBAS3 passam a ser negociados "ex-direitos" no dia seguinte. O dinheiro cairá na conta dos acionistas em 30 de agosto.

Esquenta dos mercados: Bolsas internacionais amanhecem pressionadas por dados regionais e ajustes; Ibovespa digere decisão sobre juros hoje

RESUMO DO DIA: As principais bolsas pelo mundo amanheceram sem um único sinal. A agenda do dia é relativamente mais esvaziada pela manhã, contando apenas com a decisão sobre os juros do Banco da Inglaterra (BoE). Por falar em juros, aqui no Brasil o Copom reduziu o ritmo dos cortes da Selic na mais recente […]

Bolsa hoje: Ibovespa deixa Nova York de lado e sobe com expectativa pelo Copom; dólar avança a R$ 5,09

RESUMO DO DIA: A quarta-feira mais esperada de maio para o mercado brasileiro chegou. Hoje, o Copom divulga uma nova decisão de política monetária. As apostas majoritárias são de corte de 0,25 ponto percentual nos juros, reduzindo a Selic de 10,75% para 10,50% ao ano. Mas a chance de corte de 0,50 ponto percentual não […]

O erro de Stuhlberger: gestor do Fundo Verde revela o que o fez se arrepender de ter acreditado em Lula

Em apresentação a investidores Stuhlberger qualificou 2024 como ‘ano extremamente frustrante e decepcionante’

Bolsa hoje: Ibovespa é embalado por balanços e fecha em alta, enquanto dólar tem leve queda; Suzano (SUZB3) despenca 12%

RESUMO DO DIA: Na véspera da decisão do Copom, a política monetária ficou em segundo plano em dia de repercussão de balanços trimestrais e poucas notícias nos mercados internacionais. O Ibovespa terminou o dia em alta de 0,58%, aos 129.210 pontos. Já o dólar à vista fechou a R$ 5,0673, com leve queda de 0,13%. […]

Fundo imobiliário favorito do mês está com desconto na B3 e abre oportunidade de compra; confira as recomendações de dez corretoras

No último mês, as mudanças no cenário macroeconômico global e brasileiro — incluindo a alta dos juros futuros e ruídos fiscais — criaram um verdadeiro “feirão” entre os FIIs negociados na bolsa de valores.

WHG Real Estate (WHGR11) anuncia oferta de ações de R$ 200 milhões; confira detalhes da nova emissão de cotas do fundo imobiliário

O montante final da WHGR11 ainda pode variar em mais de 50 milhões caso tenha excesso de demanda no decorrer da oferta de ações

Suzano (SUZB3) recua 12% na B3 com notícia sobre proposta bilionária pela IP dias antes do balanço do primeiro trimestre

A companhia brasileira fez uma proposta de US$ 15 bilhões pela International Paper

Banrisul (BRSR6) e IRB (IRBR3) são os mais expostos pela tragédia climática no RS, diz JP Morgan, que calcula o impacto nos resultados

JP Morgan avaliou a exposição do setor financeiro à catástrofe; impacto sobre bancos e seguradoras vai além de Banrisul e IRB

Bolsa hoje: Braskem despenca e Ibovespa não sustenta o fôlego vindo de Nova York; dólar sobe a R$ 5,07

RESUMO DO DIA: Começou mais uma semana decisiva para os juros no Brasil. O Copom reúne-se na próxima quarta-feira (8) e é esperado um novo corte na Selic. Mas enquanto o dia não chega, os investidores acompanharam os desdobramentos da crise climática no Rio Grande do Sul e os possíveis impactos no cenário fiscal. O […]

A Vale (VALE3) está de volta: mineradora lidera a preferência dos analistas para maio; confira as ações preferidas na carteira recomendada de 12 corretoras

Após reduzir o temor de interferência política na companhia e garantir a permanência de Eduardo Bartolomeo até o fim do ano, as ações da ex-estatal avançaram mais de 4% em março

Leia Também

-

Esquenta dos mercados: Bolsas internacionais amanhecem pressionadas por dados regionais e ajustes; Ibovespa digere decisão sobre juros hoje

-

Casas Bahia (BHIA3) tem prejuízo menor no 1T24: perdas somam R$ 261 milhões no período; confira os números da varejista

-

Banco do Brasil (BBAS3): lucro atinge R$ 9,3 bilhões no 1T24 com "ajudinha" de Milei e vem acima do esperado