Os melhores fundos imobiliários para investir em fevereiro segundo 7 corretoras

Sete FII empataram como os mais indicados, e um deles nunca tinha ficado entre os queridinhos antes; confira as recomendações

Apesar do início de ano positivo, os ativos de risco acabaram fechando o mês de janeiro com perdas. Ações e títulos públicos prefixados e atrelados à inflação terminaram o mês em baixa, enquanto juros futuros e dólar fecharam o período apontando para cima.

O mercado de fundos imobiliários, porém, conseguiu se salvar. O índice do setor, o IFIX, subiu 0,32% em janeiro, mantendo-se perto do topo do ranking dos investimentos do mês.

No entanto, no mercado de FII foi possível ver a mesma dinâmica que se viu nos demais mercados ao longo do mês: ativos de maior risco apanhando, e os mais conservadores se saindo bem.

A alta do IFIX deveu-se principalmente ao bom desempenho dos fundos de recebíveis, também chamados de fundos de papel. O índice da XP Investimentos que agrega esses fundos, o XPFP, teve alta de 1,08% em janeiro, enquanto o índice dos fundos de tijolo, o XPFT, recuou 0,49%.

Os fundos de recebíveis investem em títulos de renda fixa lastreados em créditos imobiliários, geralmente atrelados a um índice de inflação. A alta de 2,58% do IGP-M em janeiro beneficiou os títulos corrigidos por este índice de preços, contribuindo para manter elevados os dividend yields (retorno percentual de dividendos) dos fundos que investem nesse tipo de papel.

Já os demais FII se viram tomados pela cautela que assolou os mercados, em razão do risco fiscal, da lentidão na vacinação e continuidade de avanço da covid-19 e das incertezas quanto à recuperação mais robusta da economia.

Leia Também

Os fundos de shoppings voltaram a sofrer com a adoção de novas medidas restritivas pelo poder público a fim de conter o avanço do coronavírus no país. Mais uma vez, shopping centers em diversas cidades tiveram suas atividades suspensas ou reduzidas, o que aumentou a incerteza quanto à recuperação do segmento.

Em janeiro também foram divulgados os números referentes a 2020 do mercado de fundos imobiliários. Os FII atingiram quase 1,2 milhão de investidores até o final de dezembro. O volume negociado chegou a R$ 5,2 bilhões, uma queda de 11% em comparação como mesmo período de 2019. O patrimônio líquido dos FII atingiu R$ 124 bilhões.

Os fundos imobiliários preferidos de fevereiro

Para o mês de fevereiro não houve apenas um ou outro destaque entre os fundos recomendados pelas corretoras. As indicações foram bem variadas, e não houve um campeão absoluto. Em vez disso, sete fundos tiveram duas indicações cada, e seria possível montarmos, com eles, a carteira recomendada do Seu Dinheiro.

O queridinho do mês passado e indicação recorrente nesta matéria dos FII do mês, o BTG Pactual Logística (BTLG11), foi um desses fundos. Ele perdeu a majestade porque a corretora Ativa o retirou do seu top 3, mantendo-o apenas na sua carteira recomendada geral. Com isso, o fundo permaneceu somente entre os preferidos da Guide e do Santander.

Assim como no mês passado, o TG Ativo Real (TGAR11), o CSHG Logística (HGLG11) e o BTG Pactual Fundo de Fundos (BCFF11) também receberam duas indicações cada. O TGAR11 apareceu entre os preferidos da Ativa e da Terra Investimentos; já o HGLG11 e o BCFF11 figuraram nos top 3 de Mirae e Terra Investimentos.

Dois nomes retornaram à lista dos mais indicados: o CSHG Renda Urbana (HGRU11), um dos preferidos da Ativa e da Genial, e o RBR Alpha Multiestratégia Real Estate (RBRF11), que apareceu entre as indicações da Mirae e da Necton.

Somente um fundo foi novidade entre os mais recomendados: o TRX Real Estate (TRXF11) recebeu mais de uma indicação pela primeira vez, tendo aparecido nos top 3 de Ativa e Santander.

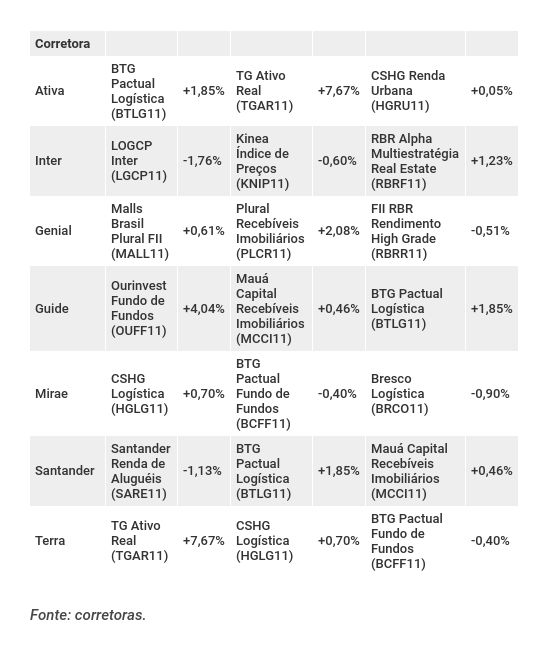

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para fevereiro. O Banco Inter não participou neste mês.

Um pouco sobre os 'novatos' do mês

TRX Real Estate (TRXF11)

Fundo híbrido (que investe em imóveis de diferentes segmentos), com 85% da sua área bruta locável (ABL) no varejo e 15% em galpões logísticos. Carteira formada por 43 imóveis, localizados em 11 estados.

Foi acrescentado à carteira recomendada do Santander neste mês, dado o seu dividend yield atrativo, de 7,5% em 12 meses. O banco cita ainda, entre os pontos positivos, a diversificação do portfólio, o fato de a maior parte da carteira estar exposta a segmentos que não estão sofrendo tanto com a pandemia (grandes redes de supermercados como Assaí, Pão de Açúcar e Extra entre os inquilinos) e o fato de todos os contratos serem atípicos e 85% deles com vencimento longo, para depois de 2035.

A Ativa também cita o dividend yield e a questão dos contratos atípicos como vantagem do fundo. "Na nossa visão o fundo tem muito potencial para ganho de capital no médio prazo", dizem os analistas da Ativa.

RBR Alpha Multiestratégia Real Estate (RBRF11)

O fundo de fundos têm quatro estratégias principais: fundos de lajes corporativas abaixo do custo de reposição, posições táticas, Certificados de Recebíveis de Imobiliários (CRI) e liquidez. As principais posições individuais são os fundos RBR LOG (RBRL11), Tellus Properties (TEPP11) e Rio Bravo Renda Corporativa (RCRB11).

Segundo a Necton, o fundo tem bom histórico de gestão e está bem posicionado para continuar gerando bons dividendos. "Além disso, enxergamos que com a liquidação do ativo do FBVI11, que foi aprovada pelos cotistas do fundo, a geração de dividendos será ainda mais interessante nos próximos meses", diz a corretora em relatório.

CSHG Renda Urbana (HGRU11)

Outro fundo híbrido, desta vez com imóveis alugados para varejistas (supermercados da rede Big e lojas Pernambucanas) e para uma instituição de ensino (Ibmec), localizados em São Paulo, Rio de Janeiro e Bahia.

Segundo a Genial, o fundo é atrativo pelos seus contratos atípicos, bem como o baixo nível de inadimplência da instituição de ensino locatária. "O fundo possui portfólio maduro, devendo sofrer pouca variação no preço e manter o pagamento de dividendos estável", diz a corretora.

Retrospectiva

Em janeiro, o BTLG11 fundo campeão de indicações no mês, fechou com alta de 1,85%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras no mês passado:

Carteiras recomendadas completas das corretoras

Ibovespa bate novo recorde de fechamento com corte de juros nos EUA; mais cedo, índice chegou a romper os 146 mil pontos

Principal índice da bolsa brasileira fechou em alta de 0,93%, a 145.404,61 pontos; dólar teve leve alta de de 0,06%, a R$ 5,3012

BB Seguridade (BBSE3) lidera ranking de melhores pagadoras de dividendos, mas ação cai no ano; demais campeãs se valorizaram até 90%

Com exceção da seguradora do Banco do Brasil, todas as demais ações do top 10 se valorizaram no ano; duas construtoras de baixa renda figuram na lista

Ouro renova (de novo) as máximas históricas na véspera da decisão do Fed sobre juros dos EUA

A queda dos juros dos Treasurys e do dólar no exterior, assim como o clima de cautela em mercados acionários, contribuem para os ganhos do ouro hoje

Confiança em xeque: mercado de capitais brasileiro recebe nota medíocre em pesquisa da CVM e especialistas acendem alerta

Percepção de impunidade, conflitos de interesse e falhas de supervisão reforçam a desconfiança de investidores e profissionais no mercado financeiro brasileiro

Prio (PRIO3) sobe no Ibovespa após receber licença final para a instalação dos poços de Wahoo

A petroleira projeta que o início da produção na Bacia do Espírito Santo será entre março e abril de 2026

Dólar vai abaixo dos R$ 5,30 e Ibovespa renova máximas (de novo) na expectativa pela ‘tesoura mágica’ de Jerome Powell

Com um corte de juros nos EUA amplamente esperado para amanhã, o dólar fechou o dia na menor cotação desde junho de 2024, a R$ 5,2981. Já o Ibovespa teve o terceiro recorde dos últimos quatro pregões, a 144.061,64 pontos

FII BRCO11 aluga imóvel para M. Dias Branco (MDIA3) e reduz vacância

O valor da nova locação representa um aumento de 12% em relação ao contrato anterior; veja quanto vai pingar na conta dos cotistas do BRCO11

TRXF11 vai às compras mais uma vez e adiciona à carteira imóvel locado ao Assaí; confira os detalhes

Esse não é o primeiro ativo alugado à empresa que o FII adiciona à carteira; em junho, o fundo já havia abocanhado um galpão ocupado pelo Assaí

Ouro vs. bitcoin: afinal, qual dos dois ativos é a melhor reserva de valor em momentos de turbulência econômica?

Ambos vêm renovando recordes nos últimos dois anos à medida que as incertezas no cenário econômico internacional crescem e o mercado busca uma maneira de se proteger

Do Japão às small caps dos EUA: BlackRock lança 29 novos ETFs globais para investir em reais

Novos fundos dão acesso a setores, países e estratégias internacionais sem a necessidade de investir diretamente no exterior

Até onde vai o fundo do poço da Braskem (BRKM5), e o que esperar dos mercados nesta semana

Semana começa com prévia do PIB e tem Super Quarta, além de expectativa de reação dos EUA após condenação de Bolsonaro

Rio Bravo: “Momento é de entrada em fundos imobiliários de tijolo, não de saída”

Anita Scal, sócia e diretora de Investimentos Imobiliários da empresa, afirma que a perspectiva de um ciclo de queda da taxa de juros no Brasil deve levar as cotas dos fundos a se valorizarem

TRXF11 abocanha galpão locado pelo Mercado Livre (MELI34) — e quem vai ver o dinheiro cair na conta são os cotistas de um outro FII

Apesar da transação, a estimativa de distribuição de dividendos do TRXF11 até o fim do ano permanece no mesmo patamar

Ação da Cosan (CSAN3) ainda não conseguiu conquistar os tubarões da Faria Lima. O que impede os gestores de apostarem na holding de Rubens Ometto?

Levantamento da Empiricus Research revela que boa parte do mercado ainda permanece cautelosa em relação ao futuro da Cosan; entenda a visão

LinkedIn em polvorosa com Itaú, e o que esperar dos mercados nesta sexta-feira (12)

Após STF decidir condenar Bolsonaro, aumentam os temores de que Donald Trump volte a aplicar sanções contra o país

Ibovespa para uns, Tesouro IPCA+ para outros: por que a Previ vendeu R$ 7 bilhões em ações em ano de rali na bolsa

Fundo de pensão do BB trocou ações de empresas por títulos públicos em nova estratégia para reforço de caixa

TRBL11 recebe R$ 6 milhões em acordo por imóvel que é alvo de impasse com os Correios — agora o FII está de olho na disputa judicial contra a estatal

Segundo o gestor da Rio Bravo, o acordo “é apenas o começo” e, agora, o fundo imobiliário busca cobrar os Correios e voltar a ocupar o galpão com um novo inquilino

Banco do Brasil (BBAS3) supera a Vale (VALE3) em um quesito na bolsa; saiba qual

Os dados são de um levantamento mensal do DataWise+, parceria entre a B3 e a Neoway

Fundo imobiliário MFII11 mira novo projeto residencial na zona leste de São Paulo; veja os detalhes

O FII vem chamando atenção por sua estratégia focada em empreendimentos residenciais ligados ao Minha Casa, Minha Vida (MCMV)

Ibovespa renova máxima histórica e dólar vai ao menor nível desde julho de 2024 após dados de inflação nos EUA; Wall Street também festeja

Números de inflação e de emprego divulgados nesta quinta-feira (11) nos EUA consolidam a visão do mercado de que o Fed iniciará o ciclo de afrouxamento monetário na reunião da próxima semana; por aqui, há chances de queda da Selic

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP