E à mente apavora o que ainda não é mesmo velho…

Mudar de previdência pode ser uma das melhores decisões que você toma para seu dinheiro

De uma semana para cá, mudei de carro, mudei de casa e até diria que mudei de estado civil – não fosse o fato de eu achar que amor e cartório não combinam. Entre os dois, fico com o primeiro. Hoje cedo, para me vestir, combinei o conteúdo de seis caixas diferentes. Em uma delas, o Getúlio tinha feito xixi. Getúlio é o cachorro, bom dizer – ele veio no pacotinho.

É a quarta mudança de casa desde que vim morar em São Paulo, deixando para trás Campinas, depois de dar adeus a Brasília, para onde meus pais foram quando eu tinha oito anos, partindo de Diamantina, cidade em que fui registrada, apesar de ter nascido em Belo Horizonte um mês antes.

A mudança de Diamantina para Brasília foi a mais difícil. Fomos de férias, minha mãe decidiu que queria ficar. Coube a meu pai vender o que ficou para trás e seguir.

Àquele momento da vida atribuo minha quase ausência de sotaque mineiro – “ocê” e “docê” não fizeram sucesso no recreio. Minha irmã mais velha me orientou carinhosamente a parar imediatamente de falar daquele jeito se não quisesse continuar lanchando sozinha.

Mudanças não são fáceis. Ponto. Olhando para trás, entretanto, não me arrependo de nenhuma delas (talvez de ter abandonado o sotaque mineiro). Elas me fizeram mais forte e me renderam uma capacidade de me adaptar a qualquer ambiente. A verdade é que hoje sou viciada nelas: há algo melhor para trabalhar o cérebro do que decorar o nome do novo zelador, dos novos vizinhos, conhecer as ruas próximas?

Talvez não seja coincidência que eu tenha escolhido para dividir meu universo particular alguém que carregue no currículo Rio, Vila Velha, Goiânia, Brasília, Belo Horizonte, São Bernardo do Campo e São Paulo. Sintonia.

No universo da previdência, assim como no de telefones celulares, mudar é mais do que legal – é necessário. E tem verbo próprio de mesma conjugação: portar.

O fato é que, se você investiu em VGBL ou PGBL algum dia, muito provavelmente está em um produto ruim e vai ficar melhor se portar. Não é culpa sua. Essa é uma indústria cheia de conflitos, que paga comissões gordas a quem vende e, por isso, feita para não ser compreendida, começando pelas siglas: Vida Gerador de Benefício Livre (VGBL). Não consigo ver em que ordem esse nome faz algum sentido.

Enquanto a maior parte da previdência não muda, a gente muda.

A vantagem da portabilidade na previdência é que seu dinheiro muda de lugar, mas, para o Leão, nada muda. Ou seja, se você escolheu a tabela regressiva e já está em uma faixa de imposto menor, nela permanecerá – sabia que a alíquota cai a cada dois anos e que chega a 10 por cento depois de 10 anos? É o menor imposto do mundo dos investimentos tributáveis. E, claro, seu histórico vai com você.

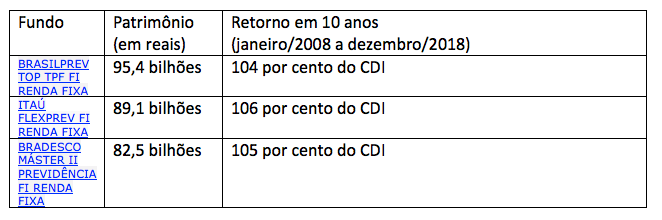

Fiz um levantamento aqui só para você ter uma ideia da furada em que pode estar. Peguei os três maiores fundos de previdência brasileiros na provedora de dados Quantum Axis e puxei o retorno deles na última década:

Sério? Dez anos e essa merreca de vantagem sobre o CDI? Se houver taxa de carregamento então, o retorno fica pior ainda – esse dado não é público, depende da negociação cliente a cliente.

Se o gerente indicou a você um fundo de previdência, é bem possível que você tenha dinheiro em um dos produtos acima – eles são os maiores porque são mais indicados.

Vale lembrar que os retornos passados ainda foram beneficiados por um período de ajuste para baixo nos juros brasileiros, em que títulos prefixados e indexados à inflação ganham valor. Imagine o que vai acontecer com o retorno dos próximos dez anos, em que a gordura na renda fixa não é mais tão clara.

A taxa de carregamento é a mais absurda do mundo dos investimentos. O famoso pagar para sorrir: aquele valor que você desembolsa na balada mesmo que seja uma festa estranha, com gente esquisita e que você não beba nada.

Bom dizer que, se seu plano tiver taxa de carregamento na saída, você vai pagá-la ao portar. Mas ia pagar mesmo algum dia, quando o dinheiro saísse de lá. Melhor tirar o curativo logo do que passar a vida inteira em um plano que vai render para você uma aposentadoria medíocre.

Se ainda não está muito certo da necessidade de portar, sugiro que você passe seu plano pelo teste da aposentadoria feliz. Se ele rende perto do CDI em períodos longos, de 3, 5, 10 anos... então já vá se despedindo dos bons vinhos, grandes viagens e da pipoca no cinema (quer me deixar mal, me mande cortar os pequenos prazeres).

Vale a pena sacar? Não. Para períodos curtos (e mesmo relativamente longos, como cinco anos), o imposto incidente sobre o resgate de previdência é bem alto. Por isso, o verbo é portar.

E para onde levar o dinheiro que você vai portar? É uma escolha sua. Busque opções que diversifiquem para além da renda fixa, com taxas de administração compatíveis com o trabalho de gestão e sem taxa de carregamento. E perca o medo de mudar.

Meu fundo de previdência está com retorno negativo. Devo resgatar o dinheiro?

Se você quiser aumentar as chances de uma aposentadoria tranquila, é preciso aguentar as crises de curto prazo e ater-se a seu plano de previdência

Como declarar aposentadorias e pensões da Previdência Social no imposto de renda

Aposentados e pensionistas da Previdência Social têm direito à isenção de imposto de renda sobre uma parte de seus rendimentos. Veja os detalhes de como declará-los no IR 2022

Informe de rendimentos do INSS para o IR 2022 já está disponível – a partir de hoje, até por chat; veja como baixar

Documento auxiliará aposentados, pensionistas e outros contribuintes que tenham recebido benefício no ano passado a preencher a declaração de IR 2022 e comprovar rendimentos junto à Receita; é possível baixar em site, app ou por chat

Prova de vida do INSS volta a ser exigida em 2022

Procedimento volta a ser obrigatório após três meses de suspensão. Pagamentos de aposentadorias e pensões começarão a ser suspensos em fevereiro

Tesouro Previdência vem aí? Tesouro Direto lançará, em 2022, título específico para a aposentadoria

Em entrevista ao Estadão, secretário do Tesouro Nacional, Paulo Valle, disse que nova modalidade de título público permitirá ao poupador saber quanto investir a partir da renda mensal que ele pretende receber no futuro

Por uma vida longa e próspera: veja uma seleção de planos de previdência privada para cada fase da vida

Afinal, de que vale envelhecer sem a segurança de uma existência minimamente confortável e digna

Qual previdência privada escolher? Veja uma seleção de planos para cada fase da vida

Bons planos de previdência devem ter boa gestão, taxas baixas e não ser necessariamente ultraconservadores; a seguir, veja algumas sugestões de fundos de previdência nesse perfil

Não seja o tolo que trabalha até morrer: fuja de Paulo Guedes e descubra como se aposentar mais cedo pagando menos IR

Fuja do Paulo Guedes! Como pagar menos imposto para o governo e ainda aumentar a sua renda para a aposentadoria

Não fique à mercê das reformas do Ministério da Economia. Utilizada da maneira correta, previdência privada pode te ajudar a pagar menos imposto de renda e a não depender totalmente da Previdência Social

O tom da sua aposentadoria: descubra agora se você deve optar pela declaração completa do Imposto de Renda e aportar em um PGBL

Baixe ao fim da matéria a planilha que desenvolvemos para você saber se e quanto deve aportar em um PGBL